Será que isso é tudo o que o euro consegue fazer? Depois de saltar de 1,05, os investidores esperavam uma correção completa do EUR/USD, mas a música para os touros não tocou por muito tempo. Como o MUFG observou corretamente, enquanto o dólar for apoiado pelos altos rendimentos dos títulos do Tesouro dos E.U.A., e a política do Fed depender dos dados, o recuo do principal par de moedas será de curta duração. Ultimamente, há muita positividade vinda da economia dos EUA.

O fato de o governo não ter parado de trabalhar em outubro deu um novo ímpeto à recuperação do mercado de títulos. O rendimento dos títulos de 10 anos voltou a ficar acima de 4,6%, o que pressionou os índices de ações e permitiu que os ursos do EUR/USD tomassem a iniciativa.

Dinâmica dos rendimentos dos títulos do Tesouro dos EUA

Desde meados de julho, o índice do dólar americano subiu 6%, e os rendimentos da dívida de referência dos EUA aumentaram 75 bps. A zona do euro, com sua economia frágil, não pode resistir a essa força, especialmente com o aumento dos preços do petróleo. Ao contrário dos EUA, a Europa é um importador líquido de ouro negro. A alta do Brent e do WTI está tendo um impacto negativo em sua economia.

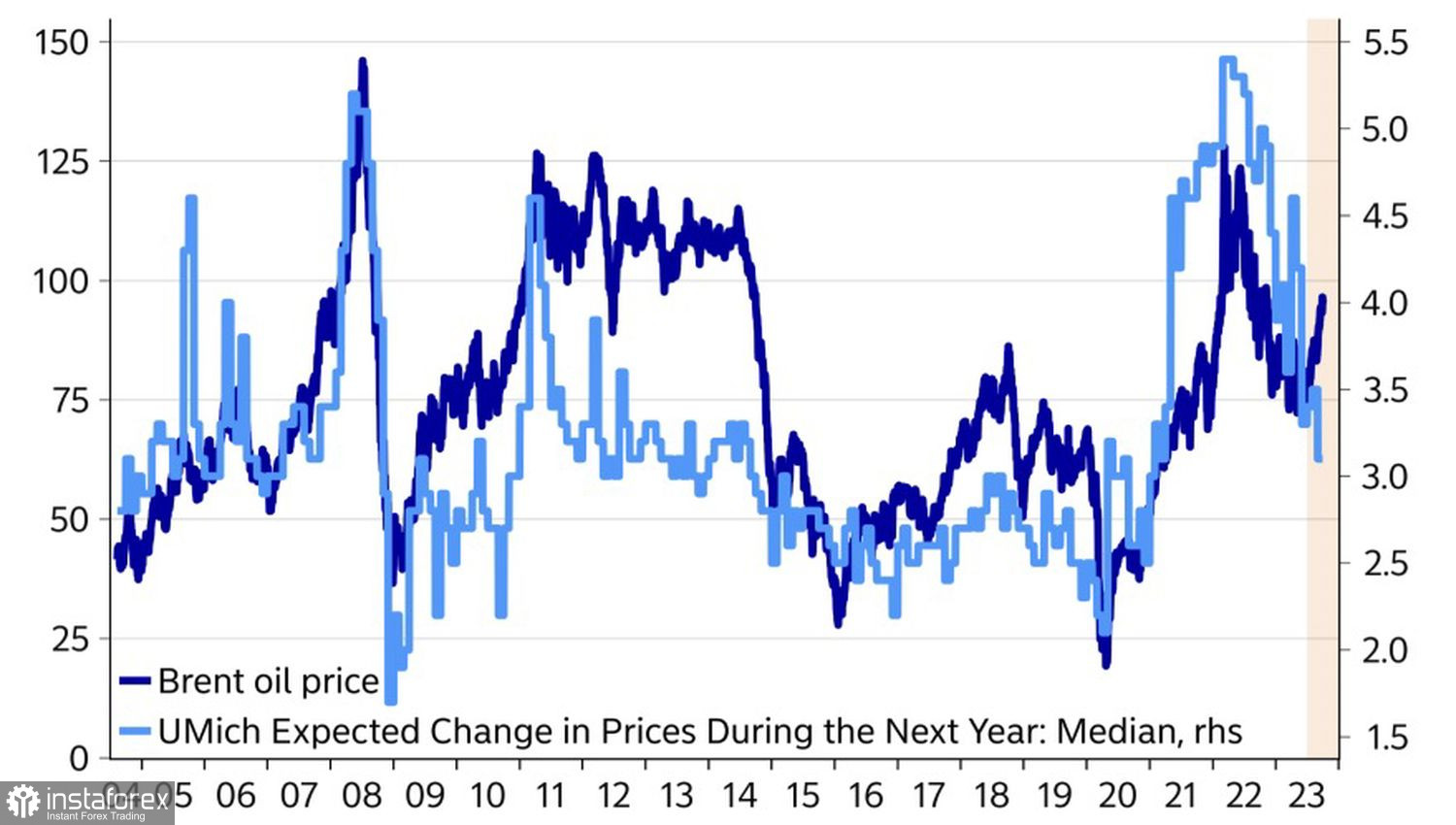

Ao mesmo tempo, há riscos crescentes de uma retomada do ciclo de aperto monetário do Fed. Surgiu uma divergência entre os preços do petróleo e as expectativas de inflação, e é provável que ela seja fechada em favor do ouro negro. O Federal Reserve tem afirmado repetidamente a necessidade de ancorar as expectativas de inflação do consumidor. Não é de surpreender que as autoridades do FOMC continuem a falar sobre a necessidade de aumentar a taxa dos fundos federais. Sua retórica hawkish é um dos fatores por trás do pico do EUR/USD.

Dinâmica do petróleo e das expectativas de inflação

Nesse contexto, o trabalho contínuo do governo está dando suporte ao dólar dos EUA não apenas porque dissipa algumas das nuvens sobre a economia. Se as agências governamentais entrarem em férias não programadas a partir do final do outono, os dados deixarão de chegar. Portanto, não seria melhor para o Fed apertar sua política monetária em novembro e depois fazer uma pausa? A probabilidade cada vez maior de uma retomada do ciclo de aperto monetário neste outono já está fornecendo suporte para os investidores do EUR/USD.

Entretanto, não se deve pensar que tudo está bem nos Estados Unidos. Sim, o Congresso, à beira do colapso, impediu a paralisação do governo dos EUA, mas o esgotamento da poupança das famílias, os efeitos retardados do aumento da taxa do Fed, o esfriamento do mercado de trabalho, a retomada dos pagamentos de empréstimos estudantis, greves e o aumento dos preços do petróleo estão aumentando os riscos de uma recessão. Se não for este ano, será no início do ano que vem. O EUR/USD pode passar por uma correção mesmo sem a ajuda da zona do euro e da China. Entretanto, até que os dados do mercado de trabalho dos EUA para setembro sejam divulgados, é improvável que os touros do principal par de moedas consigam muito.

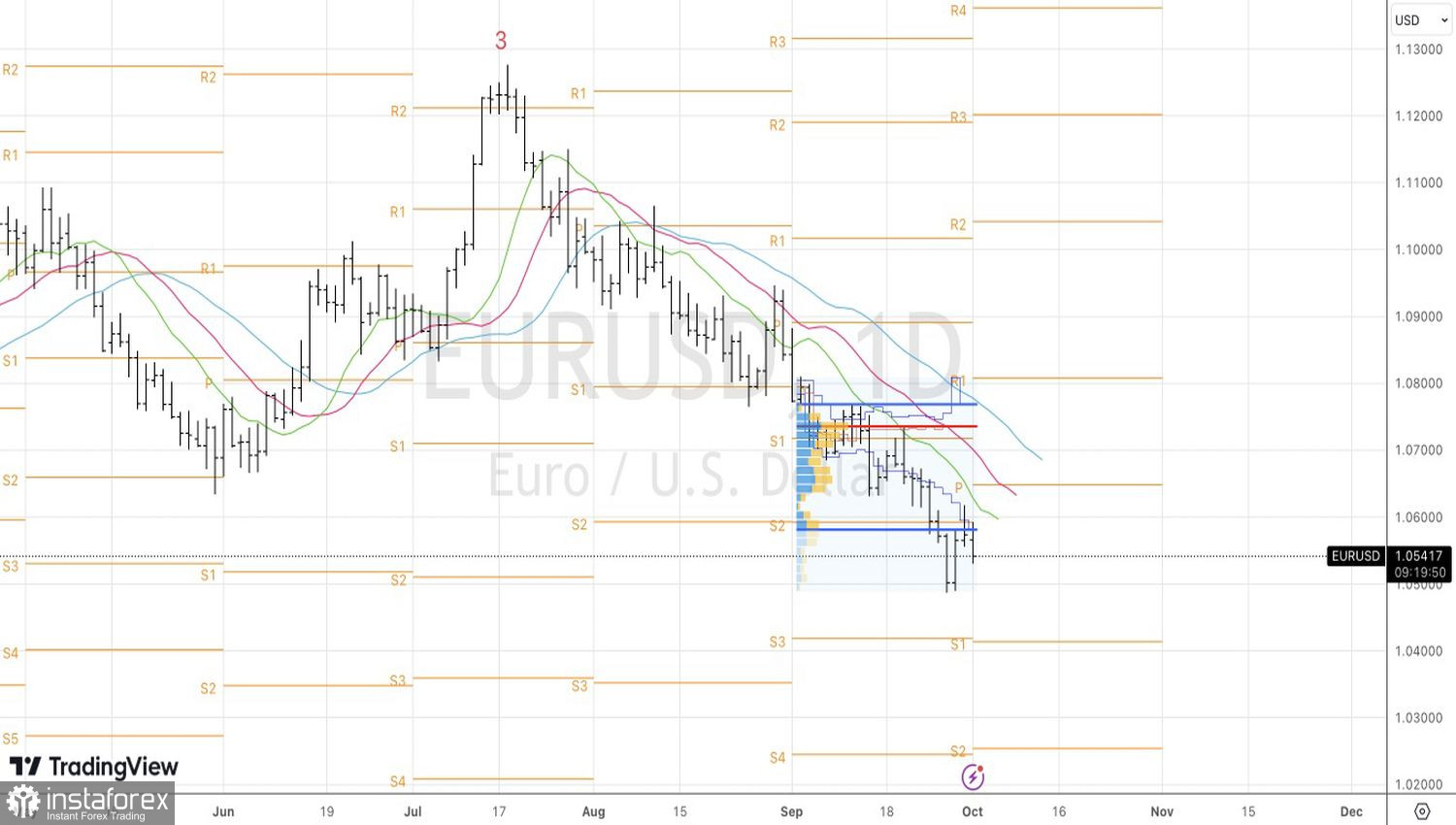

Tecnicamente, no gráfico diário do EUR/USD, os ursos têm jogado uma barra de pinos. Além disso, uma quebra abaixo do suporte em 1,051 na forma de um conjunto de níveis de pivô aumentará os riscos de continuar a queda para 1,042 e servirá como base para aumentar as posições vendidas. Pelo contrário, uma recuperação a partir desse nível levará à consolidação do par.