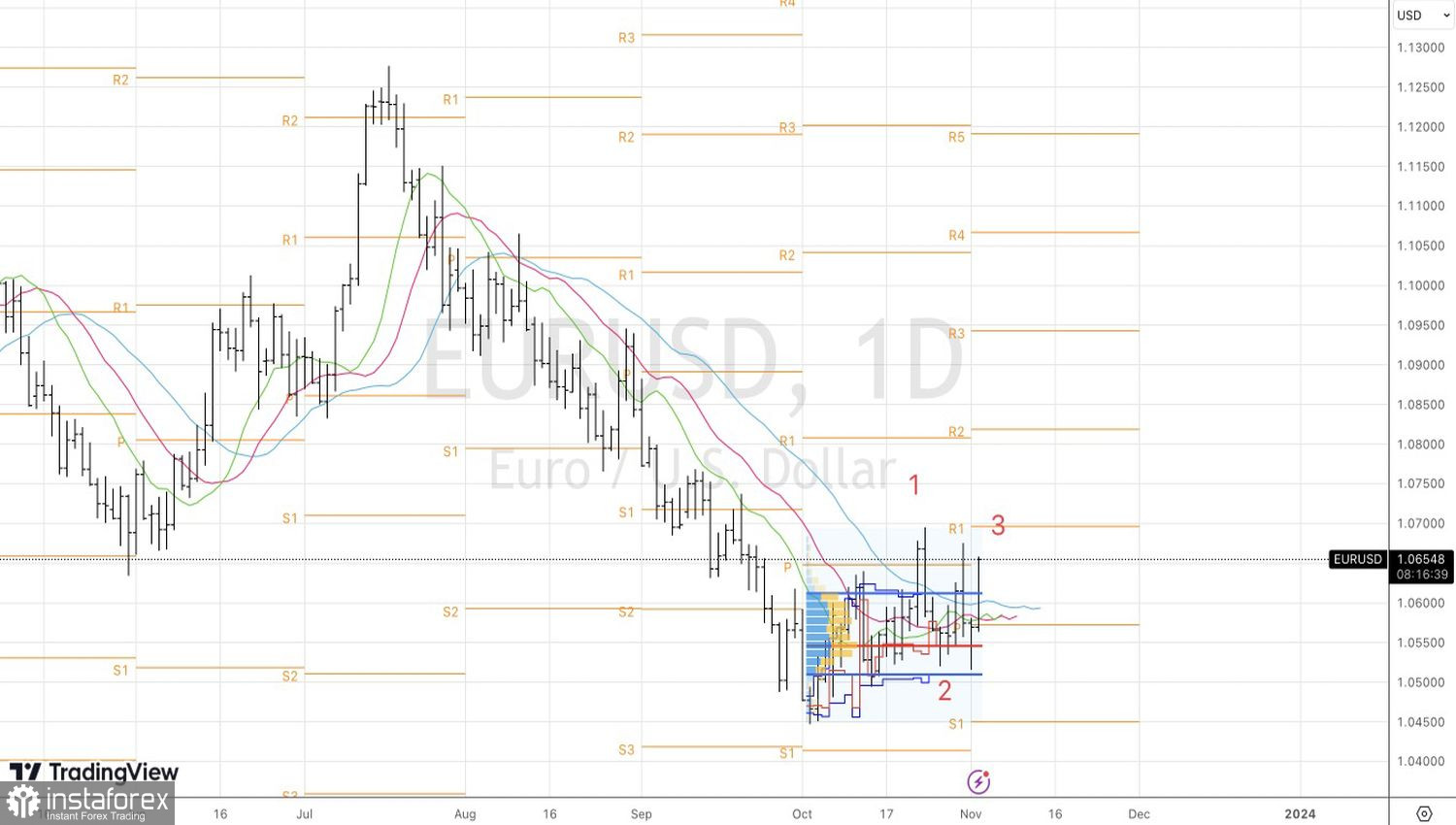

Devemos avançar? Essa questão, de acordo com Jerome Powell, foi levantada pelos membros do FOMC durante a reunião de 31 de outubro e 1º de novembro. Um aumento da taxa dos fundos federais após duas pausas consecutivas ainda é possível, mas o progresso no combate à inflação reduz as chances de retomada do ciclo de restrição monetária. Os mercados estão apostando em seu fim e vendendo ativamente o dólar dos EUA. A incapacidade dos ursos do EUR/USD de romper abaixo do limite inferior da faixa de negociação de 1,05-1,07 tornou-se um sinal de sua fraqueza e um catalisador para compras.

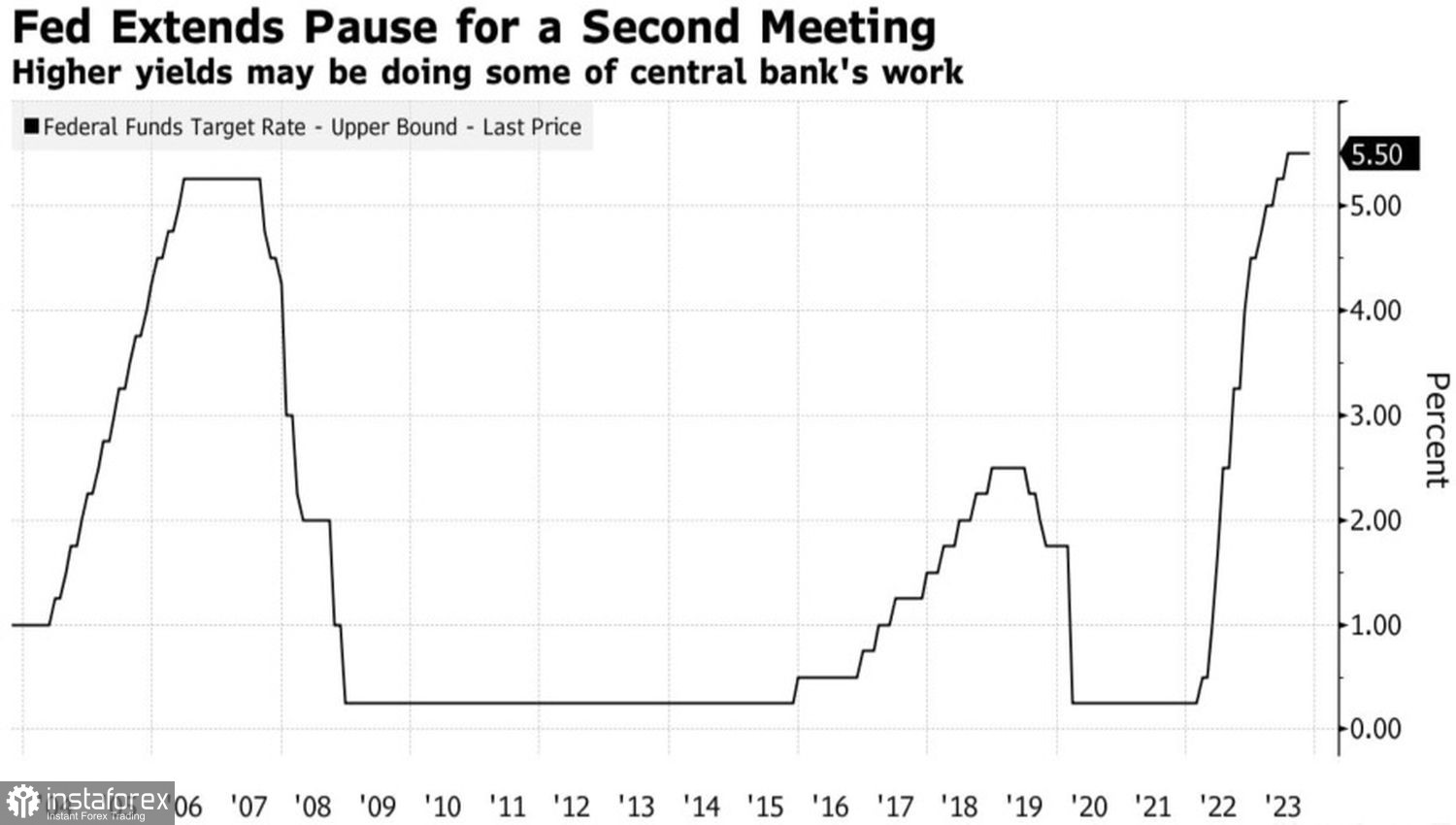

Dinâmica da taxa dos fundos federais

O Presidente do Federal Reserve, Jerome Powell, fez uma extensa discussão sobre a inflação, que está caminhando em direção à meta, e os riscos de apertar excessivamente a política monetária, enfatizando a necessidade de equilíbrio. No entanto, o mercado ouviu o que queria ouvir: o Federal Reserve encerrou o ciclo de aumento das taxas de fundos federais. Quanto às previsões de setembro do FOMC em relação a um aumento para 5,75%, o presidente do banco central as descreveu como avaliações individuais de autoridades em um momento específico, não um guia de ação. Ele indicou que a eficácia dessas previsões entre as reuniões tem diminuído consideravelmente.

Os investidores interpretaram essa retórica como mais uma evidência de uma abordagem mais dovish em 2024. Os derivativos reduziram as chances de um aumento nas taxas de juros este ano de quase 30% para 14%, e agora estão lançando as bases para expectativas de quatro ações de aperto monetário de 25 pontos-base no próximo ano, o que levaria a uma redução na taxa de fundos federais para 4,5%. É notável que os índices de mercado de ações dos EUA tenham apresentado melhor desempenho após as reuniões do FOMC desde julho de 2022.

As reações dos índices de ações às reuniões do Federal Reserve

De fato, o principal motivo da correção do S&P 500 de julho a outubro foi a rápida recuperação dos rendimentos dos títulos do Tesouro dos EUA. No entanto, quando o Departamento do Tesouro divulgou os planos para sua emissão no quarto trimestre, que acabaram sendo menores do que as expectativas dos principais corretores, as taxas do mercado de dívida caíram. Além disso, as indicações do Federal Reserve sobre o encerramento do ciclo de aperto da política monetária pioraram ainda mais a situação.

De fato, a narrativa nos mercados mudou. Se até novembro eles contavam com a retenção de longo prazo dos custos de empréstimos em um patamar, agora, assim como no primeiro semestre de 2023, eles estão discutindo o pivô dovish do Federal Reserve. Além disso, os planos do Tesouro de vender títulos em leilões não são tão agressivos quanto em agosto, reduzindo a probabilidade de uma continuação da alta dos rendimentos e privando os ursos do EUR/USD de seu principal trunfo.

O dólar norte-americano não é mais o rei do Forex, ele está morto. Vida longa ao novo rei? Quem será ele? É difícil dizer por enquanto, mas o fechamento de posições de venda no principal par de moedas aumenta os riscos de ele sair da faixa de consolidação de 1,05-1,07.

Tecnicamente, a formação de uma barra de pinos com uma longa sombra inferior seguida por uma alta no EUR/USD indica a seriedade das intenções dos touros. As estratégias de negociação intradiária mencionadas anteriormente devem ser substituídas por compras na quebra das resistências em 1,0655 e 1,067.