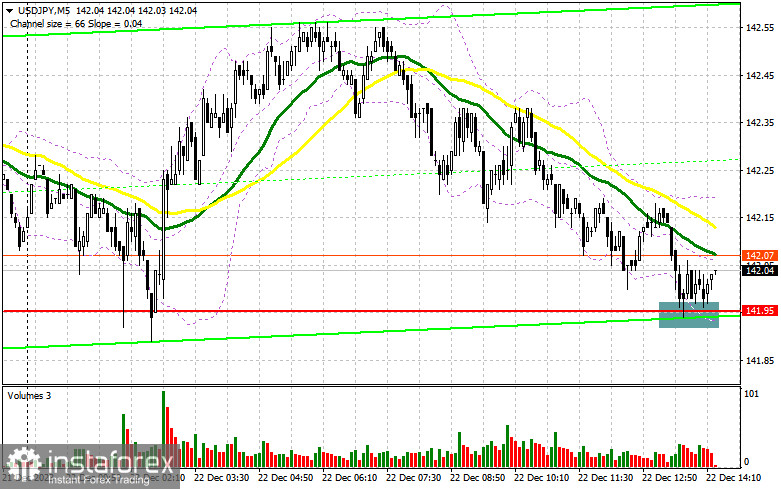

Na minha previsão matinal, prestei especial atenção ao nível de 141,95 e planejei tomar decisões sobre a entrada no mercado com base nele. Vamos dar uma olhada no gráfico de 5 minutos e analisar o que aconteceu lá. O declínio e a formação de uma falsa quebra próxima de 141,95 permitiram um excelente sinal de compra. Ao escrever este artigo, o par havia subido cerca de 25 pontos, e é aí que ele se encontra agora. Eu deveria ter reavaliado o quadro técnico para a segunda metade do dia.

Para abrir posições de compra no USD/JPY, é necessário o seguinte:

Em breve, haverá estatísticas cruciais que podem ajudar o dólar a recuperar sua posição ou enfraquecê-lo ainda mais em relação ao iene. Os números mais interessantes serão aqueles relacionados ao núcleo do índice de Despesas de Consumo Pessoal (PCE) - o indicador de inflação preferido do Federal Reserve - e às mudanças nos níveis de renda e gastos dos consumidores dos EUA. Um aumento da inflação levará a um aumento do par, enquanto que sua diminuição continuará a tendência de baixa. Enquanto as negociações se mantiverem acima de 141,95, pode-se prever uma recuperação do par mesmo antes da divulgação das estatísticas, e isso dependerá de como as coisas se desenrolarão.

Caso haja outro declínio no USD/JPY, planejo agir de forma semelhante à estratégia da manhã, apenas no declínio após formar uma falsa quebra perto de 141,95 para se recuperar até a máxima diária de 142,50. As médias móveis estão localizadas lá, limitando o potencial de alta do par. Somente um rompimento e um teste de reversão de cima para baixo dessa faixa será uma opção adequada para eu comprar, capaz de levar a uma correção maior do par para a área de 143,00. O alvo final será a área de 143,52, onde terei lucro.

No cenário de maior declínio do USD/JPY e da ausência de atividade dos compradores em 141,95 na segunda metade do dia, a pressão sobre o par persistirá, levando a uma nova liquidação. Nesse caso, tentarei entrar no mercado em torno de 141,49. Mas somente uma falsa quebra me permitirá abrir posições de compra. Planejo comprar o USD/JPY imediatamente na recuperação apenas a partir de 141,04, com o objetivo de uma correção durante o dia de 30 a 35 pontos.

Para abrir posições de venda no USD/JPY, é necessário o seguinte:

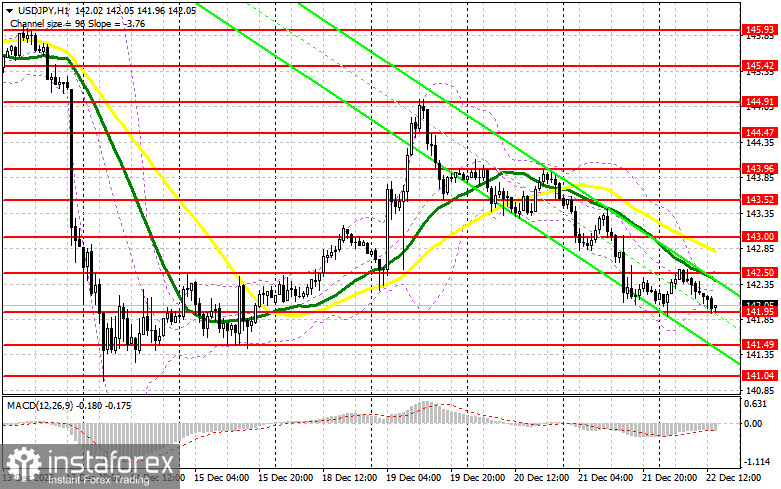

Os vendedores continuam a pressionar o par, mas ninguém está seguro contra um aumento na segunda metade do dia após os dados. No caso de estatísticas fortes dos EUA e de um movimento de alta do USD/JPY, agirei depois de formar um falso rompimento em 142,50. Nesse cenário, esperarei outro declínio para 141,95. Uma quebra e um teste de reversão da parte inferior para a parte superior dessa faixa causarão um golpe mais sério nas posições dos compradores, levando à retirada das ordens stop e abrindo caminho para 141,49. Lá, espero a manifestação de grandes compradores. Um alvo mais distante será a área de 141,04, onde terei lucro.

Com o crescimento do USD/JPY e a ausência de atividade em 142,50, a demanda pelo dólar voltará, e veremos uma correção maior para cima no final da semana. Nesse caso, adiarei as vendas até testar a próxima resistência em 143,00. Sem movimento descendente, venderei o USD/JPY imediatamente na recuperação de 143,52, mas apenas com a expectativa de uma correção do par para baixo em 30 a 35 pontos durante o dia.

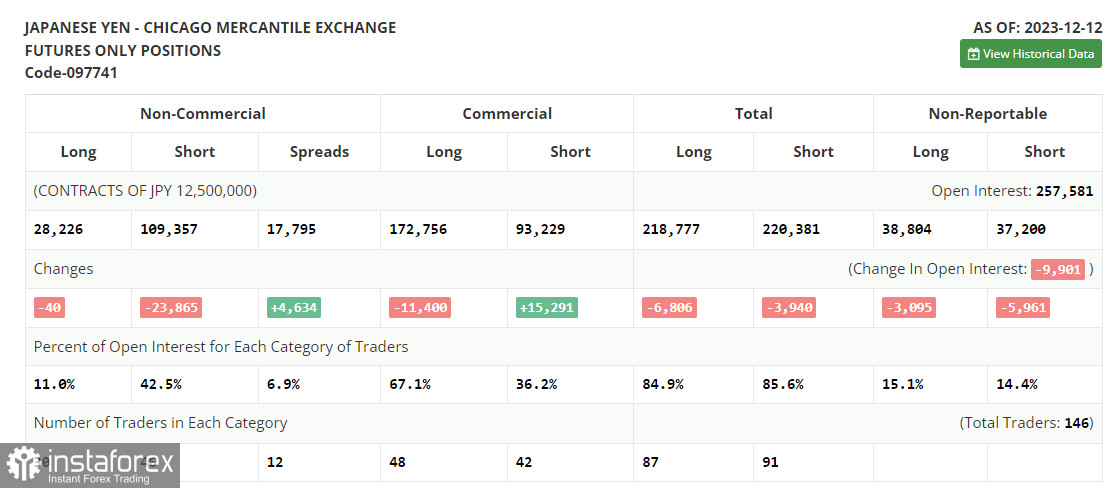

No relatório Commitment of Traders (COT) de 12 de dezembro, houve uma redução nas posições de compra e venda. A expectativa de aumento da taxa de juros pelo Banco do Japão impactou negativamente as vendas de ienes, levando a uma forte redução nas posições de venda. No entanto, a falta de dinâmica positiva nas posições de compra fala por si só. Como o presente relatório não capta a postura recente do regulador, caracterizada pela continuação de uma política monetária excessivamente acomodatícia, a opção mais prudente seria desconsiderar a dinâmica predominante descrita neste relatório.

A posição branda do Federal Reserve, de qualquer forma, pressionará o dólar. Portanto, a cada aumento ativo do USD/JPY, aconselho a abertura de posições vendidas para dar continuidade ao mercado de baixa do par. No último relatório COT, afirma-se que as posições de compra não comerciais caíram em 40, para o nível de 28.226, enquanto as posições de venda não comerciais diminuíram em 23.865, para o nível de 109.357. Como resultado, o spread entre as posições de compra e curtas aumentou em 4.634.

Sinais indicadores:

Médias móveis

As negociações são conduzidas abaixo das médias móveis de 30 e 50 dias, indicando um novo declínio do par.

Observação: O autor considera os períodos e os preços das médias móveis no gráfico horário (1H) e difere da definição geral das médias móveis diárias clássicas no gráfico diário (D1).

Bandas de Bollinger

Em caso de queda, o limite inferior do indicador atuará como suporte próximo de 141,95.

Descrição dos indicadores:

- Média móvel (MA) - determina a tendência atual ao suavizar a volatilidade e o ruído. Período 50. Marcado no gráfico em amarelo.

- Média móvel (MA) - determina a tendência atual suavizando a volatilidade e o ruído. Período 30. Marcado no gráfico em verde.

- Média móvel de divergência de convergência (MACD) - EMA rápida período 12, EMA lenta período 26, SMA período 9.

- Bandas de Bollinger - um indicador de volatilidade que consiste em uma SMA e dois desvios padrão. Período 20.

- Os traders não comerciais são especuladores, como traders individuais, fundos de hedge e grandes instituições, que usam o mercado de futuros para fins especulativos e atendem a requisitos específicos.

- As posições de compra não comerciais representam o total de posições de compra abertas de traders não comerciais.

- As posições curtas não comerciais representam o total de posições curtas abertas de traders não comerciais.

- A posição líquida total não comercial é a diferença entre as posições de venda e compra dos traders não comerciais.