Quando não se espera nada do Federal Reserve, existe um risco maior de flutuações acentuadas nos preços dos ativos se o banco central surpreender. Os investidores têm apenas uma certeza: a taxa dos fundos federais permanecerá em 5,5% em janeiro. Ninguém sabe se Jerome Powell sinalizará uma redução em março ou enfatizará sua manutenção por um período prolongado, o que gera uma sensação de medo.

Esse sentimento é extremamente incomum para um mercado que viveu em ganância nos últimos quatro meses. Os índices de ações dos EUA estavam batendo recordes, e o dólar estava se fortalecendo graças à força da economia americana. O Morgan Stanley prevê que o índice do dólar americano crescerá até o final de 2024 devido ao PIB dos EUA ultrapassando o de outros países. A empresa poderia ter sido considerada um outlier no final do ano passado, mas agora sua opinião está sendo levada em consideração.

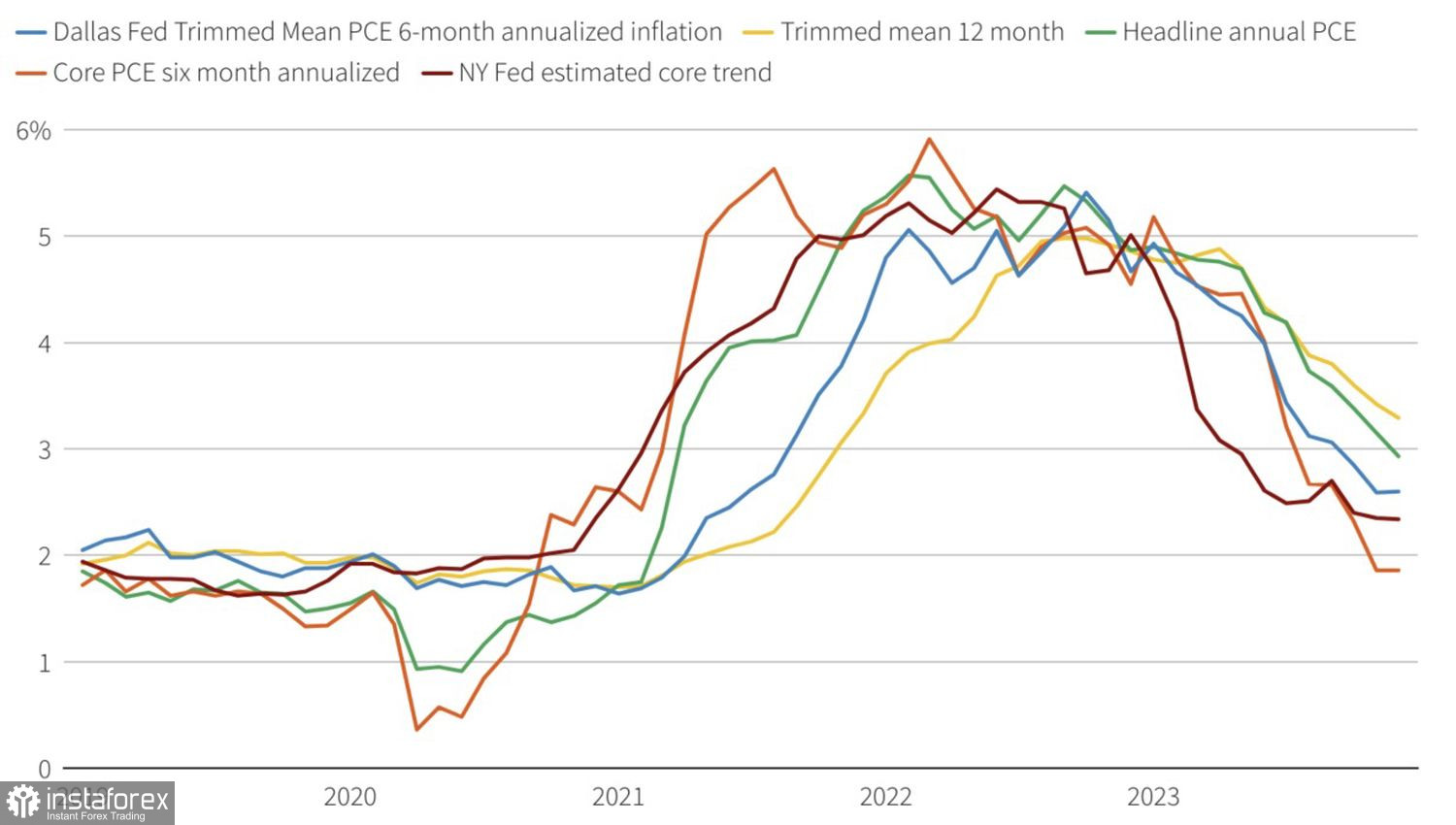

De fato, o Federal Reserve tem todos os motivos para começar a reduzir as taxas. A inflação está se aproximando rapidamente da meta de 2%, e há sinais de arrefecimento do mercado de trabalho por trás da força aparente. O crescimento do emprego está ocorrendo nos setores de hospitalidade, saúde e governo, e a redução de demissões indica a incerteza dos trabalhadores em relação ao futuro. Além disso, a história mostra que, se o desemprego começa a aumentar, ele o faz muito rapidamente.

Dinâmica da inflação dos EUA

O problema é que o Federal Reserve precisa antecipar o que acontecerá amanhã. No entanto, uma economia robusta e a retomada dos problemas na cadeia de suprimentos devido à crise no Oriente Médio correm o risco de criar as mesmas condições dos anos 1970. Naquela época, o Fed declarou prematuramente a vitória sobre os altos preços, e o subsequente aumento os obrigou a retomar o ciclo de elevação das taxas. No final, isso resultou em uma dupla recessão. A história se repete, não é mesmo?

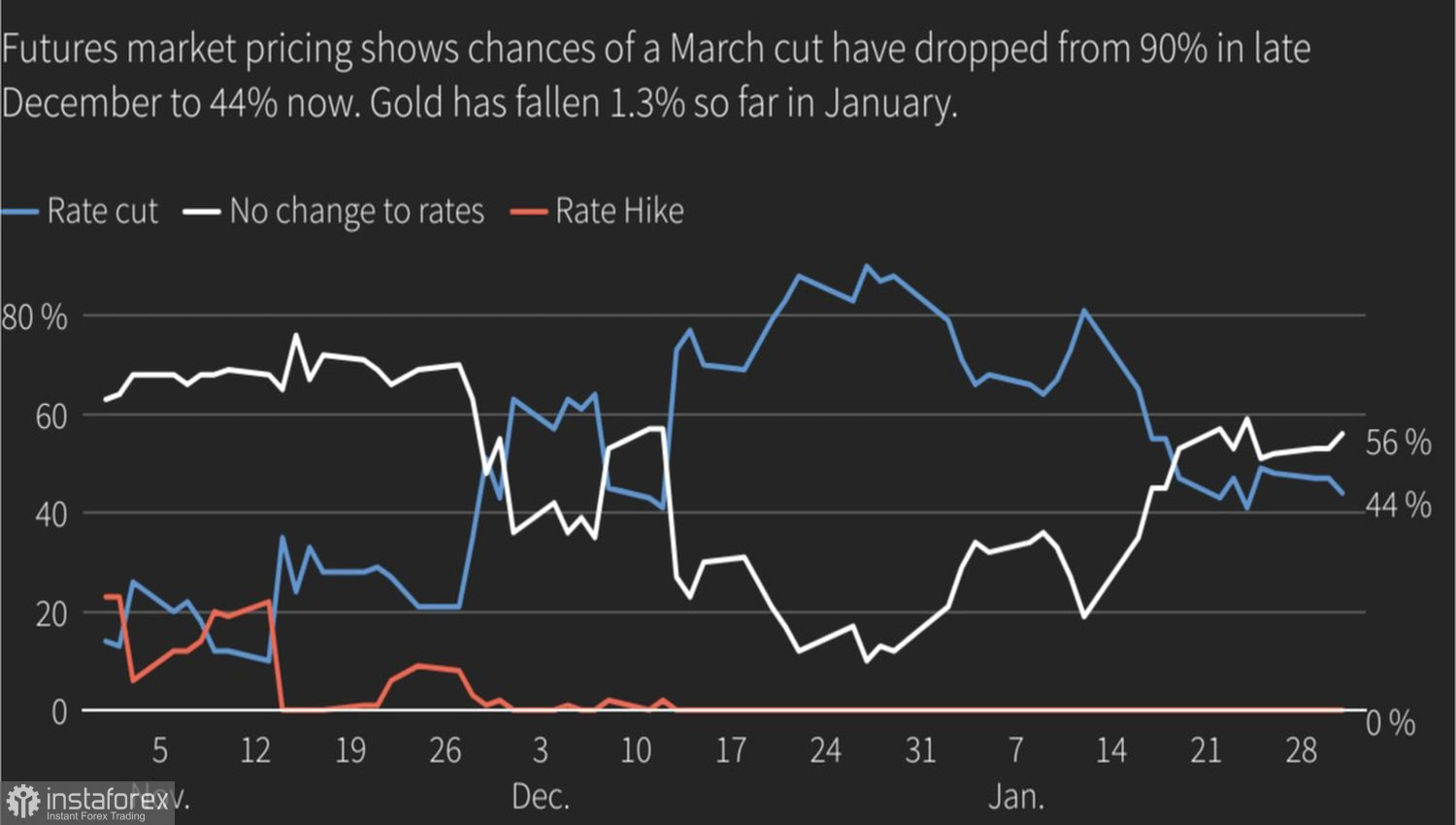

A melhor solução para Powell e seus colegas é esperar por novos dados, mas não fechar a porta para um corte nas taxas em março. As chances de o Federal Reserve iniciar uma flexibilização da política monetária nesse mês ultrapassam 80% e depois caem para 40%. O dólar dos EUA reage vigorosamente a essa dinâmica. De acordo com o Deutsche Bank, um aumento na probabilidade para 100% levará as cotações do EUR/USD para 1,108. Uma queda para zero fará com que o principal par de moedas caia para 1,066.

Dinâmica da probabilidade de uma mudança na taxa do Fed em março:

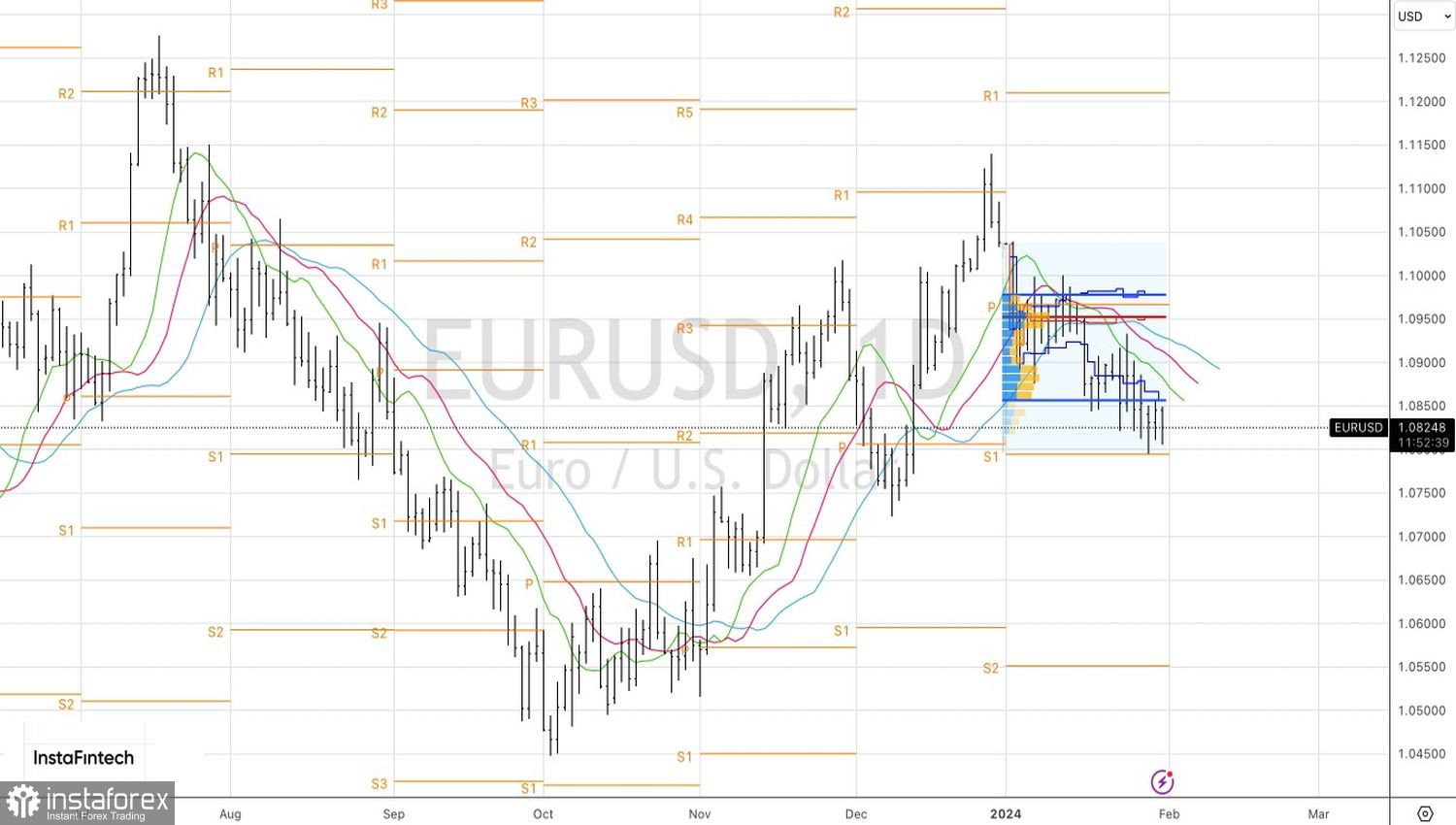

Pessoalmente, tenho fortes dúvidas de que o Federal Reserve enviará um sinal claro. Após sua reunião de janeiro, os derivativos não fornecerão nenhum cenário extremo, permitindo antecipar a tendência de consolidação do EUR/USD. A quebra dos limites inferior ou superior da faixa de 1,08-1,085, com retornos subsequentes, deve ser usada para formar posições de compra ou venda.

Tecnicamente, no gráfico diário, o EUR/USD está passando por uma consolidação dentro da correção da tendência de alta. Sem fechar acima de 1,085 ou abaixo de 1,08, é impossível falar sobre a continuação ou o fim da retração. Como resultado, as falsas rupturas da faixa de negociação de 1,08-1,085 devem ser usadas para comprar ou vender o euro no retorno aos seus limites.