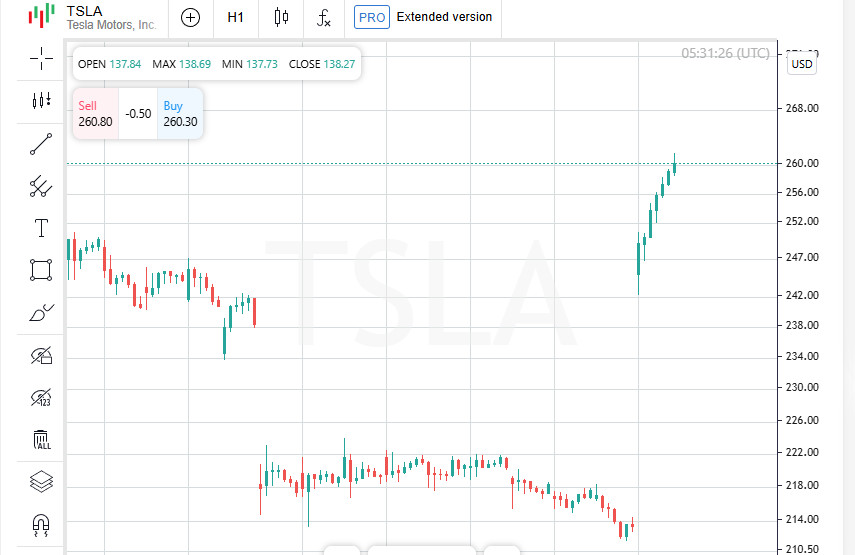

Tesla Impressiona – Ações disparam

Os índices dos EUA, Nasdaq e S&P 500, fecharam a quinta-feira em alta, graças à perspectiva promissora da Tesla e à queda nos rendimentos dos títulos do Tesouro a partir de máximas recentes. Apesar de alguns resultados corporativos mistos, o forte desempenho da Tesla ajudou a manter o otimismo em Wall Street.

As ações da Tesla subiram 21,9%, adicionando mais de US$ 140 bilhões à sua capitalização de mercado. O salto nas ações da gigante de veículos elétricos ocorreu após resultados robustos do terceiro trimestre e previsões otimistas para 2024: a Tesla projeta um crescimento de vendas de 20 a 30%, inspirando investidores a aumentar suas participações.

Setor de bens de consumo segue a liderança da Tesla

O crescimento da Tesla também impulsionou setores relacionados. O setor de consumo discricionário (.SPLRCD) subiu 3,24%. "Este foi um momento crucial para a Tesla", comentou Charlie Ripley, estrategista sênior de investimentos da Allianz Investment Management, destacando como o sucesso da empresa alimenta o impulso em setores relacionados.

Otimismo Cauteloso em meio à pressão dos títulos

O índice S&P encerrou o dia com o primeiro ganho da semana, embora o sentimento geral permanecesse cauteloso. A maioria dos setores no S&P terminou no vermelho, pois, apesar da queda nos rendimentos dos títulos, eles ainda estão altos, criando pressão no mercado. O rendimento do Tesouro de 10 anos caiu para 4,20%, recuando de 4,26% no dia anterior, quando os três principais índices dos EUA também perderam terreno.

Embora o desempenho da Tesla e a queda nos rendimentos dos títulos tenham apoiado o mercado, os participantes ainda veem as perspectivas futuras com cautela.

Aumento das taxas define o tom para outubro

De acordo com Bill Northey, diretor sênior de investimentos do U.S. Bank Wealth Management, os aumentos ativos nas taxas influenciaram a dinâmica do mercado em outubro. "A rápida alta nos rendimentos dos títulos do Tesouro de 10 anos, que estavam abaixo de 4% há pouco tempo, para os níveis atuais foi excepcionalmente rápida", observou Northey, ressaltando o papel do mercado de títulos nas mudanças recentes.

IBM e Honeywell decepcionam investidores

Entre as empresas que divulgaram resultados antes do mercado, IBM e Honeywell, ambas não atenderam às expectativas. As ações da IBM caíram 6,17% após um fraco relatório de receita do terceiro trimestre, enquanto a Honeywell caiu 5,10% após divulgar uma previsão de vendas decepcionante. Essas quedas aumentaram a pressão sobre o Dow Jones, representando as empresas blue-chip do mercado dos EUA.

S&P 500 avança levemente, Nasdaq mantém-se forte

O mercado de ações fechou com resultados mistos: o Dow Jones Industrial Average (.DJI) perdeu 140,59 pontos, ou 0,33%, fechando em 42.374,36, enquanto o S&P 500 (.SPX) ganhou 12,44 pontos (+0,21%), terminando em 5.809,86. O Nasdaq Composite (.IXIC) também apresentou um crescimento confiante, ganhando 138,83 pontos (+0,76%), alcançando 18.415,49. O suporte das ações do setor de tecnologia ajudou o Nasdaq a manter sua posição, apesar dos resultados mistos em outros setores.

Setor de materiais e dificuldades da Boeing

O setor de materiais (.SPLRCM) enfrentou pressão, caindo 1,42%. O principal contribuinte para essa queda foi a Newmont, que não atendeu às expectativas de lucro devido ao aumento de custos e à menor produção em Nevada.

A Boeing também enfrentou dificuldades: suas ações caíram 1,18% após notícias de uma greve em andamento em uma das fábricas da empresa. Os trabalhadores votaram contra um contrato proposto, prolongando uma greve que já dura mais de cinco semanas, acrescentando incerteza aos planos de produção futuros da Boeing.

Correções em meio ao aumento das taxas e incerteza eleitoral

As ações dos EUA recuaram de máximas recordes recentes nas últimas sessões, à medida que os investidores reavaliavam suas expectativas para um corte na taxa do Federal Reserve em meio ao aumento dos rendimentos dos títulos, resultados corporativos mistos e incertezas em torno das próximas eleições nos EUA.

Apesar da correção, Dennis Dick da Triple D Trading permanece otimista: "A história da tecnologia continua relevante, e essa história não acabou. Eu ainda acredito que as correções no setor de tecnologia são oportunidades de compra", disse ele, apontando para oportunidades para os investidores.

Southwest e UPS seguem caminhos diferentes

As ações da Southwest Airlines (LUV.N) caíram 5,56% após o relatório de lucros da empresa e notícias de um acordo com o fundo ativista Elliott Investment Management. Enquanto o sentimento no setor aéreo permaneceu contido, a UPS (UPS.N) seguiu em direção oposta: suas ações subiram 5,28% após um relatório de lucros do terceiro trimestre que mostrou aumento nos volumes e redução de custos. A UPS tem capitalizado sua eficiência operacional e a crescente demanda.

Temporada de Lucros – A maioria das empresas supera as expectativas

De acordo com dados da LSEG, das 159 empresas do S&P 500 que divulgaram resultados trimestrais, 78,6% superaram as expectativas dos analistas. Isso mostra que, apesar das tensões em torno das taxas e da incerteza política, uma parte significativa do mercado dos EUA continua resiliente e adaptável.

Atividade econômica em alta

Em outubro, a atividade empresarial nos EUA continuou a expandir. Dados preliminares do PMI da S&P Global revelaram crescimento na atividade impulsionado pela forte demanda, juntamente com uma queda surpreendente nos pedidos de seguro-desemprego para 227.000 na semana encerrada em 19 de outubro. Esses indicadores sinalizam uma base econômica robusta que apoia o mercado, apesar da volatilidade das ações.

Equilíbrio do mercado favorece o crescimento

Na Bolsa de Valores de Nova York (NYSE), o número de ações em alta superou o de ações em baixa na razão de 1,25 para 1. Além disso, a NYSE registrou 137 novos máximos e 49 novos mínimos, indicando um sentimento positivo do mercado em meio aos desafios recentes.

Altas e Baixas: S&P 500 e Nasdaq em foco

O índice S&P 500 marcou 41 novos máximos de 52 semanas e apenas 3 novos mínimos, enquanto o Nasdaq Composite registrou 76 novos máximos e 89 novos mínimos. Apesar das flutuações, o volume total de negociações nas bolsas dos EUA alcançou 11,06 bilhões de ações, ligeiramente abaixo da média de 20 dias de 11,59 bilhões. Isso indica um interesse sustentado no mercado, apesar das dificuldades econômicas e políticas.

Mercados Globais se recuperam após três dias de perdas

As ações globais fecharam a quinta-feira em alta, quebrando uma sequência de três sessões de perdas em meio a negociações voláteis. Resultados corporativos positivos e uma queda nos rendimentos dos títulos do Tesouro dos EUA aliviaram as preocupações dos investidores sobre as próximas eleições nos EUA e possíveis cortes nas taxas.

Otimismo europeu e desempenho de grandes empresas

Os mercados europeus também conseguiram uma leve recuperação, subindo 0,03% com os resultados positivos da Renault, Unilever e Hermès. Apoiado por esse impulso, o índice global MSCI (.MIWD00000PUS) subiu 0,2%, alcançando 846,07. Isso sugere um otimismo cauteloso entre os investidores europeus e globais que acompanham de perto os desenvolvimentos de ambos os lados do Atlântico.

"Pausa Após o Salto": Especialistas avaliam os mercados

Michael Farr, presidente e CEO da Farr, Miller & Washington, observou que os últimos três ou quatro dias serviram como uma espécie de respiro para os mercados globais após um rali notável. "Apesar da recente queda, a maioria dos índices ainda está sendo negociada perto de máximas históricas", destacou, acrescentando que a economia permanece estável e a temporada de lucros está em linha com as expectativas dos investidores.

Cortes moderados nas taxas esperados pelo Fed

Comentando sobre a política futura do Fed, Farr expressou cautela, observando que é improvável que o Fed corte as taxas de forma tão agressiva ou rápida quanto o mercado poderia desejar. No entanto, enfatizou que a economia geral está indo bem e a temporada de lucros corporativos está mostrando crescimento constante, o que reforça as expectativas e a estabilidade do mercado.

Taxas e Expectativas: O Fed sob vigilância

De acordo com os últimos dados da ferramenta FedWatch do CME Group, os traders veem uma chance de quase 95% de um corte de 25 pontos-base na taxa pelo Federal Reserve em sua reunião de novembro. Uma queda de 3,4 pontos-base no rendimento do Tesouro de 10 anos, agora em 4,208% após uma alta de 4,26% no dia anterior, também reflete essas expectativas. Essa recuperação nos preços dos títulos após as máximas de julho sugere que o mercado está cautelosamente otimista sobre as decisões futuras do Fed.

Déficits crescentes e custos que pressionam o mercado

Mark Malek, diretor de investimentos da SiebertNXT, observou que as promessas de gastos feitas pelos candidatos presidenciais dos EUA podem expandir seriamente o déficit orçamentário. Um déficit crescente implica um aumento na dívida nacional, que, por sua vez, exerce pressão adicional sobre os rendimentos dos títulos, particularmente os títulos do Tesouro de 10 anos. Assim, os planos dos candidatos podem ter consequências de longo prazo para o mercado da dívida, aumentando os riscos para os títulos do Tesouro.

Dólar reage a dados do mercado de trabalho

À luz de dados recentes que mostraram uma queda inesperada nos pedidos de seguro-desemprego para 227.000 na semana passada, o dólar dos EUA enfraqueceu, sugerindo um mercado de trabalho resiliente. Essas informações sobre o mercado de trabalho levaram os investidores a antecipar um ritmo mais gradual de cortes nas taxas pelo Fed.

Mudanças cambiais: Iene e Euro se fortalecem

The U.S. dollar lost 0.6% against the Japanese yen, hitting 151.84, while the euro gained 0.44% to reach $1.0828. The British pound also rose 0.42% to reach $1.29874. The dollar index, which tracks its value against a basket of key global currencies such as the yen and euro, declined 0.4% to settle at 104.02, signaling softening dollar positions.

Inflação, déficit e a carga da dívida dos EUA

Uma combinação de déficits orçamentários crescentes, aumento da dívida nacional e discussões ativas sobre política fiscal em torno da eleição presidencial continuam a moldar o sentimento do mercado. A carga da dívida e as expectativas de inflação mantêm pressão sobre o mercado de títulos, enquanto as flutuações cambiais refletem a crescente incerteza entre os investidores que aguardam os próximos passos do Fed e a resposta econômica global à política dos EUA.

Ouro sobe em meio à demanda por ativos de refúgio

Os preços do ouro se aproximaram de máximas históricas, já que os investidores buscam ativos de refúgio em resposta às tensões geopolíticas em escalada e às próximas eleições nos EUA em 5 de novembro. O ouro à vista subiu 0,69%, alcançando $2.736,10 por onça, enquanto os futuros do ouro nos EUA aumentaram 0,7%, atingindo $2.748,90 por onça. Esse aumento destaca que o ouro continua sendo um ativo preferido, especialmente em tempos de incerteza.

Preços do petróleo sob pressão em meio ao conflito no Oriente Médio

Os preços do petróleo caíram cerca de 1% durante negociações voláteis, à medida que notícias sobre possíveis negociações entre os EUA e Israel a respeito de um cessar-fogo em Gaza adicionaram incerteza ao mercado de energia. Os futuros do Brent caíram 0,8%, atingindo $74,38 por barril, enquanto o West Texas Intermediate (WTI) caiu 0,8%, alcançando $70,19 por barril. Os desenvolvimentos políticos na região permanecem um fator-chave para os preços do petróleo.

Volatilidade do mercado: Oscilações de curto prazo e perspectivas de longo prazo

"Eventos políticos e riscos geopolíticos, incluindo eleições, normalmente aumentam a volatilidade do mercado no curto prazo", disse Michael Farr, presidente da Farr, Miller & Washington, "mas seu impacto nos preços das ações ao longo de períodos mais longos tende a ser limitado." Farr enfatizou que, apesar da recente turbulência, o mercado permanece resiliente, e a volatilidade causada por eventos de curto prazo nem sempre impacta significativamente as posições estratégicas dos investidores.