Haverá muitos eventos interessantes e potencialmente importantes nos Estados Unidos. O relatório de inflação de janeiro será divulgado na terça-feira. Lembro que os relatórios de inflação dos EUA vêm com apenas uma estimativa e não são revisados ou ajustados posteriormente. O Índice de Preços ao Consumidor pode desacelerar para 3% em uma base anual. A inflação subjacente pode cair para 3,7-3,8% em relação ao ano anterior. Essa desaceleração é significativa? Ela é forte o suficiente para suavizar um pouco o sentimento hawkish dos formuladores de políticas do Federal Reserve?

Na minha opinião, os membros do FOMC manterão sua postura rígida mesmo que o núcleo da inflação caia 0,1-0,2%. Pelo menos, esse relatório (se as previsões não forem superadas ou minimizadas) não levará o Fed a mudar para a flexibilização monetária em um futuro próximo. Acredito que a maioria das pessoas já descartou a possibilidade de um corte nas taxas em março, portanto a inflação só poderá afetar a decisão do banco central em maio.

Se a inflação desacelerar em pelo menos 0,2-0,3% em fevereiro, março e abril, o Fed poderá considerar iniciar a redução das taxas de juros em maio. Sem essa desaceleração, um corte nas taxas pode ser esperado em junho. Quanto mais acentuada for a queda da inflação em janeiro, menos razão haverá para o mercado buscar uma demanda pelo dólar.

Além disso, serão divulgados relatórios dos EUA sobre vendas no varejo, produção industrial, pedidos de auxílio-desemprego, licenças de construção, início de construção de moradias e o sentimento do consumidor. Embora esses relatórios sejam interessantes, é improvável que tenham um impacto significativo no sentimento do mercado. Portanto, eu enfatizaria o seguinte padrão: se o mercado mantiver uma postura de baixa, todos os eventos mencionados acima poderão fortalecê-lo ou enfraquecê-lo. Caso contrário, sua importância será reduzida.

Também vale observar uma série de discursos dos membros do FOMC: Michelle Bowman, Neel Kashkari, Michael Barr, Raphael Bostic, Christopher Waller, Mary Daly. Eles oferecerão comentários sobre a economia e a política monetária, mas é possível que não tragam nada de novo ou importante. Na semana passada, ouvimos declarações de várias autoridades do Fed, mas, ao observarmos os movimentos dos instrumentos, torna-se claro que o mercado não está dando atenção a elas. No momento, a frase "tudo dependerá dos dados econômicos" parece não despertar interesse.

Com base em tudo o que mencionei acima, acredito que apenas o IPC pode influenciar o sentimento do mercado, que permanece pessimista para o euro e neutro para a libra.

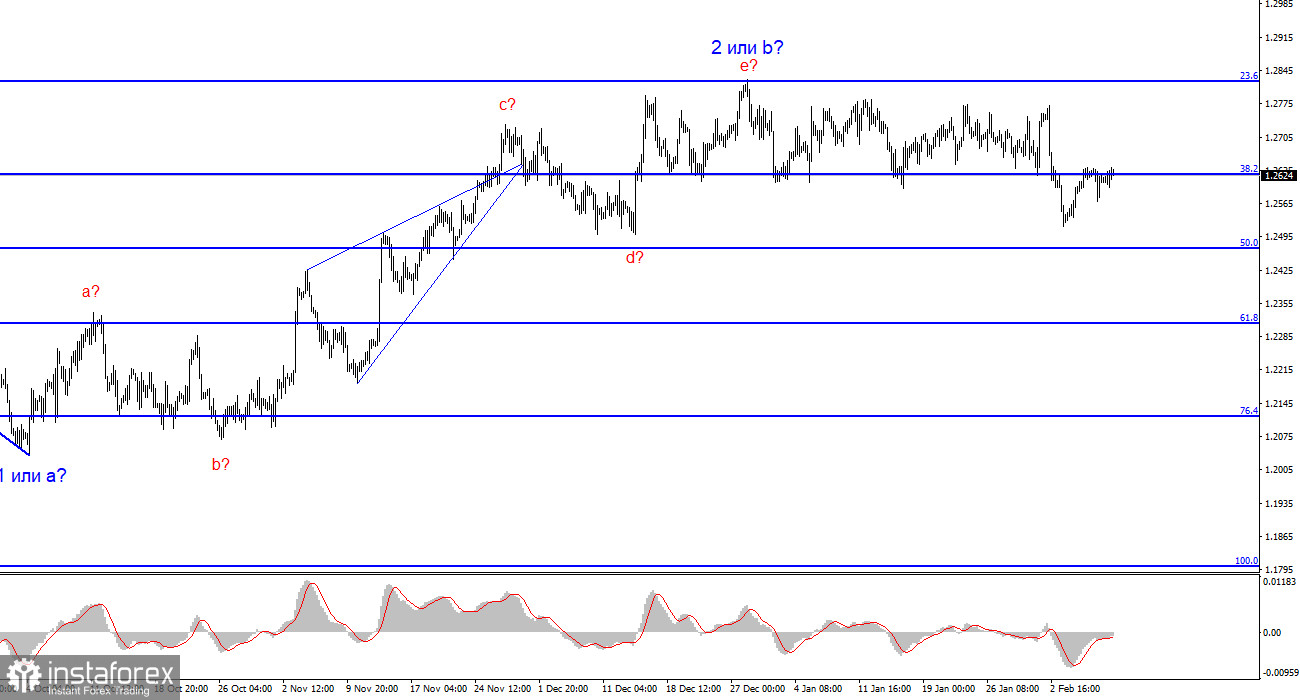

Analisando a situação, concluo que está se formando um padrão de onda de baixa. A onda 2 ou b parece estar completa, portanto, no futuro próximo, espero que uma onda descendente impulsiva 3 ou c se desenvolva, levando a uma queda significativa no instrumento. A tentativa malsucedida de ultrapassar o nível de 1,1125, correspondente a 23,6% de Fibonacci, sugere que o mercado está inclinado à venda há um mês. Neste momento, estou considerando a possibilidade de vender.

O padrão de onda para o par GBP/USD sugere uma queda. No momento, estou considerando vender o instrumento com alvos abaixo da marca de 1,2039, porque a onda 2 ou b acabará terminando, assim como a tendência lateral. Eu esperaria por uma tentativa bem-sucedida de romper o nível 1,2627, pois isso servirá como um sinal de venda. Em um futuro próximo, pode haver outro sinal na forma de uma tentativa malsucedida de romper esse nível. Se isso ocorrer, o par pode cair firmemente, pelo menos, para o nível 1,2468, o que já seria uma conquista significativa para o dólar, já que a demanda por ele permanece muito baixa.