Hoje, o índice do dólar está tentando limitar as quedas dos últimos dias e está acima de 104,2. A taxa de câmbio EUR/USD se aproximou da marca de 1,0900.

Parece ser mais uma reação emocional, já que os movimentos dos mercados podem ser influenciados por sentimentos e não apenas por fundamentos econômicos. Os mercados estão tentando processar e entender os novos números da inflação nos EUA. É esperado que essas emoções diminuam ao longo do dia, permitindo que os traders considerem os dados de forma mais objetiva e analítica. Isso abre espaço para uma análise mais racional à medida que mais informações e reflexões se tornam disponíveis durante o dia.

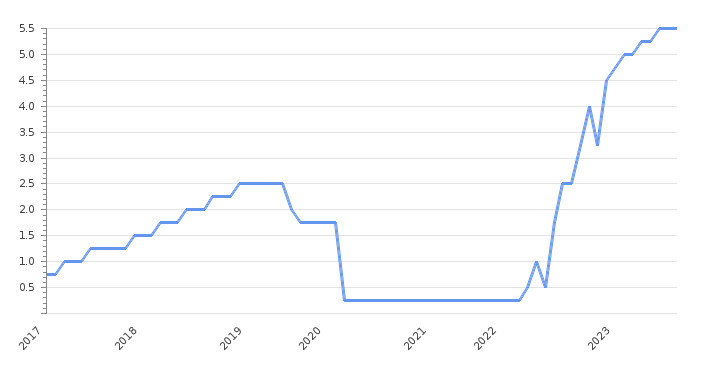

Após a divulgação dos dados de inflação, o presidente do Banco da Reserva Federal de Minneapolis confirmou que provavelmente será necessário manter a taxa no nível atual por mais algum tempo e expressou dúvidas sobre o quanto isso está impactando a economia dos EUA.

Os especialistas do Bank of America mantêm a mesma posição, acreditando que o primeiro corte na taxa não ocorrerá até dezembro. Para um corte na taxa em setembro, é necessário que a inflação desacelere ainda mais ou que os dados do mercado de trabalho enfraqueçam ainda mais.

Apesar disso, o rendimento dos títulos do Tesouro dos EUA de 10 anos caiu para 4,32% na quarta-feira, atingindo o nível mais baixo desde o início de abril, já que dados mais suaves sobre a inflação dão ao Fed mais flexibilidade para cortar as taxas este ano.

O índice do dólar tem se enfraquecido nos últimos dias, com o DXY agora próximo dos preços mínimos de abril (103,95), que é o nível de suporte mais próximo. Talvez dentro dessa faixa, o enfraquecimento do dólar diminua temporariamente. Pelo menos é esse o quadro que vemos agora.

Quando o Fed reduzirá as taxas?

A principal questão é quando o Fed irá reduzir as taxas de juros, uma preocupação compartilhada por analistas e observadores do mercado financeiro. De acordo com análises e previsões, o mês provável para começar a redução das taxas ainda é setembro, pois os principais indicadores da inflação nos EUA começaram a apresentar quedas.

O DNB Markets afirma que acredita que os dados atuais não alterariam a probabilidade de um corte nas taxas no outono, desde que os dados de inflação permaneçam moderados e as condições do mercado de trabalho continuem a melhorar. Suas previsões indicam que o mercado espera o primeiro corte na taxa em setembro.

De acordo com os dados de inflação divulgados na quarta-feira, os swaps de índice overnight, que refletem as expectativas dos traders em relação às taxas de juros futuras, mostram que o mercado agora avalia totalmente a probabilidade de um corte nas taxas em setembro.

Há duas semanas, o primeiro corte não era esperado até dezembro.

Em 2024, as expectativas de um corte nas taxas do Fed caíram consideravelmente devido ao aumento da inflação no primeiro trimestre do ano. Além disso, surgiram sinais de que alguns elementos da cesta de inflação resistirão a uma mudança.

Isso impulsionou os rendimentos dos títulos dos EUA e o dólar americano nos mercados de câmbio. Uma situação como essa pode ocorrer novamente.

Até que o núcleo da inflação, uma medida que exclui certos itens voláteis da cesta de produtos e serviços utilizados para calcular a inflação, excluindo os custos de moradia, diminua, a taxa de inflação geral não conseguirá se manter estável na meta de 2,0% do Fed.

Os custos de moradia, que representam cerca de 40% do índice geral de preços ao consumidor, aumentaram devido aos aumentos constantes nos preços das casas e dos aluguéis nos últimos anos.

No entanto, o PNC Bank afirma que o relatório de preços ao consumidor de abril de 2024 pode trazer algum alívio para os formuladores de políticas do Fed, já que os segmentos mais estáveis de habitação e serviços básicos do IPC mostraram os primeiros sinais de abrandamento em muito tempo.

O núcleo do IPC caiu para 0,2% em relação ao mês anterior, e o crescimento do preço das casas foi de apenas +0,2% em relação ao mês anterior, o menor desde janeiro de 2021 (+0,6%).

A previsão da PNC de dois cortes de 25 pontos-base nas taxas este ano, em setembro e dezembro, agora parece mais razoável do que no início de 2024.

Outros analistas estão expressando uma opinião semelhante. O Berenberg acredita que os dados atuais de inflação tornam um pouco mais provável que o Fed comece a cortar as taxas mais cedo.

O Berenberg escreveu que eles continuavam a esperar um corte de 25 pontos-base na taxa de juros em dezembro e três outros movimentos desse tipo no próximo ano para levar a meta da taxa dos fundos do Fed para 4,25-4,50%.

Os economistas do Wells Fargo e da Pantheon Macroeconomics também compartilham dessa opinião. São necessários alguns indicadores de inflação favoráveis para que o Fed se sinta confiante em relação a um corte nas taxas. O primeiro corte na taxa de juros é possível na reunião do FOMC em setembro.

A Pantheon Macroeconomics argumenta que os argumentos para esperar uma nova desaceleração do núcleo da inflação continuam fortes. As cadeias de suprimentos se estabilizaram, o crescimento dos salários está desacelerando e as margens das empresas continuam fortes, o que aponta para as perspectivas futuras.

Os economistas também observam a falta de ameaça dos preços globais de alimentos e energia, bem como o crescimento moderado dos aluguéis e a redução dos preços dos automóveis. Isso indica uma desaceleração na inflação do seguro de automóveis.

Assim, o cenário está preparado para uma nova desaceleração do IPC básico neste verão, permitindo que o Fed comece a flexibilizar em setembro.

Com o consenso do mercado cada vez mais inclinado para um corte nas taxas em setembro, todos os olhos estarão voltados para os próximos dados macroeconômicos que poderão confirmar essas expectativas.