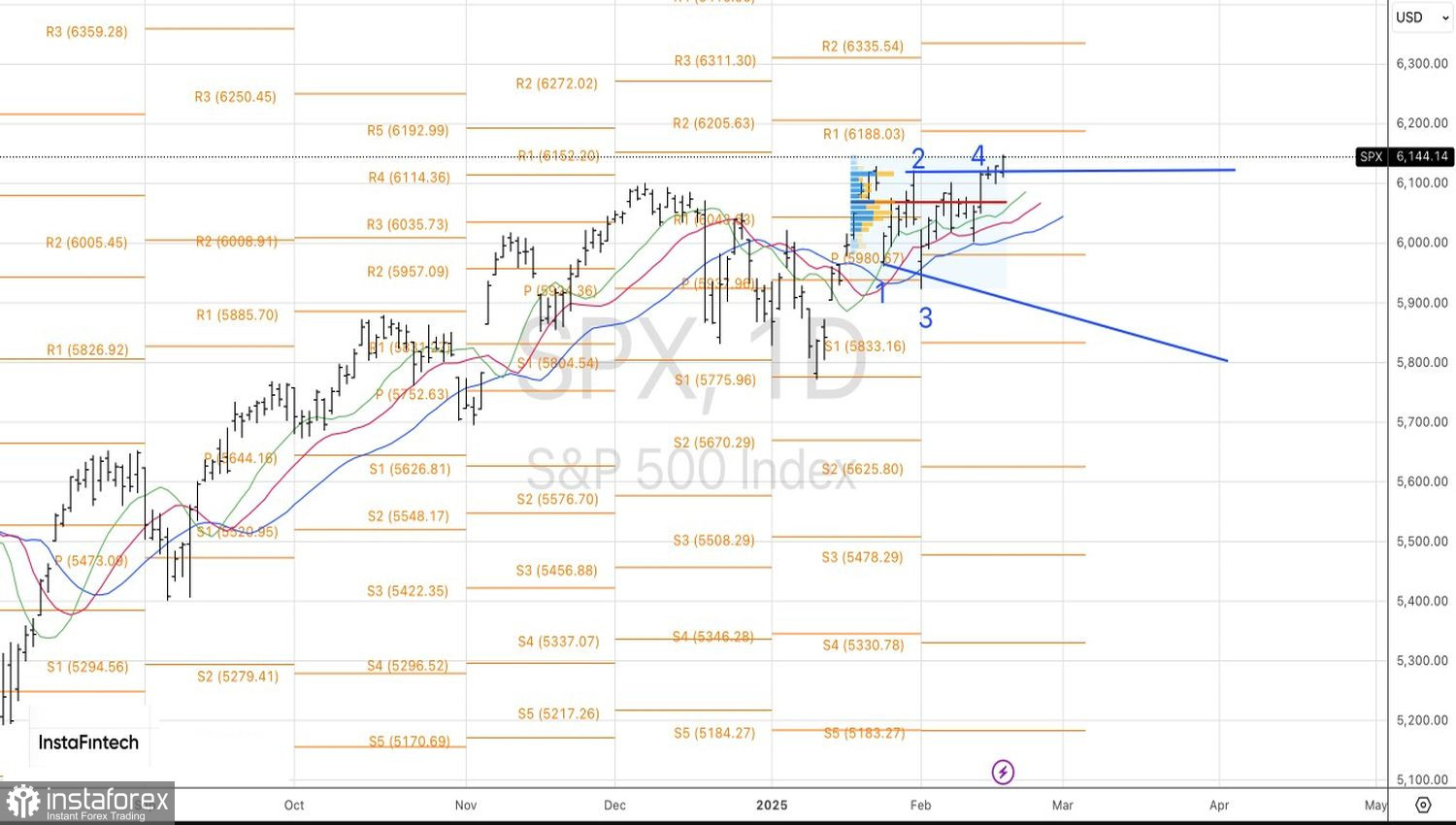

O S&P 500 atingiu um novo recorde histórico, ignorando o compromisso do Federal Reserve de manter a taxa dos fundos federais em 4,5% por um período prolongado. As atas da última reunião do FOMC tiveram pouco impacto sobre os investidores, que preferiram focar nos comentários de Donald Trump sobre a possibilidade de um acordo comercial com a China e seu apoio à proposta da Câmara dos Representantes de um corte de impostos de US$ 4,5 trilhões. A perspectiva de estímulo fiscal, aliada à redução das tensões comerciais, fortalece o cenário para a continuidade da alta no índice.

Desempenho do S&P 500

Quanto mais o Federal Reserve (Fed) adia o início de seu ciclo de flexibilização monetária, menor é a pressão sobre os mercados financeiros. Os agentes econômicos tendem a se adaptar tanto a condições favoráveis quanto adversas. Embora a política monetária siga restritiva, a economia dos EUA continua demonstrando resiliência, operando próxima ao pleno emprego, o que permite ao país sustentar taxas de juros elevadas. Segundo autoridades do FOMC, os cortes nas taxas começarão assim que a inflação retomar sua tendência de queda.

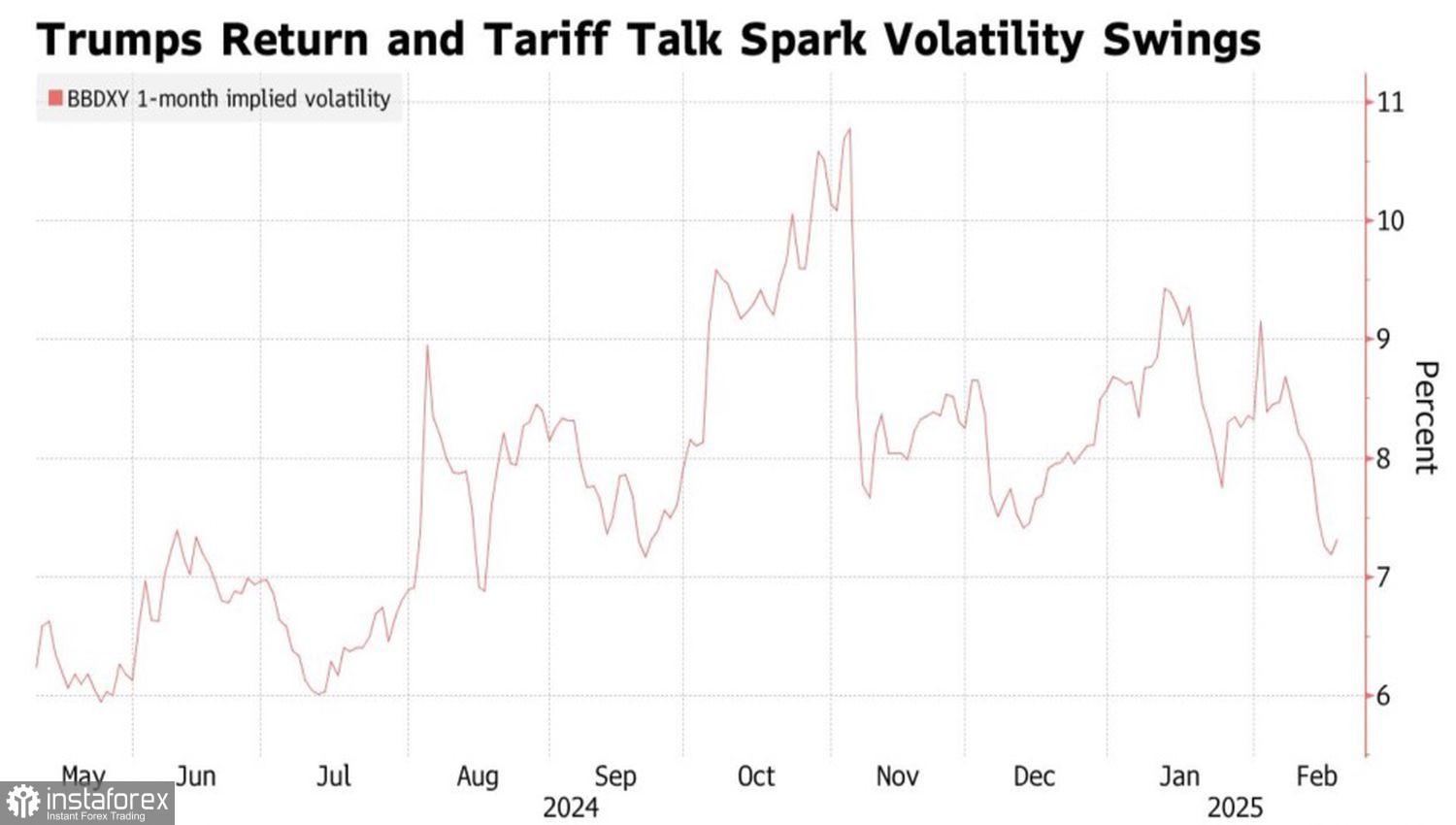

A atenção dos investidores está cada vez mais voltada para o risco de guerras comerciais. A Casa Branca oscila entre a imposição de tarifas e concessões de adiamentos, levando os mercados a suspeitarem que as ameaças de Donald Trump sejam, na verdade, uma tática de negociação. Reforçando essa percepção, o presidente afirmou que um acordo comercial com a China ainda é possível. Além disso, sua administração concedeu alívio tarifário ao México e ao Canadá, enquanto mantém uma tarifa de 10% sobre as importações chinesas.

As ameaças de Trump de impor uma tarifa de 25% sobre as importações de automóveis forçaram uma resposta da União Europeia (UE), que agora considera reduzir suas tarifas de importação, atualmente em 10%, um patamar significativamente superior à tarifa de 2,5% aplicada pelos EUA. É possível que o objetivo de Trump não seja desmantelar o comércio global, mas sim pressionar por uma redução geral nas tarifas ao redor do mundo. Se for esse o caso, os ativos de risco tendem a se beneficiar.

O protecionismo dos EUA e sua possível retração contribuem para a redução da volatilidade e para o enfraquecimento do índice do dólar americano, o que representa um cenário positivo para os mercados acionários.

Desempenho da volatilidade do dólar americano

A psicologia do mercado sugere que a tendência de alta do S&P 500 não será linear. Após dois anos consecutivos de ganhos superiores a 20%, muitos investidores entraram no mercado comprando a preços elevados. Caso ocorram choques no mercado, esses investidores mais recentes tendem a ser os primeiros a vender suas posições, o que pode gerar flutuações voláteis nos preços e levar à consolidação do índice.

No entanto, um novo catalisador de crescimento pode estar a caminho. A Câmara dos Deputados está analisando uma proposta para um corte de impostos de US$ 4,5 trilhões, compensado por uma redução de US$ 2 trilhões nos gastos do governo e um aumento de US$ 4 trilhões no teto da dívida.

Do ponto de vista técnico, o gráfico diário do S&P 500 indica que a tendência de alta segue em recuperação, favorecendo a manutenção das posições compradas a partir do nível 6.075. No entanto, uma queda abaixo de 6.100, especialmente se acompanhada de um fechamento abaixo desse patamar, aumentaria o risco de ativação do padrão Cunha Expandida.