Se você não entendeu da primeira vez, entenderá na segunda. A liquidação no S&P 500 — liderada pelas ações de montadoras norte-americanas e estrangeiras — continuou pelo segundo dia consecutivo após a imposição das tarifas de 25%. Donald Trump ameaçou a União Europeia e o Canadá com retaliações caso respondam conjuntamente às tarifas de importação, e as empresas já começaram a contabilizar os prejuízos. O índice amplo está se aproximando com firmeza do limite inferior de sua faixa de negociação de médio prazo, entre 5.500 e 5.790, mas culpar apenas o ocupante da Casa Branca por todos os problemas seria um equívoco.

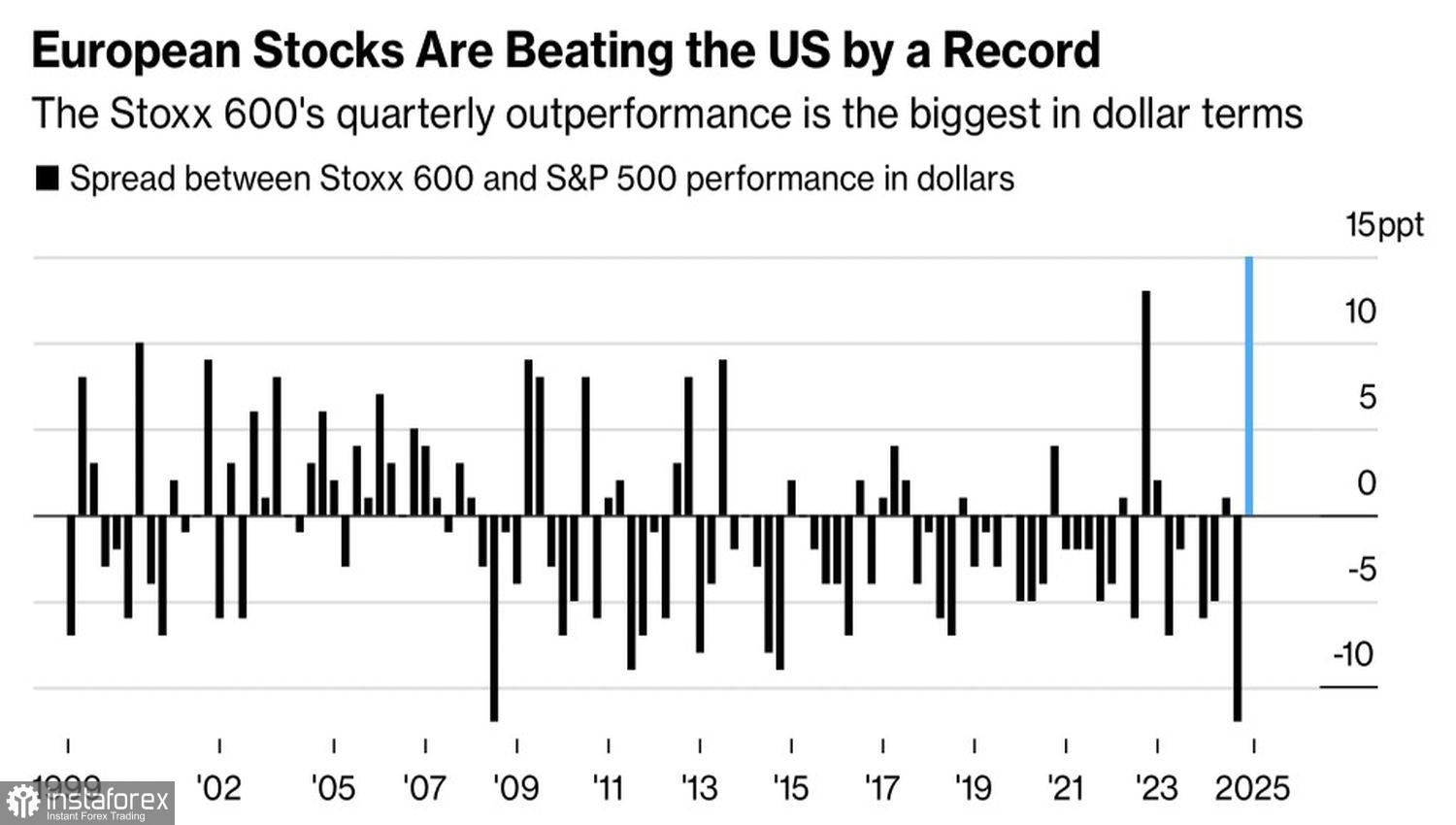

A liquidação das ações supervalorizadas do grupo "Sete Magníficos", a desaceleração do crescimento dos lucros corporativos e o enfraquecimento da economia norte-americana também contribuem para um movimento de capital da América do Norte para a Europa. Os índices europeus estão atualmente superando o desempenho do S&P 500 com ampla vantagem. No entanto, segundo a maior gestora de ativos do mundo, essa vantagem pode não durar muito. A BlackRock acredita que o estímulo fiscal da Alemanha beneficiará principalmente bancos e empresas de defesa — um grupo bastante restrito. Portanto, não se deve contar com a continuidade do rali do EuroStoxx 50 e do DAX 40 no mesmo ritmo.

Desempenho dos índices de ações europeus em comparação com os dos EUA

Em contraste, é provável que o mercado acionário dos Estados Unidos receba um novo impulso assim que a situação em torno das políticas protecionistas de Donald Trump se tornar mais clara. Muitas empresas irão se adaptar às tarifas, o que poderá permitir que o S&P 500 volte a crescer.

No entanto, antes disso, o índice amplo faria bem em se livrar de algum 'peso morto'. Em 2025, esse peso vem das ações do grupo 'Sete Magníficos'. Em fevereiro, essas ações estavam sendo negociadas a 45 vezes os lucros projetados. Somente após a recente liquidação esse múltiplo caiu para 35 — ainda elevado, embora a redução de 11% nesse indicador seja significativa.

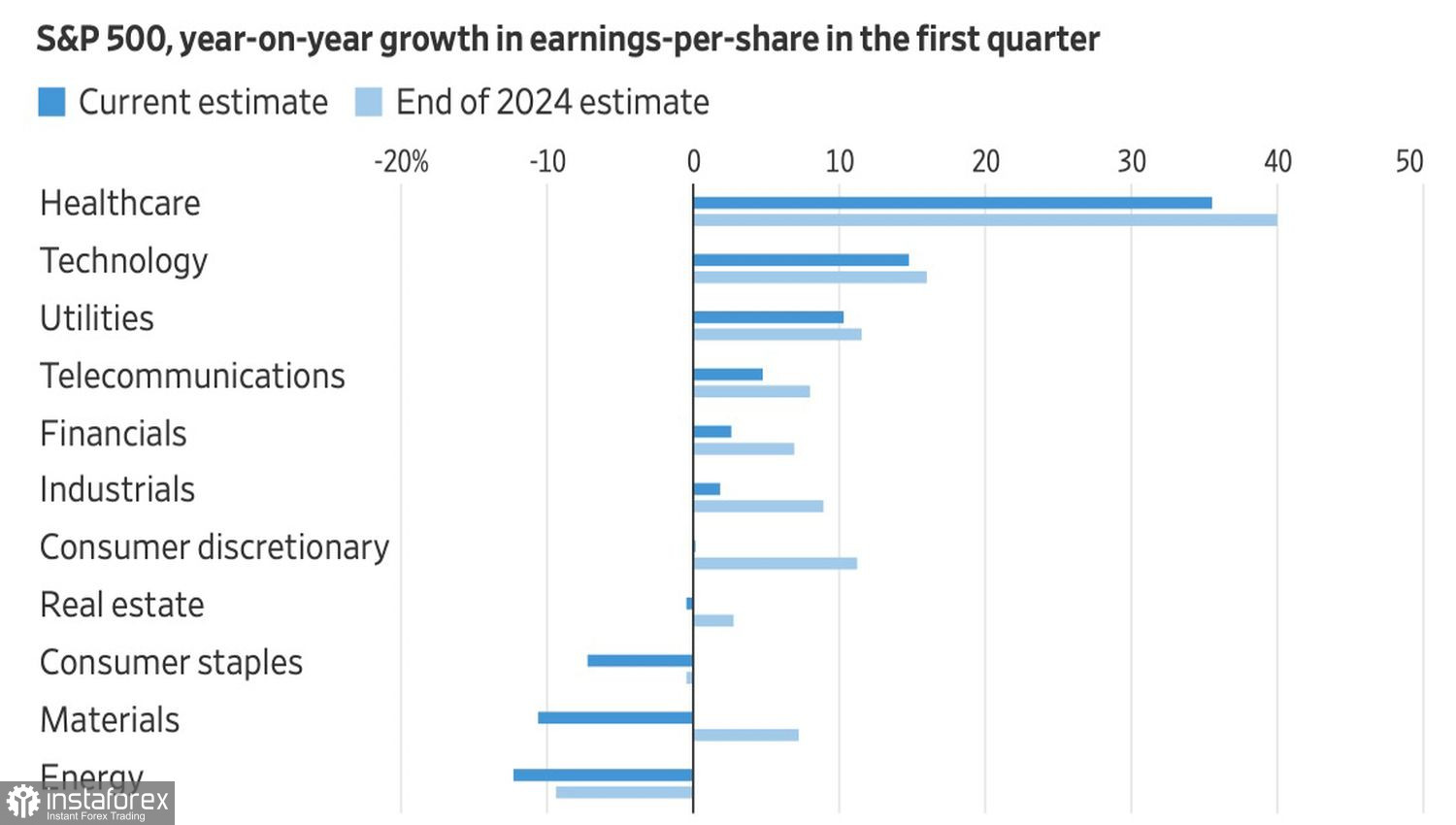

A temporada de balanços do primeiro trimestre começa em poucas semanas, e a projeção de crescimento de lucros de 7,1% em Wall Street é expressiva. No entanto, esse número está quatro pontos percentuais abaixo das estimativas feitas no final de 2024. A discrepância nas previsões está acima da média histórica. As projeções de lucro foram reduzidas em todos os 11 setores do S&P 500, e espera-se uma desaceleração no crescimento dos lucros em nove deles.

Tendências de previsão de lucros por setores do S&P 500

A leitura do PIB do quarto trimestre, de 2,4%, mais forte do que o esperado, não deve ser motivo de confusão. Para janeiro e março, os analistas da Bloomberg esperam que o crescimento do PIB desacelere para 1-1,5%, e o indicador principal do Fed de Atlanta sinaliza um ritmo ainda mais fraco — apenas 0,2%. A inflação continua elevada, amarrando as mãos do Fed e impedindo que o banco central ofereça aos mercados uma tábua de salvação.

Tecnicamente, no gráfico diário, o S&P 500 continua seu movimento previsto anteriormente, a partir do limite superior de sua faixa de consolidação (5500-5790), em direção ao limite inferior. Faz sentido manter e até aumentar as posições de vendas quando o suporte em 5670 for rompido — especialmente porque o padrão Cunha Alargada está se desenhando claramente.