Os mercados prosperam mais com teorias da conspiração do que com fatos concretos. Muitos investidores continuam a acreditar que Donald Trump deseja um dólar fraco para aumentar a competitividade das indústrias americanas. Não surpreende, portanto, que durante as negociações comerciais dos EUA com o Japão e a Coreia do Sul, o won e o iene tenham se valorizado. E agora, com uma cúpula do G7 se aproximando, surge a pergunta: por que negociar separadamente, quando podemos reviver um episódio de 40 anos atrás, quando o índice do dólar colapsou após o Acordo do Plaza?

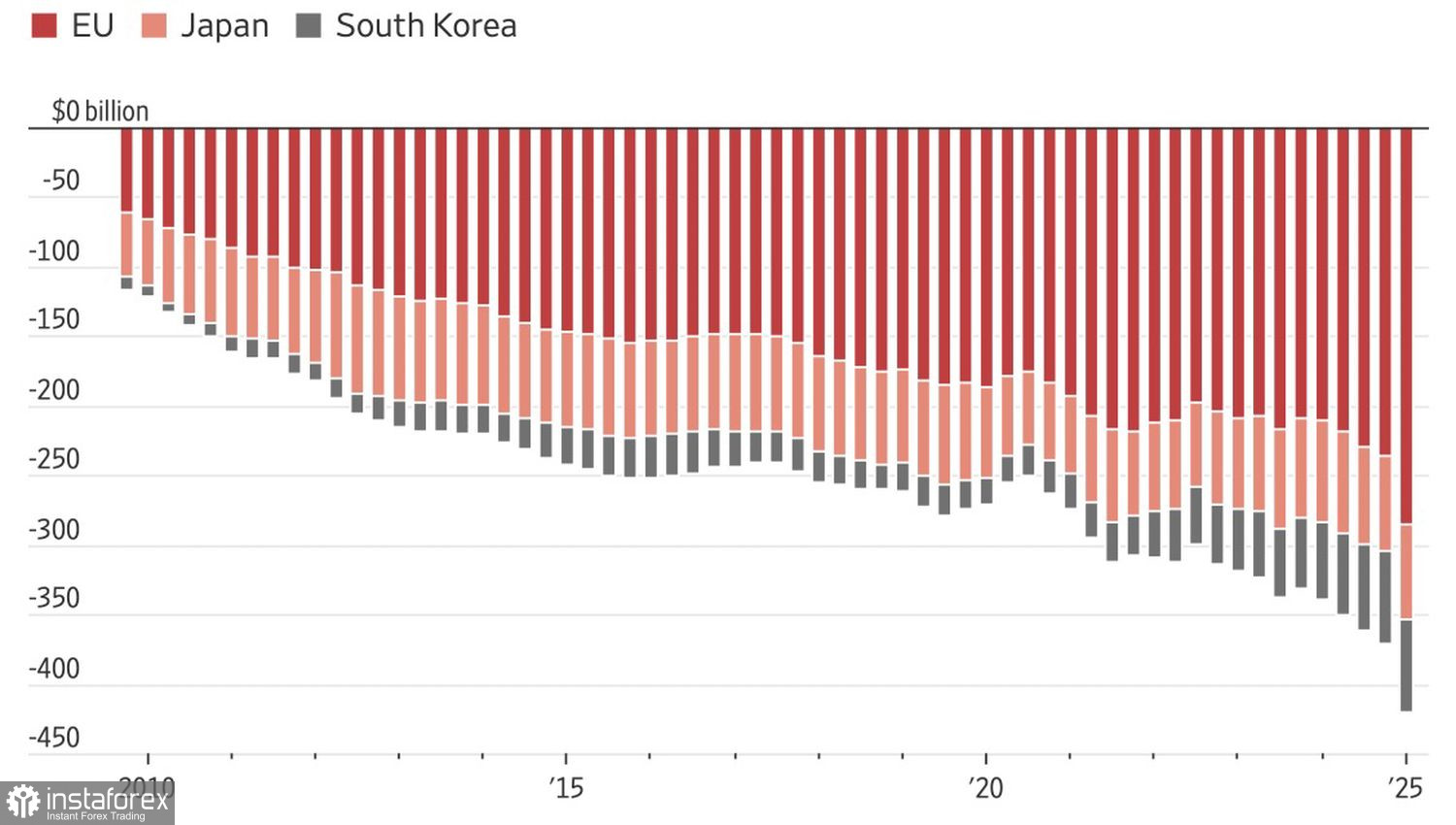

Segundo o Citi, o Secretário do Tesouro dos EUA, Scott Bessent, poderá pedir o apoio de outras nações para desvalorizar o dólar. Em um cenário de tarifas reduzidas, essa seria uma ferramenta estratégica essencial para ajudar a conter o déficit comercial dos Estados Unidos. É provável que Washington concentre sua pressão sobre países que mantêm superávits comerciais significativos com os EUA.

Dinâmica do comércio exterior dos EUA com outros países

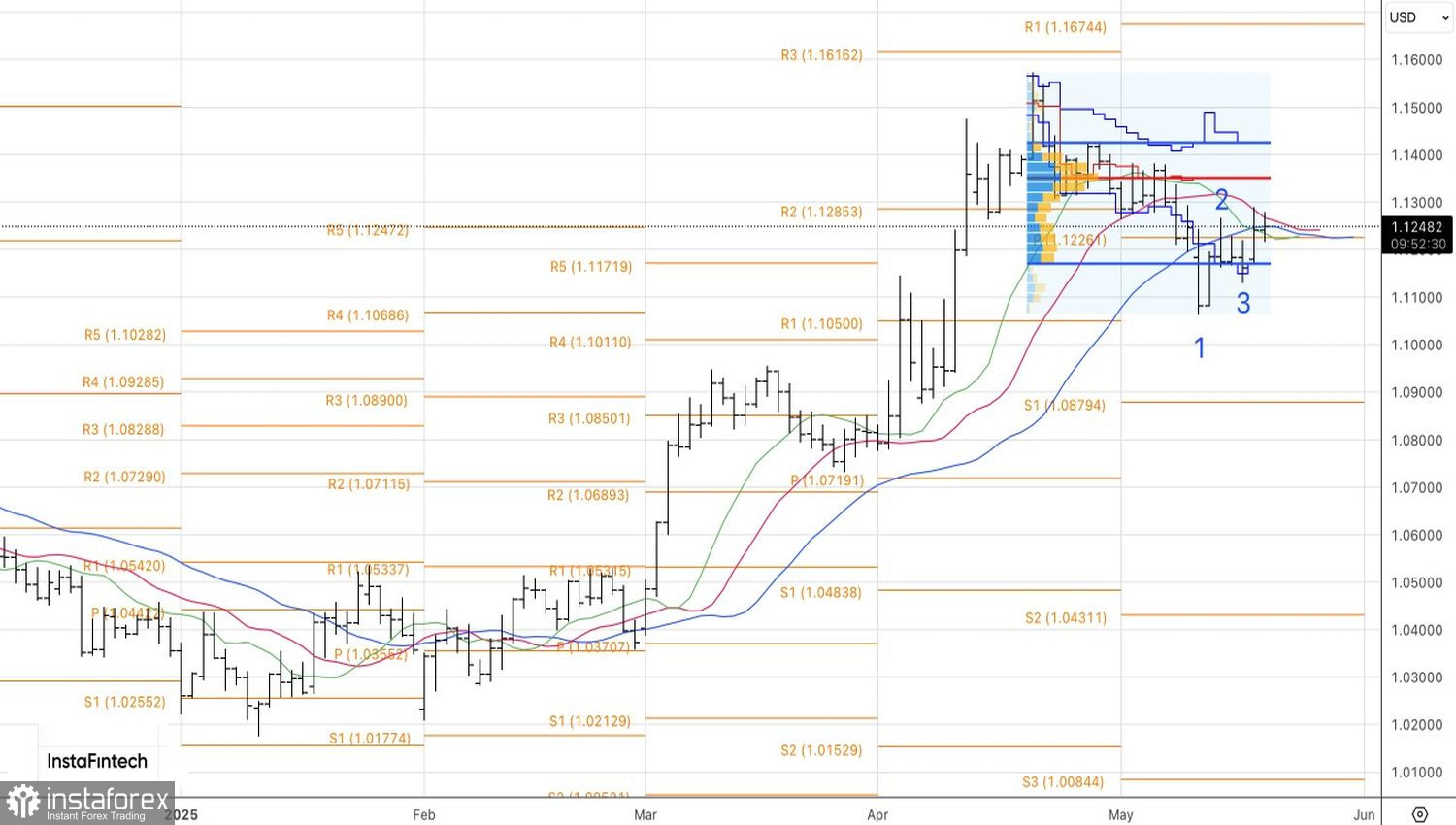

Onde há fumaça, há fogo? O euro está sendo sustentado por rumores de que o BCE iniciará uma política voltada para o fortalecimento da moeda, pressionado pelos Estados Unidos. Especialmente porque Christine Lagarde já vem preparando o terreno. Segundo ela, a recuperação do EUR/USD é resultado da erosão da confiança no dólar. Não surpreende, portanto, que o Danske Bank preveja a valorização da moeda única para US$ 1,20 dentro de 12 meses.

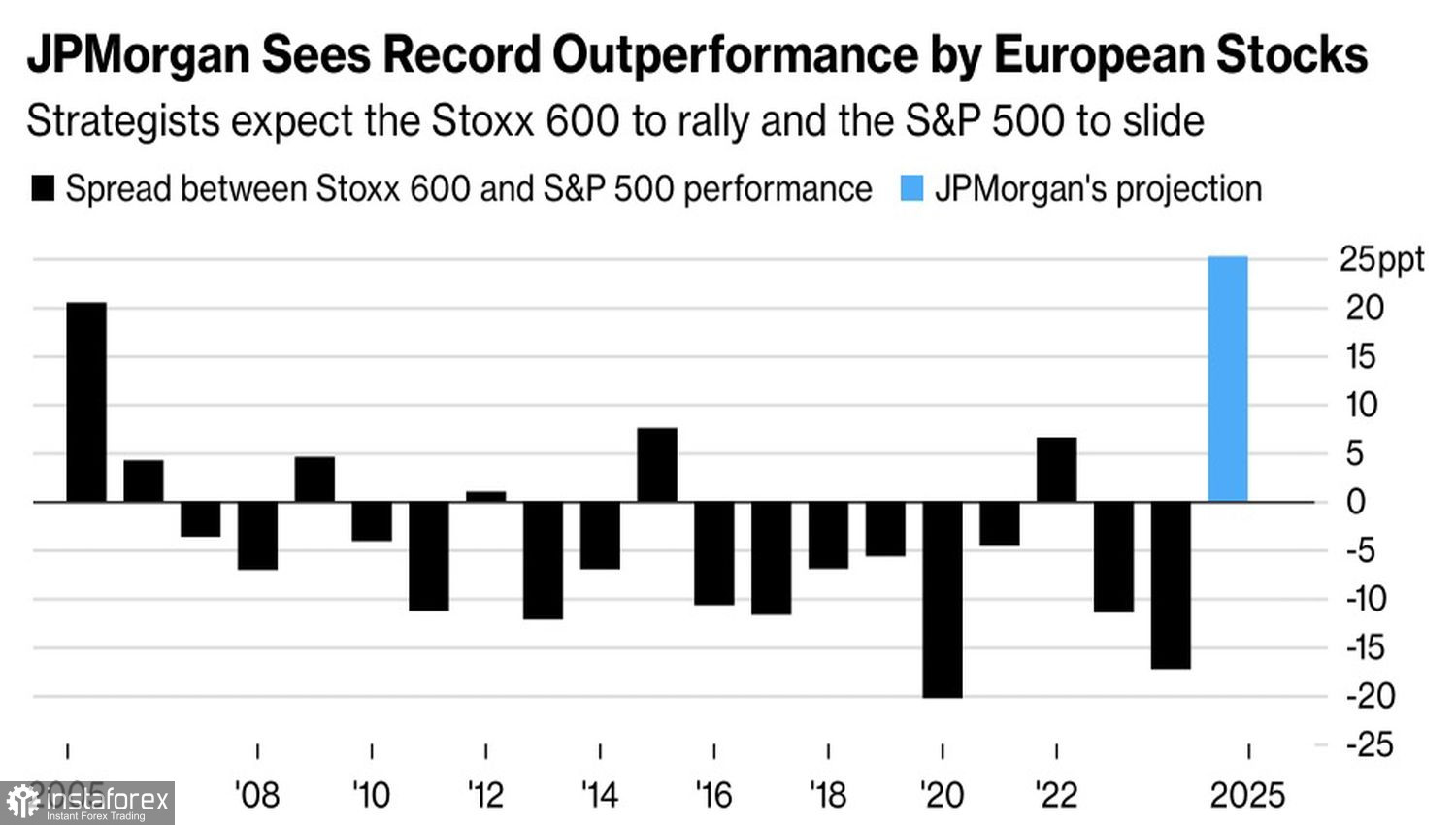

O Credit Agricole, no entanto, adota uma postura mais cautelosa. A instituição acredita que a alta do EUR/USD foi muito rápida, o que torna o euro vulnerável a uma correção. Quatro fatores principais limitam uma valorização adicional. O primeiro deles é a desaceleração dos fluxos de capital da América do Norte para a Europa. Após o S&P 500 ter subido 23% em relação às mínimas de abril, os investidores começaram a se questionar se saíram cedo demais das ações americanas.

Índice de desempenho dos mercados de ações europeus em relação aos dos EUA

Apesar dos esforços de Donald Trump, o conflito armado na Ucrânia continua. A geopolítica ainda pesa sobre a zona do euro e sua moeda devido à proximidade geográfica. Um euro mais forte significa exportações reduzidas, crescimento econômico mais lento e inflação mais baixa. Nessas condições, o BCE seria forçado a continuar seu ciclo de flexibilização monetária, o que limita a pressão de alta sobre o EUR/USD.

Por fim, o Credit Agricole acredita que o euro está supervalorizado em relação ao dólar dos EUA, com base nos diferenciais de rendimento dos títulos e em outros modelos, o que reforça o risco de uma correção no principal par de moedas.

Apesar dos esforços de Donald Trump, o conflito armado na Ucrânia continua. A geopolítica ainda pesa sobre a zona do euro e sua moeda devido à proximidade geográfica. Um euro mais forte implica exportações reduzidas, crescimento econômico mais lento e inflação mais baixa. Nessas condições, o BCE seria obrigado a manter seu ciclo de flexibilização monetária, o que limita a pressão de alta sobre o EUR/USD.

Por fim, o Credit Agricole acredita que o euro está supervalorizado em relação ao dólar dos EUA, com base nos diferenciais de rendimento dos títulos e em outros modelos, reforçando o risco de uma correção no principal par de moedas.