Фиксация прибыли после 3-недельного ралли доллара США несколько испортила настроение «медведям» по EUR/USD, однако на общую картину рынка особенно сильно не повлияла. Если еще месяц назад ключевым вопросом на Forex являлся, как скоро «быки» по евро начнут восстанавливать восходящий тренд, то сейчас инвесторы ломают голову, насколько глубокой будет коррекция. После ухода в тень фактора торговой войны между Штатами и Поднебесной, акцент на дивергенцию в монетарной политике ФРС и ЕЦБ сделал свое дело: индекс USD сумел сходить к максимальным отметкам с декабря.

Если драйвер работает годами, однако перестает работать в современных условиях, то что-то здесь явно не так. В начале 2018 рост доходности казначейских облигаций США не приводил к укреплению доллара. На рынке ходили слухи, что он связан с увеличением масштабов эмиссии долговых обязательств под влиянием налоговой реформы. А покупателей на эти бумаги еще нужно и найти. Тем более что крупнейшие держатели в лице Китая и Японии запросто могли сократить свои запасы американских бондов.

В апреле-мае ситуация изменилась. Рынок начал работать так, как он это делал в конце 2016, когда Дональда Трампа избрали президентом США. Новоиспеченный хозяин Белого дома в своей предвыборной программе делал акцент на налоговую реформу и разгон американского ВВП до перманентных 3%. Эти факторы рассматривались как «бычьи» для доллара в контексте агрессивного ужесточения денежно-кредитной политики ФРС. Во втором квартале 2018 инвесторы вспомнили события 1,5-летней давности.

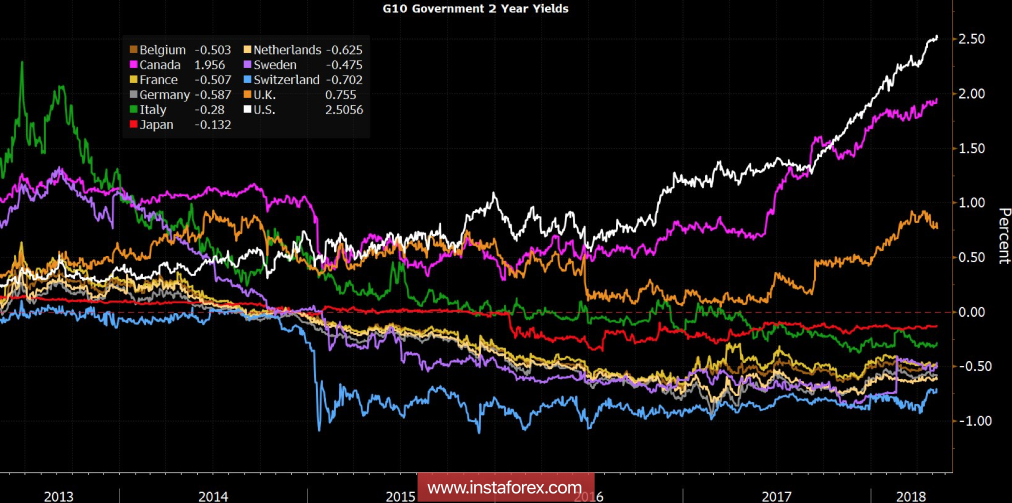

Рост доходности казначейских облигаций США идет гораздо быстрее, чем у европейских и японских аналогов. Конкуренцию составляют лишь канадские бумаги. Похоже, рынок все еще верит в возможность BoC трижды в текущем году ужесточить денежно-кредитную политику. В то же время замедление экономики еврозоны, вялая инфляция и итальянские политические риски держат ставки по европейским долгам приблизительно на тех же уровнях, что и в середине апреля.

Динамика доходности облигаций

С фундаментальной точки зрения расширение дифференциалов в пользу американских бондов приводит к переливу капитала в Штаты по двум основным направлениям. Во-первых, увеличивается стоимость фондирования, и carry-трейдеры закрывают свои позиции и возвращаются в доллар. В результаты падает стоимость рискованных активов, включая валюты развивающихся стран. Во-вторых, европейские и японские инвесторы на блюдечке с голубой каемочкой несут деньги в США, стремясь заработать на более привлекательных, чем на родине, ставках. В первую очередь это касается пенсионных фондов и страховых компаний.

Может ли что-то коренным образом изменить ситуацию? Думаю, да. Торговый конфликт Штатов и Поднебесной способен вылиться в масштабную войну, что не позволит доходности 10-летних казначейских облигаций закрепиться выше 3%. Восстановление ВВП еврозоны поднимет ставки по европейским долгам, а замедление инфляции в США опустит их по американским аналогам.

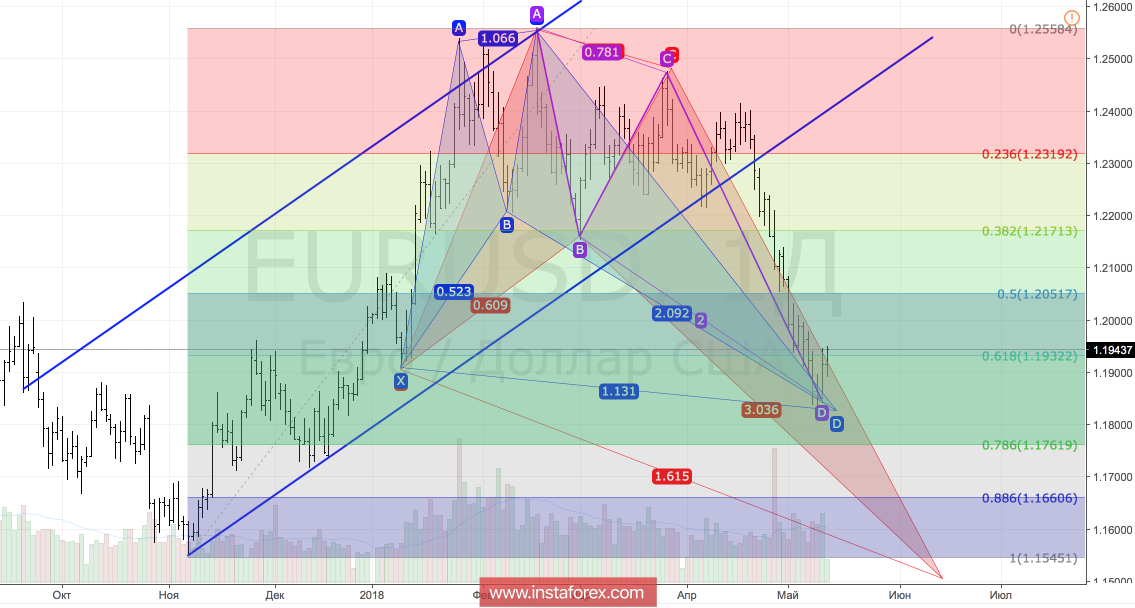

Технически после достижения таргета на 113% по паттерну «Акула» коррекция в рамках его трансформации в 5-0 выглядит вполне логично.

EUR/USD, дневной график