В конце декабря прошлого года я привёл пример технического анализа долгосрочной перспективы по евро по методике секвенты Тома ДеМарка /ru/analysis/196443, которая показала, что в январе 2018 года произошёл коренной перелом тренда евро в медвежью тенденцию. Но прошло ещё несколько месяцев, пока мы не получили повторный сигнал этого перелома тренда. И сейчас я попробую объяснить, почему же разворот произошёл не в январе, а только в апреле.

В классическом варианте индикатора Секвента, как его и описывал сам ДеМарк, разворот, а точнее истощение тренда, наступало с 13-м баром после запуска счётчика этих баров (свечей) при котором закрытие текущего бара происходит ниже минимума второй от него, более ранней свечи. Подробно с этой техникой можно познакомиться в книге Джека Швагера «Технический анализ», которую я и читал в первых годах 2000-х. Позднее появились компьютерные разновидности Секвенты, которые очень удобно предупреждали об истощении и развороте рынка. Компьютерные разработки показали, что статистически на валютном рынке (а не на товарном, под который и составлялся данный индикатор) разворот тенденции наступает чаще на 9-м баре, а не на 13-м, и это было отражено в них выделением цифры «9». Конечно, я всегда помнил о классическом варианте ДеМарка, но в декабре прошлого года фундаментальная картина рынка показала, что разворот должен вот-вот произойти, что и подтолкнуло меня сделать вывод о развороте евро именно на 9-м баре, как это и случалось до этого несколько раз с 1997 года. Апрель же нам показал, что разворот произошёл именно на 13-м баре, а май подтвердил этот разворот запуском 1-й понижающейся свечи. Теперь настало время провести корректировки целей долгосрочного падения евро.

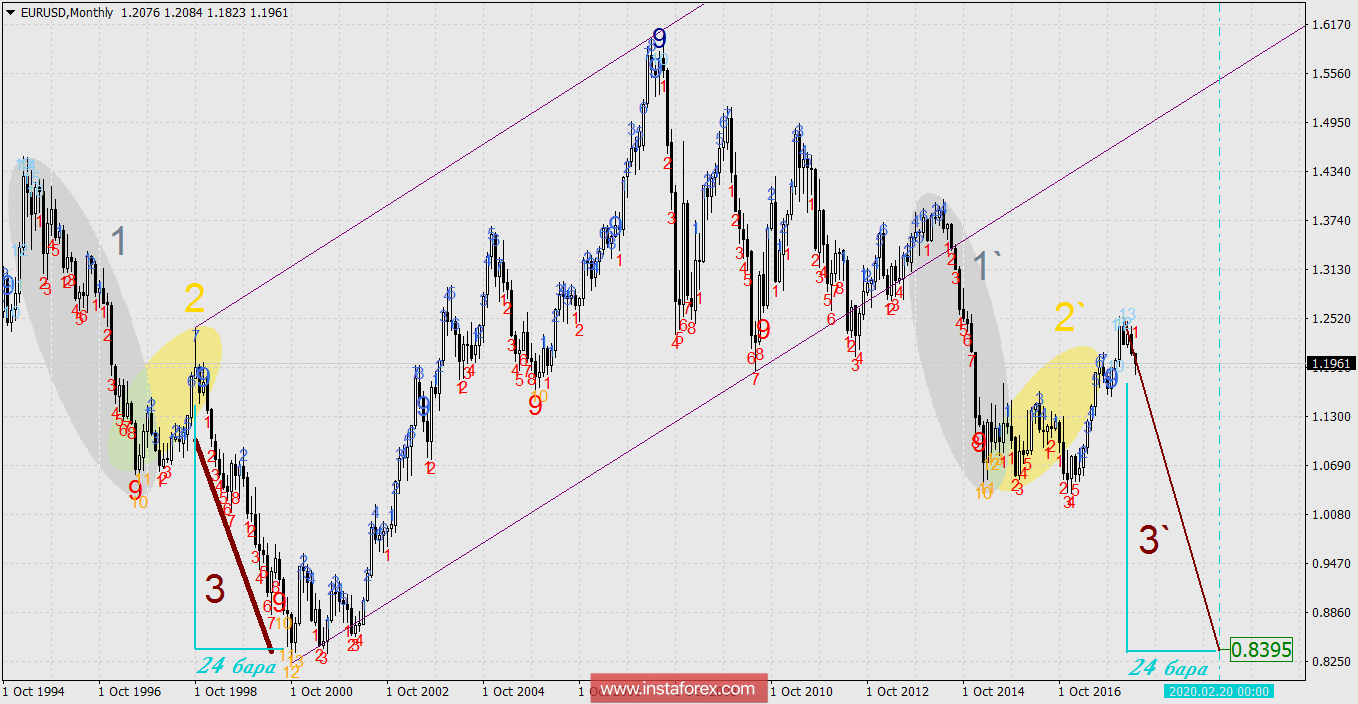

Вначале мы просто отсчитаем 24 бара вправо по аналогии падения с октября 1998 года до октября 2000 года, которое на рисунке отмечено коричневой веткой 3. Здесь мы используем постулат теории Доу о том, что история повторяется. Пока не определяем ожидаемую цель, выявим время – это февраль 2020 года.

Теперь переключимся на графические построения. В целом они те же, что были и в декабре прошлого года, но с понятными корректировками. Прежде всего это относится к понижающемуся каналу тёмно-сиреневого цвета (верхняя граница канала выделена утолщённым начертанием с галочками, теперь она построена по трём экстремумам цены). Нижняя граница запараллелена от минимума октября 2008 года – это первая ветка феерического падения цены в период «ипотечного» кризиса.

Красные наклонные линии – это скоростные линии падения, они параллельны утолщённой базовой линии. Пересечение линии скорости с вертикальной линией даты даёт нам время и цену. Первой такой магнитной точной является апрель 2019 года на цене 1.0104. Данная точка в точности совпадает с поддержкой другого ценового канала синего цвета. Определённая цена близка к уровню Фибоначчи 161,8% и в точности, до пункта, совпадает с минимумом июля 1999 года.

Но мы определили потенциал временного снижения евро до февраля 2020 года. Вероятно, здесь будет вторая, финишная цена медвежьего тренда. Цену нам даёт пересечение временной линии с нижней границей коричневого канала и красной скоростной линией – 0.8347. Цена, кстати, совпадает с минимумом июля 2001 года. Пересечение нашей красной скоростной линии с нижней границей синего канала даёт цену 0.8518. Итак, мы получаем целевой диапазон 0.8347-0.8518, в который войдёт цена в феврале 2020 года.