Данные по росту американской инфляции не смогли оказать поддержку ни быкам eur/usd, ни медведям пары. Ввиду отсутствия уверенного инфляционного роста, рынок продолжил по инерции избавляться от доллара, благодаря чему цена выросла до середины 12-й фигуры. Но опубликованные цифры можно интерпретировать двояко, поэтому о переломе южного тренда говорить пока что рано. Кроме того, сегодняшний рост пары обусловлен достаточно уверенной риторикой представителя ЕЦБ Ханссона, который оптимистично оценил перспективы роста европейской экономики. Таким образом, ситуация по паре носит неопределённый характер, тем более в свете усиления напряжённости между Китаем и США.

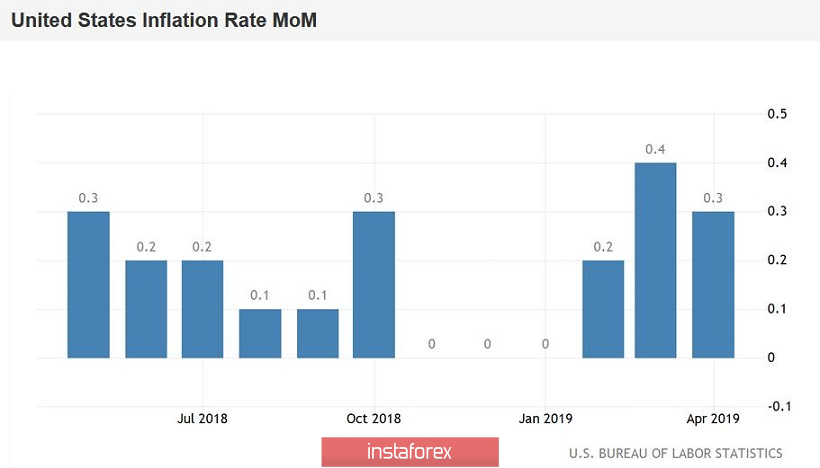

Но начнём с макроэкономических отчётов. Американский индекс потребительских цен действительно продемонстрировал противоречивый результат. В годовом выражении он вырос до двух процентов, однако не дотянул до прогнозного уровня (2,1%). В месячном же исчислении индикатор продемонстрировал негативную динамику – вместо ожидаемого роста до 0,5%, индекс опустился до отметки 0,3%. Базовая инфляция также оказалась «разношёрстной»: если в годовом исчислении показатель вырос до 2,1% (как и прогнозировали эксперты), то в месячном выражении стрежневой индекс неожиданно замедлился – до 0,1% (вместо ожидаемого роста до 0,2%).

Если говорить о структуре показателей, то здесь ситуация следующая. Положительная инфляционная динамика обусловлена прежде всего ростом цен на энергоносители (на 2,9%) – в частности, бензин подорожал на 5,7%. А вот многие другие товары подешевели. Так, второй месяц подряд снижается стоимость одежды (в апреле – 0,8%, в марте – 1,9%), медицинские услуги подешевели на 0,3%, продукты питания – на 0,1%. Другими словами, если цены на энергоносители начнут снижаться, инфляция не сможет держать заданный темп, так как потребительская активность американцев оставляет желать лучшего. В частности, важнейший индикатор для определения инфляции – базовый ценовой индекс расходов на личное потребление в США – в марте замедлился сразу до 1,6%, на фоне слабого роста зарплат.

Таким образом, сегодняшние цифры не продемонстрировали явного замедленич ИПЦ, но обозначили тревожную тенденцию. Полагаю, что после данного релиза Белый дом усилит давление на ФРС, указывая на слабые инфляционные результаты. Напомню, что президент США Дональд Трамп призвал Федрезерв снизить процентную ставку сразу на сто базовых пунктов. Его заместитель – вице-президент Майк Пенс – озвучил аналогичные требования, акцентируя внимание на слабый инфляционный компонент Нонфармов. Комментируя рост заработных плат он заявил, что Белый дом «вообще не видит в экономике инфляционных процессов».

Стоит отметить, что подобные «пожелания» (которые озвучиваются чуть ли не в ультимативной форме) Трамп высказывает ещё с лета прошлого года. С одной стороны, члены регулятора проявляют стойкость, демонстрируя независимость от Белого дома. Но с другой стороны, позиция ФРС заметно смягчилась за последние полгода: регулятор поставил на паузу процесс повышения ставки и как минимум до конца года обязался не ужесточать условия монетарной политики. Джером Пауэлл в своей риторике, так сказать, «оторвался от коллектива» и выразил уверенность в том, что снижение инфляции обусловлено временными/сезонными факторами. Но остальные члены ФРС считают иначе: по их мнению, речь идёт о проблеме системного характера. Сегодняшние цифры могут лишь усилить обеспокоенность инфляционными тенденциями.

Казалось бы, с учётом таких перспектив, покупателям eur/usd открыт путь на север. Но в данном случае необходимо помнить о «китайском факторе». Не дожидаясь окончания переговоров с КНР, Трамп всё-таки повысил пошлины на китайские товары, усиливая геополитическую напряжённость. Штаты обвиняют Китай в том, что он отказался от части достигнутых на переговорах договоренностей (в частности, речь идёт о нежелании менять национальные законы ради защиты интеллектуальной собственности компаний из США). Пока что рынок не спешит реагировать на данный факт паникой, так как переговоры всё ещё продолжаются. Но если на следующей неделе антирисковые настроения среди трейдеров возрастут, о продолжении северной динамики eur/usd можно будет забыть.

Вместе с тем стоит отметить, что противоречивый релиз пятницы помог быкам eur/usd закрепиться выше уровня сопротивления 1,1220 (средняя линия индикатора Bollinger Bands). Это говорит о том, что пара eur/usd имеет потенциал для своего дальнейшего восстановления, если только на рынок не вернутся опасения относительно американо-китайских торговых отношений. С технической стороны, пара закрепилась выше средней линии индикатора Bollinger Bands. Также цена находится над линиями Tenkan-sen и Kijun-sen, которые находятся под облаком Kumo, образовав таким образом сигнал «Золотой крест», который сигнализирует о возросшей вероятности смены тренда с южного на восходящий. Ближайшим уровнем сопротивления является отметка 1,1275 – это нижняя граница облака Kumo. Поддержка расположена у основания 12-й фигуры, где средняя линия Bollinger Bands совпадает с линией Kijun-sen.