Громкие события геополитического характера отодвинули на второй план споры о судьбе процентной ставки ФРС. Рост антирисковых настроений оказывает поддержку американской валюте, даже несмотря на противоречивую макроэкономическую статистику США. Доллар пользуется статусом защитного актива, исполняя роль своеобразного «островка безопасности» для инвесторов. И всё же, несмотря на усугубляющийся торговый конфликт между США и Китаем, перспективы монетарной политики должны оставаться в поле зрения трейдеров. Ведь за последние полтора года Пекин и Вашингтон уже неоднократно «били горшки» и покидали переговорный процесс, но через какое-то время всё равно садились за стол переговоров. И если подобный сценарий развития событий реализуется и в этот раз, то фокус внимания рынка снова сместится на ФРС.

В этом контексте сегодняшний релиз имеет важное значение. Речь идёт о протоколе последнего заседания Федрезерва, которое состоялось в начале мая. Здесь стоит напомнить, что данное заседание оставило достаточно неоднозначное впечатление. После публикации сопроводительного заявления доллар рухнул по всему рынку, однако последующие комментарии Джерома Пауэлла оказались в пользу американской валюты. Прежде всего глава Федрезерва сгладил «острые углы» сопроводительного заявления, опровергнув рыночные слухи относительно дальнейших шагов регулятора в сторону смягчения монетарной политики. На своей традиционной пресс-конференции он заявил о том, что не видит на данный момент веских оснований для изменения базовой процентной ставки как в сторону роста, так и в сторону снижения. Но самое главное – он нивелировал опасения трейдеров по поводу слабого инфляционного роста.

С одной стороны, он признал, что базовая инфляция снизилась «достаточно неожиданно», но данная динамика, по его мнению, обусловлена «временными факторами». Такая риторика Пауэлла удивила участников рынка, так как его слова шли вразрез с риторикой сопроводительного заявления. Согласно тексту итогового коммюнике, члены ФРС не считают сложившуюся тенденцию «временным явлением», так как, по их мнению, здесь можно говорить о стойкой тенденции. Другими словами, члены Федрезерва не разделяют оптимистичную позицию главы регулятора. Сегодняшний протокол позволит понять – насколько сильно члены ФРС обеспокоены слабой динамикой инфляционного роста в контексте перспектив монетарной политики. Если большинство из них озвучивало «голубиную» риторику, доллар может попасть под определённое давление. На рынке снова возобновятся слухи о том, что американский Центробанк может до конца года снизить процентную ставку (тем более на фоне соответствующей риторики со стороны Белого дома).

Но здесь сразу стоит оговориться, что сегодняшний релиз может иметь ограниченное влияние на рынок, если только трейдеры не увидят там ничего «сверхъестественного». Во-первых, после майского заседания многие члены ФРС уже высказали свою позицию относительно текущей ситуации, основываясь на более свежих данных. В частности, Джером Пауэлл вчера высказался против снижения процентных ставок (по крайней мере, в краткосрочной перспективе) ввиду высокого уровня корпоративной задолженности. По его словам, объем задолженности равен приблизительно 40% стоимости корпоративных активов. Многие члены ФРС, кроме таких последовательных «голубей», как Буллард или Кашкари, также высказались за сохранение выжидательной позиции.

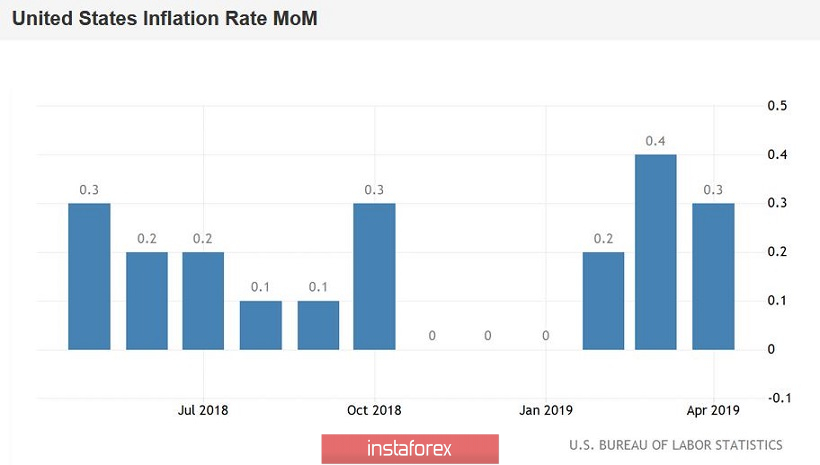

Что касается статистики, то здесь ситуация носит неоднозначный характер. На фоне сильного роста рынка труда и показателя ВВП динамика инфляции всё ещё оставляет желать лучшего. В частности, американский индекс потребительских цен продемонстрировал противоречивый результат: в годовом выражении он вырос до двух процентов, однако не дотянул до прогнозного уровня (2,1%), а в месячном же исчислении индикатор продемонстрировал негативную динамику – вместо ожидаемого роста до 0,5%, индекс опустился до отметки 0,3%.

Базовая инфляция также оказалась разношёрстной: если в годовом исчислении показатель вырос до 2,1% (как и прогнозировали эксперты), то в месячном выражении стрежневой индекс неожиданно замедлился – до 0,1% (вместо ожидаемого роста до 0,2%). Также в мае прозвучал и ещё один тревожный сигнал в виде слабого роста уровня зарплат. Вопреки положительным прогнозам большинства аналитиков, показатель остался на уровне марта: в месячном выражении он вырос на 0,2%, в годовом выражении – на 3,2% (эксперты ожидали прирост на 0,3% и 3,3% соответственно). Результат, в общем-то, не самый плохой – но в данном случае важна сама тенденция, которая является, мягко говоря, неубедительной.

Таким образом, сегодняшний релиз может напомнить трейдерам о слабой стороне американской экономики: инфляционные показатели по-прежнему демонстрируют разочаровывающую динамику, несмотря на рост остальных ключевых макроэкономических индикаторов. Протокол майского заседания ФРС позволит понять – насколько сильно члены регуляторы обеспокоены данным фактом и многие ли из них готовы рассматривать вариант смягчения монетарной политики в обозримом будущем. Если риторика протокола не понравится долларовым быкам, у пары eur/usd будет шанс развить коррекционное движение с первой целью 1,1190 (средняя линия Bollinger Bands на дневном графике) и последующей целью 1,1220 (линии Tenkan-sen и Kijun-sen).