Рынки утром в пятницу продолжают торговаться в зеленой зоне, отыгрывая позитив сразу с нескольких направлений. ЕЦБ выступил более оптимистично, чем прогнозировалось, устами Марио Драги выразив уверенность в повышении инфляции до целевого уровня и не дав никаких намеков на возможность нового этапа количественного смягчения. Мексика готова уступить давлению США, что привело к возможности паузы в ведении новых тарифов, а по Китаю Трамп примет решение только после саммита G20, на котором пройдут прямые переговоры с главой КНР Си.

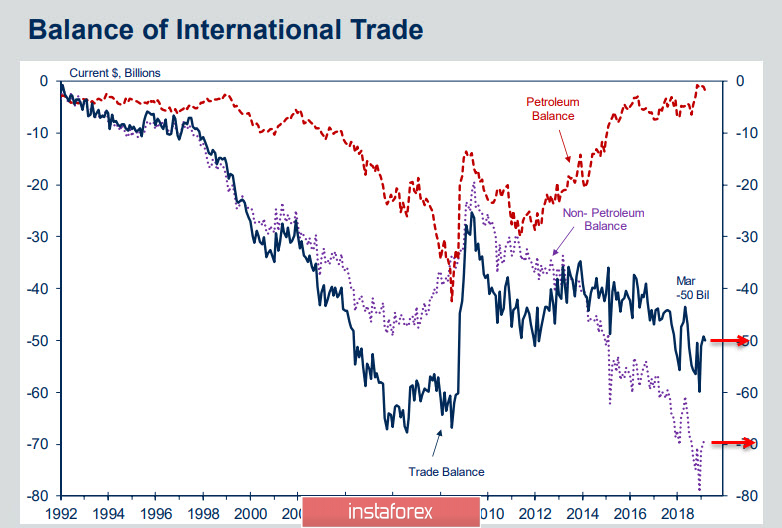

Дефицит торгового баланса США в апреле слегка снизился, но динамика продолжает оставаться негативной, баланс удерживается от падения только за счет снижения нефти и нефтепродуктов практически до нуля в общей структуре импорта, за вычетом же этого показателя общий баланс уверенно движется в сторону примерно одного трлн долл. в год, и никакие чрезвычайные меры администрации Трампа увеличить доходную часть за счет роста входящих тарифов не дают эффекта.

Поступающие данные по рынку труда указывают на то, что ждать сегодня позитивных цифр в отчете за май не приходится. Число новых и повторных заявок по безработице не снижается, отчет adp оказался провальным, окончательные данные по стоимости рабочей силы в 1 кв. оказались хуже предварительных. Всё указывает на то, что состояние рынка труда как минимум не улучшается, а любой негатив добавит очков в копилку медведей, ожидающих два снижения ставки в текущем году из-за быстрого охлаждения экономики США.

CADUSD

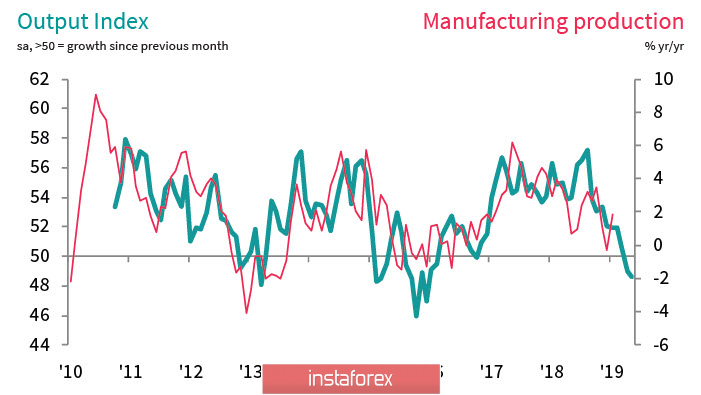

Ситуация в производственном секторе Канады продолжает ухудшаться, в мае индекс PMI Markit упал с 49.7п. до 49.1п, достигнув самого низкого значения за последние 3,5 года.

Производство сокращается на фоне самого резкого падения новых заказов с декабря 2015 г., рост цен на сырье замедлился до самого низкого уровня за последние 4 года. Markit связывает падение индекса с ухудшением мировой торговли, поскольку снижение цен на нефть в отчетах еще не нашло отражения, что, в свою очередь, позволяет предположить, что результат июня может оказаться еще хуже.

Промышленность Канады испытывает на себе негативное влияние новых тарифов, которые были продавлены США в рамках «обновления» отношений с Канадой и Мексикой взамен действовавших по соглашению NAFTA. Новые тарифы увеличили расходы производителей, что в итоге отразилось на ухудшении выходных условий для покупателей и снижении новых заказов. Последние данные указывают на ухудшение условий ведения бизнеса во всех без исключения регионах, в которых проводился опрос.

Между тем индекс Ivey, отслеживающий активность во всех секторах экономики, остался в мае на прежнем уровне 55.9п, что указывает на рост в других секторах экономики, прежде всего в секторе услуг. Банк Канады свое заседание по монетарной политике проведет только через месяц, он пока никак не объявлял о возможности снижения ставки с текущих 1.75%, поэтому непосредственной угрозы для луни с этой стороны нет. Скорее нужно следить за динамикой цен на нефть и состоянием рынка труда, сегодня отчет за май будет опубликован одновременно с отчетом по США, прогноз нейтральный, ожидается слабый прирост количества занятых, поэтому реакция луни будет целиком зависеть от данных по США.

USDCAD находится в нисходящем тренде, вероятный рост к 1.3380/85 можно использовать для продажи с целью 1.3280/90.

USDJPY

Японская иена ожидаемо укрепляется с конца апреля, поскольку рост панических настроений, вызванных осложнением в торговых переговорах США и Китая, привел к росту спроса на защитные активы. Макроэкономические данные в целом не в пользу иены, расходы домохозяйств в апреле упали до 1.3% г/г, средняя заработная плата и вовсе снизилась на 0.1%, оба показателя указывают на то, что хронические проблемы с инфляцией далеки от решения.

В то же время снижение цен на нефть усилит позиции иены и поддержит падающий Nikkei, а ослабление на текущей неделе, скорее всего, будет непродолжительным. Рост USDJPY ограничен границей канала 108.90/109.05, вероятно возобновление снижения с прицелом на 107.00/20, поскольку объективных причин для снижения спроса на защитные активы по-прежнему нет.