После слабых индексов ISM, указывающих на продолжение замедления экономики США, фокус рынка направлен сегодня на отчет по занятости. Именно он сформирует ожидания по изменения монетарной политики ФРС на ближайшем заседании 31 июля и определит перспективы доллара. Прогнозы в целом позитивные – ожидается рост рабочих мест на 160 тыс., а также некоторое повышение средней заработной платы с 3.1% до 3.2%. Выход данных не хуже ожиданий поддержит доллар, поскольку снизит шансы на сокращение ставки более чем на 0.5% в текущем году, что рынок уже учитывает в котировках.

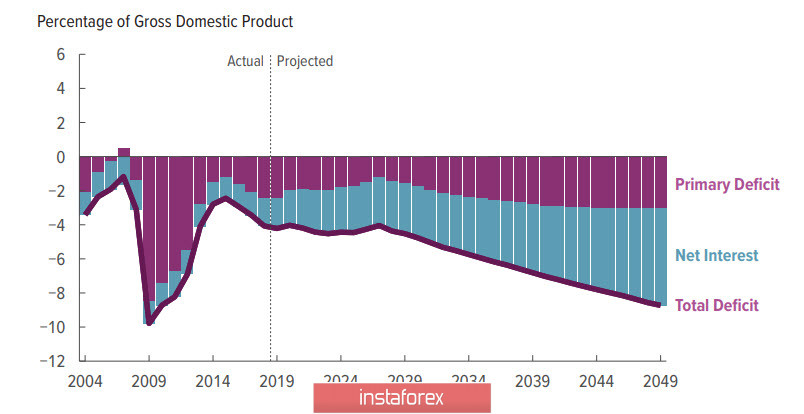

В то же время обновленный прогноз бюджетного комитета Конгресса (СВО) по основным параметрам экономики США не дает никаких причин для оптимизма. Прогноз включает в себя все последние изменения законодательства, в том числе налоговую реформу, низкий уровень процентных ставок и изменения в тарифной политике, тем не менее, СВО не видит никаких шансов сократить темпы роста госдолга или бюджетного дефицита. Госдолг вырастет с 78% в 2019 г. до 144% к 2049 г., альтернативные сценарии дают небольшой разброс, но не дают альтернативного исхода – долг будет расти быстрыми темпами при любом сценарии. Аналогично и бюджетный дефицит продолжит свой рост до 8.7% к 2049 г., главным образом за счет обслуживания госдолга.

Поэтому речь по сути идет не о том, выйдут ли США вновь на траекторию роста, а о том, какой сценарий будет реализовываться для посадки, жесткий или мягкий, и именно эти ожидания определяют на данный момент позиционирование основных мировых валют. На текущий момент вероятность того, что ФРС снизит ставку сразу на 0.5% 31 июля, составляет, по данным рынка фьючерсов CME, 30.7%, что довольно неожиданно, но рынки готовятся именно к жесткому сценарию. Доходности 10-летних treasures закрепились ниже 2%, на этих уровнях они находились в последний раз в начале ноября 2016 г.

Доллар в пятницу, вероятнее всего, получит поддержку и укрепится по всему спектру рынка – именно такие ожидания у ряда крупных банков, таких как Danske, Nordea и Mizuho.

EURUSD

Снижение розничных продаж в мае на 0.3% убеждает рынки в том, что ЕЦБ не удастся достичь таргета по инфляции 2% в обозримой перспективе. Крах инфляционных ожиданий все больше увеличивает вероятность того, что ЕЦБ на заседании в сентябре представит обширный пакет новых мер по стимулированию экономики еврозоны, включая снижение депозитных ставок, перезапуск программы TLTRO и ряд других мер. Вполне вероятно, по совокупности эти меры перевесят эффект от снижения ставки ФРС, поскольку ФРС никаких других мер не планирует, и в этих условиях доллар получит определенное преимущество против евро.

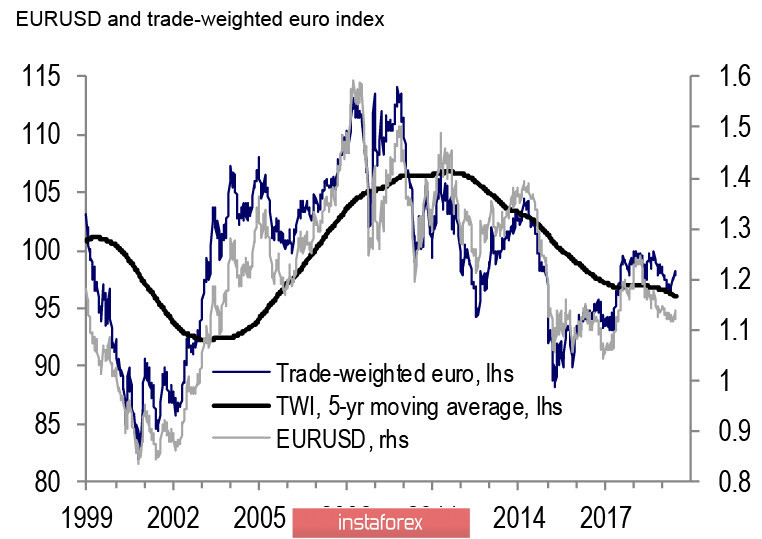

Евро продолжает находиться под давлением, после того как Марио Драги 18 июня объявил о расширении мер стимулирования. Фактически Драги сделал упор не на рост ВВП еврозоны и не на инфляцию, ключевой момент его речи выглядит иначе – торгово-взвешенный курс евро повысился, при том цены на акции стали ниже.

Таким образом, проявляется основная цель ЕЦБ – не стимулировать экономику для роста инфляции, а добиться того, чтобы TWI находился на уровнях, соответствующих экономической активности. Иными словами, нельзя допускать укрепления евро, пока экономический рост недостаточен.

Это ключевой момент для оценки перспектив евро на текущем этапе, а потому движение EURUSD на юг будет обусловлено не столько разницей монетарных политик ФРС и ЕЦБ, сколько выравниванием TWI в соответствии с деловой активностью.

EURUSD пока никак не соберется с силами для прорыва поддержки 1.1275, как мы предполагали, возможно, это произойдет сегодня. Далее поддержка 1.1240/50, закрепление ниже которой повысит шансы разворота тренда на юг.

GBPUSD

Фунт торгуется в боковом диапазоне, поддержка 1.2500 пока держится, но уход ниже может произойти уже сегодня. Экономических новостей, которые могли бы вывести фунт из диапазона, на утро пятницы нет, поэтому фунт будет в значительной степени реагировать на статистику из США. Минимум 2019 г. 1.2426 по-прежнему остается главной целью медведей, которые постепенно увеличивают давление.