Слишком много плохих новостей. Так можно назвать итоги недели к 26 июля для единой европейской валюты. Падение деловой активности в производственном секторе Германии до минимальной отметки за последние семь лет, снижение МВФ прогнозов роста мирового ВВП до 3,2%, увеличение вероятности беспорядочного Brexit, намеки Марио Драги на снижение ставки по депозитам и на перезапуск QE... Что может быть хуже для «быков» по EUR/USD? Когда же в конце пятидневки порадовал американский ВВП, стало ясно, что попытки поклонников евро перейти в контратаку, вероятнее всего, обречены на провал. Возможно, американский доллар и слаб, но не настолько, чтобы отступать перед ослабленной макроэкономической статистикой, политическими рисками и намерениями ЕЦБ идти по пути монетарной экспансии валютой.

Связь между глобальным ВВП и немецким экспортом является весьма сильной. Чем медленнее растет мировая экономика, тем хуже Германии. Неудивительно, если доля поставок за рубеж из этой страны составляет 47% от валового внутреннего продукта. В этом отношении рост на 3,2% по сравнению с +3,6% в 2018 и с +3,8% в 2017 наносит немцам непоправимый ущерб. По оценкам Bloomberg Economics, глобальный ВВП во втором квартале и вовсе замедлится до 2,6%...

Марио Драги несложно было реализовывать свои идеи по ослаблению денежно-кредитной политики, так как основные оппоненты, «ястребы», связаны с Германией. Если ее экономика чувствует себя неважно, то даже такой ярый противник QE, как президент Бундесбанка Йенс Вайдман, становится кротким как ягненок. Глава ЕЦБ заявил, что ставка по депозитам будет находиться на уровне -0,4% или ниже, а Центробанк начнет рассматривать содержание и масштабы QE. Ранее слов «или ниже» не было, так что сигнал об ослаблении денежно-кредитной политики в сентябре прозвучал.

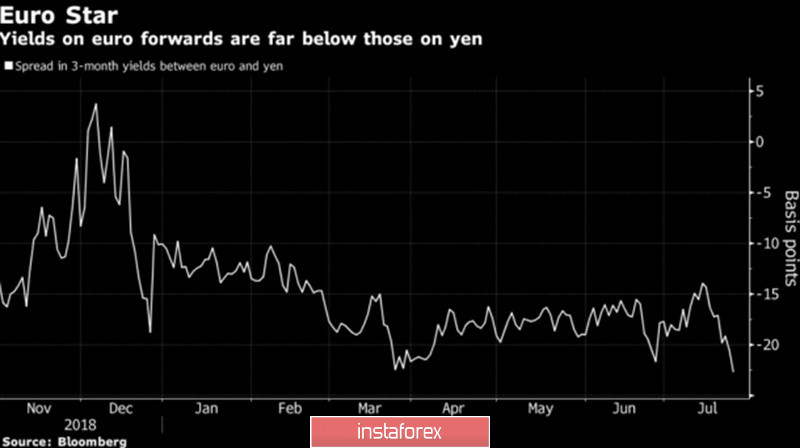

Европейские долговые облигации отреагировали падением доходности, причем в Германии и в Греции – до исторически низких уровней. Одновременно снизилась стоимость заимствований, и евро окончательно отобрал у иены статус основной валюты фондирования. Расходы на carrytrade в региональной денежной единице нынче ниже, чем у «японки».

Динамика соотношения стоимости японских и европейских заимствований

Чем это может аукнуться? Например, если ФРС не станет агрессивно ослаблять денежно-кредитную политику, то коррекция фондовых индексов США приведет к закрытию позиций игроками на разнице. Евро от отката S&P500, вероятнее всего, пострадает больше, чем иена.

Ключевыми событиями недели к 2 августа станут заседание FOMC и релиз данных по рынку труда США за июль. После сильной статистики по американскому ВВП (рост на 2,1% при прогнозах в +1,8% кв/кв) срочный рынок снизил вероятность сокращения ставки по федеральным фондам на 50 б.п в июле до 19%. ФРС может себе позволить и вовсе не использовать монетарную экспансию, что вкупе с сильной занятостью сделает доллар фаворитом на Forex. Впрочем, при таком раскладе гнев президента США будет ужасным.

Технически выход EUR/USD за пределы ромба – плохой знак для «быков». Они попытаются перейти в контратаку от уровней 88,6% и 113% от волны XC паттерна «Акула», однако шансы на успех пока не впечатляют.

EUR/USD, дневной график