Чем выше поднимаются котировки фьючерсов на золото, тем больше смелеют «быки». Goldman Sachs прогнозирует, что драгметалл вырастет до $1600 за унцию в течение 6 месяцев. Citi уверен, что он покорит эту отметку в течение 6-12 месяцев. BofA Merrill Lynch считает, что золото перепишет исторический максимум в $1921 и достигнет уровня $2000 за унцию в течение двух лет. А ведь в начале года мало кто верил в рост XAU/USD выше $1500. Тогда казалось, что пассивность ФРС и деэскалация торгового конфликта США и Китая создают попутный ветер для мировой экономики. Реальность оказалась иной.

Драгметалл наступает по всем фронтам: хедж-фонды по итогам недели к 6 августа нарастили нетто-лонги до максимальных отметок за последние два года, приток капитала в ETF не останавливается ни на мгновение, центробанки в первом полугодии скупили 374 т. и готовы переписать рекорд 2018-го. Тогда за 12 месяцев они приобрели 650 т. золота.

Динамика спекулятивных позиций и золота

Главными драйверами ралли XAU/USD выступают замедление глобального ВВП и неспособность центробанков с ним справиться. ФРС снижает ставки в ответ на усиление международных рисков, ЕЦБ – в ответ на растущую вероятность рецессии экономики Германии. Однако потенциал монетарной экспансии многих ведущих регуляторов мира ограничен. Их ставки и так отрицательны. Одновременно слухи о замедлении мировой экономики и о масштабном монетарном стимуле толкают вниз доходность облигаций. Уже $15 трлн активов глобального рынка долга торгуются с отрицательными ставками. По сути, инвесторы платят за то, что размещают собственные деньги. И чем медленнее растет инфляция, тем больше они готовы платить.

Динамика объемов облигаций с отрицательной доходностью

Зачем нести затраты, если можно купить золото? Оно не приносит процентный доход, однако в условиях приближающейся рецессии этого и не нужно. Деньги нужно сохранить, заработать всегда успеем. Этим принципом руководствуются инвесторы и наращивают долю драгметалла в портфелях.

Масла в огонь ралли XAU/USD подливают обострение политических рисков в Британии, Аргентине и в Гонконге, а также разговоры о том, что самые пессимистичные варианты развития событий еще не учтены в котировках финансовых инструментов. Стоит американским фондовым индексам войти в полномасштабную коррекцию из-за срыва очередного раунда торговых переговоров США и Китая в сентябре, как покупки золота наберут новые обороты. В связи с этим прогнозы о достижении анализируемым активом уровня $1600 за унцию не выглядят как несбыточная мечта.

На руку «быкам» по XAU/USD играет рост вероятности ослабления денежно-кредитной политики ФРС. Срочный рынок выдает 100% и 25% вероятности снижения ставки по федеральным фондам на 25 и 50 б.п на сентябрьском заседании FOMC. Шансы ее падения с 2,25% до 1,5% до конца 2019 составляют чуть менее 90%.

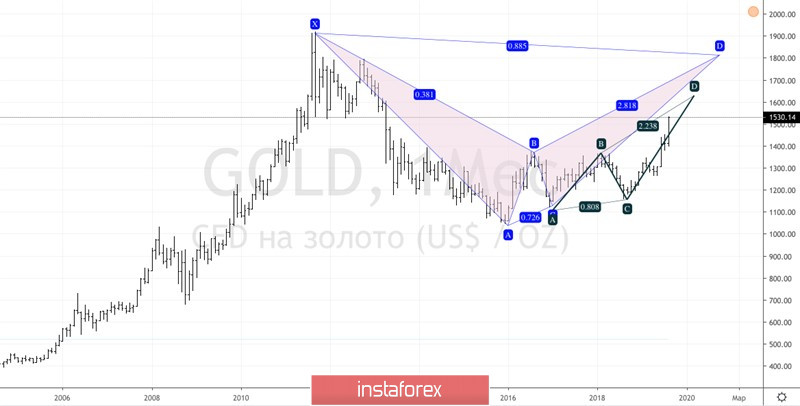

Технически выход драгметалла за пределы долгосрочного диапазона консолидации $1100-1400 за унцию с последующей активацией паттернов AB=CD и «Летучая мышь» усиливают риски продолжения северного похода к $1625 и $1815.

Золото, месячный график