Пара евро-доллар ориентируется на своеобразную «пирамиду» фундаментальных факторов: геополитические события определяют общий тренд, тогда как макроэкономические отчёты из Европы и США задают тон торгам в краткосрочном периоде. На протяжении последних двух недель внешний фундаментальный фон доминировал: эскалация торговой войны между США и Китаем, а также политические баталии в Италии затмили экономический календарь. Но в ближайшие дни ситуация может измениться – в конце недели ожидаются достаточно важные релизы, которые могут повлиять на настроение трейдеров. Тем более что американо-китайский конфликт пока что поставлен на паузу, а итальянские политики всё ещё торгуются относительно кандидатуры будущего премьера.

Наиболее значимые для eur/usd макроэкономические показатели будут опубликованы в пятницу. Но и завтра – то есть в четверг – пара может отреагировать на некоторые релизы. Прежде всего речь идёт о макроэкономических индикаторах Германии. Последний отчёт IFO, который был опубликован в понедельник, обрисовал весьма мрачную картину. Согласно их данным, в стадии рецессии находится не только немецкий промышленный сектор, но и сфера услуг. Такое положение дел наверняка отразится и на динамике роста экономики страны – как отметили экономисты института IFO, во втором полугодии ВВП Германии, вероятнее всего, окажется в состоянии стагнации – и это наиболее оптимистичный прогноз, учитывая уровень того пессимизма, который демонстрируют немецкие промышленники. По словам экспертов, такой мрачной картины не было на протяжении последних десяти лет. Более того, опубликованные цифры, которые уже угрожают Германии технической рецессией, не включают в себя последний виток торговой войны. Поэтому с большой долей вероятности можно предположить, что индикатор IFO продолжит нисходящую динамику.

Именно поэтому завтрашние релизы могут либо усугубить общую фундаментальную картину для евро, либо оказать определённую поддержку валюте. В центре внимания – немецкая инфляция, динамика которой во многом определяет динамику общеевропейского инфляционного показателя. Согласно прогнозам большинства экспертов, общий индекс потребительских цен Германии снизится до -0,1% (в месячном исчислении) после двухмесячного роста. В годовом выражении индекс также должен продемонстрировать негативную динамику, снизившись до 1,5% (также после двухмесячного роста). Гармонизированный индекс потребительских цен, рассчитанный с поправкой на изменение налогов, может показать минимальный рост: +0,5% (м/м) и +1,3% (г/г).

Также в четверг будут опубликованы данные по рынку труда Германии. В данном случае опубликованные цифры не должны разочаровать трейдеров: согласно общим прогнозам, уровень безработицы останется на 5-процентной отметке (как и на протяжении последних трёх месяцев), а количество безработных возрастёт на «приемлемые» четыре тысячи. Если данные цифры выйдут на прогнозируемом уровне, европейская валюта получит определённую поддержку – но только в том случае, если немецкая инфляция не разочарует инвесторов.

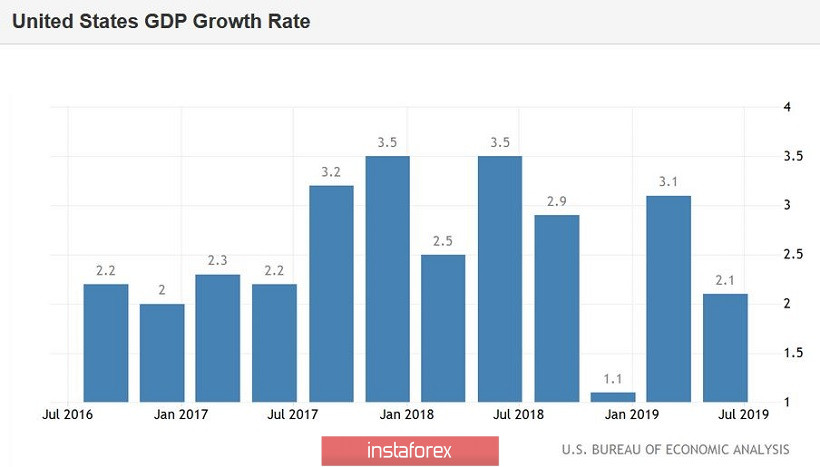

Американская сессия четверга также не позволит «расслабиться» трейдерам. Завтра мы узнаем вторую оценку роста ВВП США за второй квартал. По мнению большинства аналитиков, данный показатель будет пересмотрен в сторону ухудшения с 2,1% до 2,0%. Также стоит обратить внимание на инфляционный компонент ВВП. Считается, что данный показатель отслеживается Федрезервом «с особым пристрастием» (как и ценовой индекс РСЕ), поэтому его положительная динамика может нивелировать негатив относительно замедления экономики. Согласно первоначальным оценкам, индикатор вышел на уровне 2,4% – это самый лучший результат за последний год. Если же и ценовой индекс ВВП будет пересмотрен в сторону ухудшения, доллар снова попадёт под волну распродаж.

А вот пятничные данные определят «самочувствие» европейской валюты. Напомню, что на валютном рынке до сих пор нет единого мнения относительно дальнейших действий ЕЦБ. По мнению одних экспертов, Европейский Центробанк может снизить депозитную ставку и ввести при этом многоуровневую систему с определёнными условиями. По мнению других аналитиков, регулятор может вернуться к программе количественного смягчения. Не исключён вариант и применения агрессивных мер по смягчению монетарной политики.

Марио Драги в ходе своих последних выступлений не исключал реализацию подобных сценариев – по его словам, всё будет зависеть от поступающих данных. В этом контексте важную роль будут играть пятничные показатели. Речь идёт о ключевых данных по росту европейской инфляции за август. По прогнозам, общая инфляция продемонстрирует признаки восстановления, увеличившись до 1,1% с предыдущего значения в один процент. Аналогичная динамика ожидается и со стороны базовой инфляции (рост до 1% с предыдущих 0,9%). Если вопреки прогнозам стержневой индекс потребительских цен снова разочарует рынок, то евро ослабнет к корзине основных валют, и доллар здесь не будет исключением.

С технической точки зрения пара продолжает торговаться в 100-пунктном ценовом коридоре 1,1040-1,1140 (нижняя и средняя линии индикатора Bollinger Bands соответственно). Макроэкономические релизы могут «увести» цену к одной из границ данного коридора. Но преодолеть рамки широкодиапазонного флета можно только с помощью внешнего фундаментального фона. Другими словами, экономические отчёты могут вызвать повышенную волатильность, но не смогут определить стойкое и долгосрочное (трендовое) движение. В данном случае ситуация полностью зависит от перспектив американо-китайских отношений и косвенно – от итогов разрешения политического кризиса в Италии.