Центральным событием сегодняшнего дня будет итоговое решение ФРС по денежно-кредитной политике. К этому дню американский регулятор подошел, похоже, со смешанными чувствами.

Еще совсем недавно участники рынка считали, что проблемы торговой войны Америки против Китая, замедление роста экономики страны, согласно последним квартальным данным с 3.1% до 2.0%, а также падение некоторых производственных показателей и деловой активности вынудит ЦБ пойти не только на снижение процентных ставок на очередные 0.25% в этом месяце, но и вероятно, дальнейшее общее срезание стоимости заимствований. Поэтому рынок, в соответствии с динамикой фьючерсов на ставки по Федеральным фондам, еще в начале сентября полагал, что банк снизит ключевую процентную ставку на 0.25% с 96% вероятностью.

Но все оказалось не так просто и однозначно. Во-первых, как нам представляется, Федрезерв не давал четких сигналов о начале именно цикла снижения ставок, потому что рост экономики хоть и снизился, но в целом для настоящего времени остается приемлемым для экономически развитых стран. Во-вторых, рынок труда все еще демонстрировал уверенную позитивную динамику. Уровень безработицы в 3.7% остается на низком значении за последние 50 лет. И в-третьих, банк весьма резонно полагает, что существует реальных риск роста инфляции как раз на волне повышения таможенных пошлин из-за развязанных Д. Трампом торговых войн чуть ли не со всем миром. Конечно, в этой ситуации снижение процентных ставок является весьма рискованным действием.

Но, с другой стороны, также следует обратить внимание на то, что, если экономический рост продолжит снижаться, регулятору придется продолжить срезать ставки, при этом сохранится риск рост инфляции. Что выберет банк, покажет время. Но сегодня опять же, согласно динамике ставок по Федеральным фондам, рынок ожидает еще и возможное снижение ставок сразу же на 0.50%. Такая вероятность оценивается в 43.5%.

Но можно с высокой вероятность предположить, что если ФРС срежет ставки сразу на пол процентного пункта и понизит всего лишь на 0.25%, но при этом Дж. Пауэлл завит, что это не последнее снижение, то следует ожидать всплеска интереса инвесторов к рисковым активам – к акциям компаний США прежде всего – и заметного снижения курса американского доллара.

Прогноз дня:

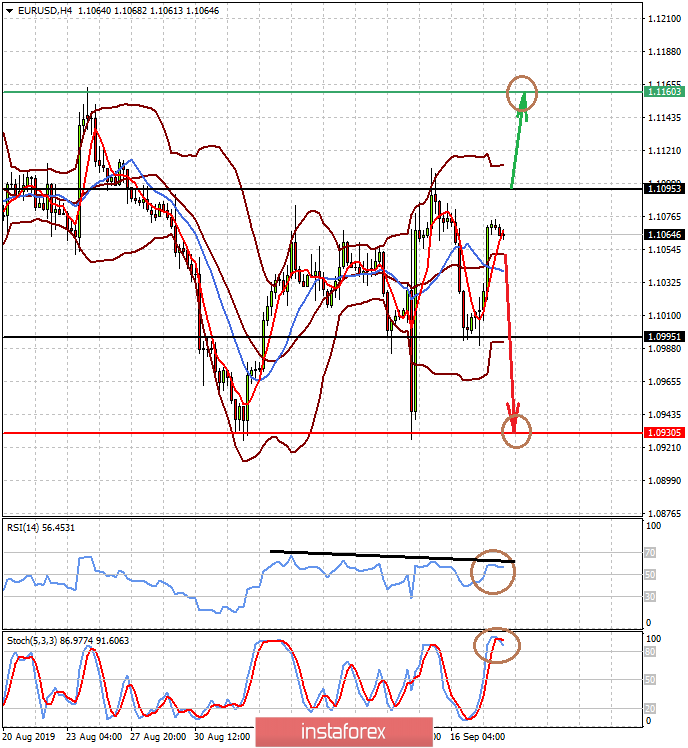

Пара EURUSD консолидируется до итогового решения ФРС в диапазоне 1.0995-1.1095. Если будет принято решение снизить ставки на 0.50%, пара взлетит к 1.1160. В то же время если будет понижение на ожидаемые 0.25% и отсутствие сигнала о перспективном возможном дальнейшем снижении, пара может развернуться и снизиться к 1.0930, так как это срезание ставок уже учтено в котировках.

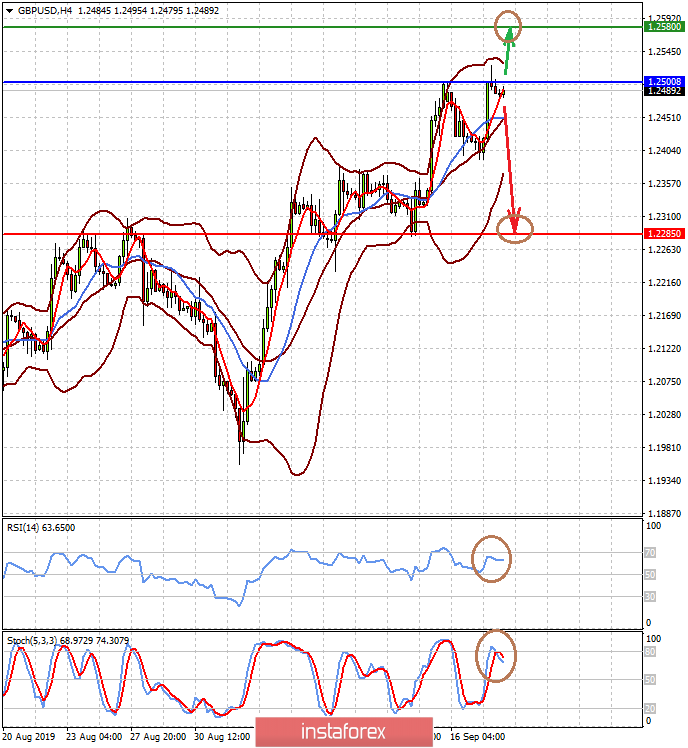

Пара GBPUSD, похоже, также отреагирует на решение ФРС, как и EURUSD. Прорыв ценой уровня 1.2500 может привести к повышению пары к 1.2580. В то же время позитивное для доллара решение ФРС может развернуть пару и она устремится к 1.2280.