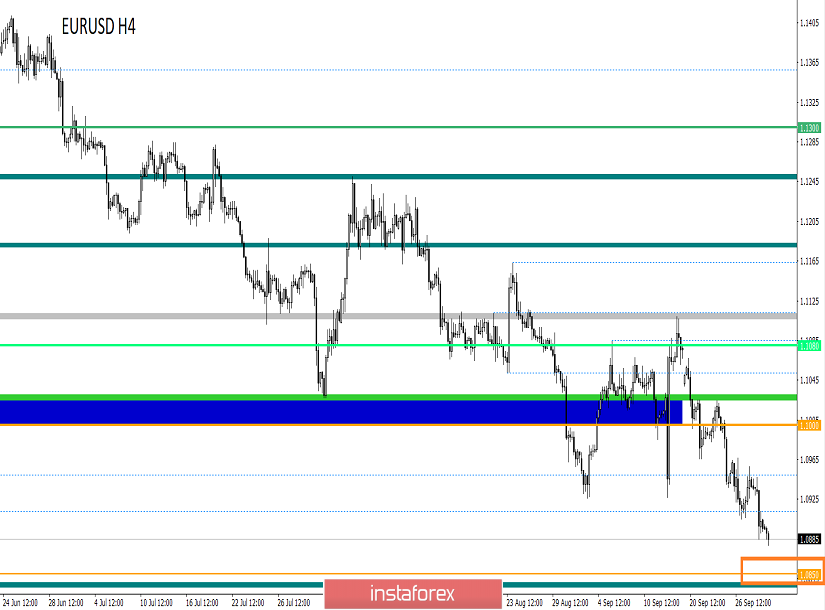

Валютная пара Евро/Доллар за прошедший торговый день проявила высокую волатильность 62 пункта, в результате чего нисходящий ход возобновил движение. С точки зрения технического анализа мы видим, что минувший откат послужил рынку в виде перегруппировки торговых сил, где точка опоры в виде диапазонного уровня 1,0900/1,0950 все же пала под натиском коротких позиций, и, как факт, основной тренд продолжил свое формирование.

Как обсуждалось в предыдущем обзоре, трейдеры не спешили к поспешным действиям в виде входа в рынок в момент колебания внутри диапазонного уровня [1,0900/1,0950]. Основной тактикой в данном случае была работа на пробой границ, что, как факт, оказалось прибыльной затеей. Фактически трейдеры получили наиболее подходящую точку входа в момент пробоя значения 1,0900, где по сей час производится ведение сделки.

Рассматривая торговый график в общем плане [дневной период], мы видим, что теория сохранения глобального нисходящего тренда подтвердилась, где ее основа на фундаментальном и техническом анализе отражает действительность происходящего. Фактически котировка уже находится на отметках начала 2017 года, и это не придел, нам еще есть куда падать.

Новостной фон минувшего дня имел в себе пакет данных по Европе, где уровень безработицы, на удивление, снизился с 7,5% до 7,4%, но как-либо на единой валюте это не отразилось. После чего вышли предварительные данные по инфляции в Германии, а вот здесь произошел слив евро. Так вот, инфляция демонстрирует замедление с 1,4% до 1,2%, при прогнозе 1,3%, а если вспомнить еще недавние данные по промышленности в Германии, то станет все гораздо понятнее.

В плане информационного фона имеется небольшое затишье, где с Запада и Европы нет особо примечательных всплесков активности, но, как всегда, на помощь приходит завсегдатай фон Брекзита, который вновь вносить свою лепту активности. Так вот, премьер-министр Великобритании Борис Джонсон неофициально просит Евросоюз не предоставлять новую отсрочку Брекзита. Как ожидается, на этой неделе Лондон предоставит Брюсселю правовой документ, содержащий предложения по альтернативному регулированию проблемы «бэкстопа».

Сегодня в плане экономического календаря мы имеем предварительные данные по инфляции в Европе, где, по ожиданиям, ее уровень должен сохраниться на 1,0%, но ввиду вчерашней статистики по Германии не стоит быть настолько уверенными в плане сохранения уровня инфляции на 1,0%. В то же время по Европе опубликуют данные по деловой активности в производственном секторе, где ждут снижения с 47,0 до 45,6. Как вы понимаете, пакет данных по Европе не несет в себе ничего хорошего для единой валюты. Во второй половине дня опубликуют итоговые данные по индексу деловой активности в производственном секторе Соединенных Штатов, где прогнозируют рост с 50,3 до 51,0. Тем самым мы видим, что в очередной раз американский доллар выглядит довольно привлекательно в плане торговли им.

ЕС 11:00 – Индекс деловой активности в производственном секторе (PMI) (сент)

ЕС 12:00 – Инфляция (г/г) : Пред. 1,0% ---> Прог. 1,0%

США 17:00 – Индекс деловой активности в производственном секторе (PMI)

Дальнейшее развитие

Анализируя текущий торговый график, мы видим, что нисходящий интерес сохраняется на рынке, где котировка фиксируется ниже уровня 1,0900, оставляя позади инерционный ход. В свою очередь, спекулянты продолжают удерживать короткие позиции с перспективой дальнейшего хода, что, в принципе, довольно логично.

Вероятно предполагать, что временное колебание в пределах отметок 1,0880/1,0900 продлится недолго, и продавцы все же постараются протянуть котировку в сторону последующего периодического уровня 1,0850-1,0800, где уже стоит ожидать точку опоры с последующим откатом. Обратная картина сюжета в данном случае выглядит в виде застоя в пределах нижней границы ранее пройденного диапазонного уровня.

На основе вышеизложенной информации выведем торговые рекомендации:

- Позиции на покупку рассматриваем в плане нахождения точки опоры в районе отметок 1,0850-1,0800, с последующим подтверждением.

- Позиции на продажу у большинства трейдеров уже имеются, тем самым производится ведение сделки в сторону 1,0850-1,0800.

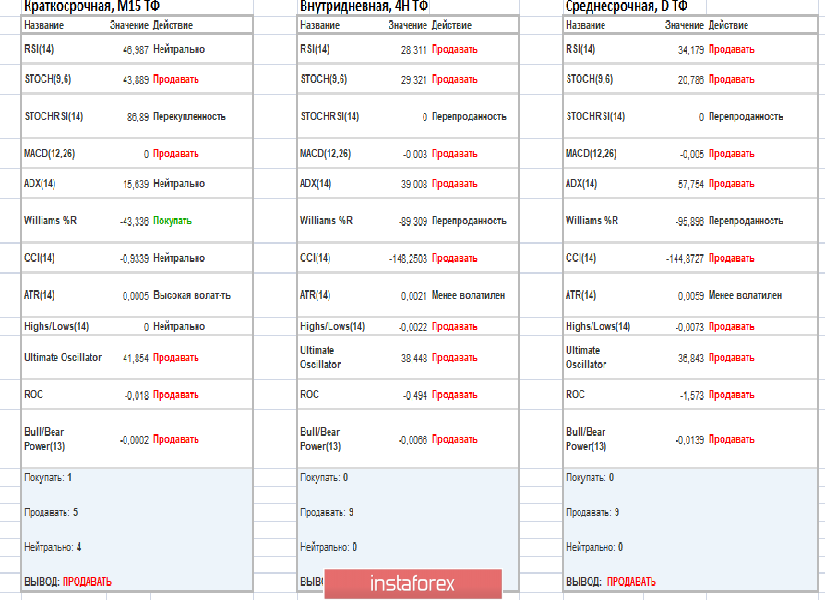

Индикаторный анализ

Анализируя разный сектор таймфреймов (ТФ), мы видим, что показатели индикаторов на всех основных временных интервалах сигнализируют о дальнейшем нисходящем ходе, что отражает общий фон рыночной тенденции.

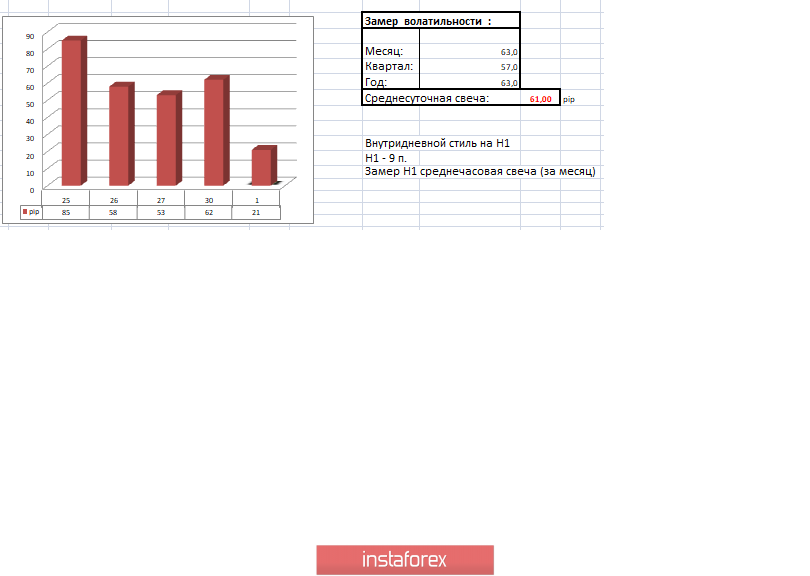

Волатильность за неделю / Замер волатильности: Месяц; Квартал; Год

Замер волатильности отражает среднесуточное колебание, с расчета за Месяц / Квартал / Год.

(1 октября строилась с учетом времени публикации статьи)

Волатильность текущего времени составляет 21 пунктов, что является умеренным показателем для данного участка времени. Вероятно предполагать, что в случае сохранения инерционного хода, волатильность еще может взрасти, достигая либо превышая среднесуточный показатель.

Ключевые уровни

Зоны сопротивления: 1,0926**1,1000***; 1,1100**; 1,1180* ; 1,1300**; 1,1450; 1,1550; 1,1650*; 1,1720**; 1,1850**; 1,2100

Зоны поддержки: 1,0850**; 1,0500***; 1,0350**; 1,0000***.

* Периодический уровень

** Диапазонный уровень

***Психологический уровень

**** Статья построена по принципу ведение сделки, с ежесуточной корректировкой