Мировые фондовые индексы торгуются разнонаправленно на противоречивых новостях. Рынки США закрылись в плюсе на сообщениях о готовности Китая продолжить торговые переговоры, однако и нефть, и золото практически без движения.

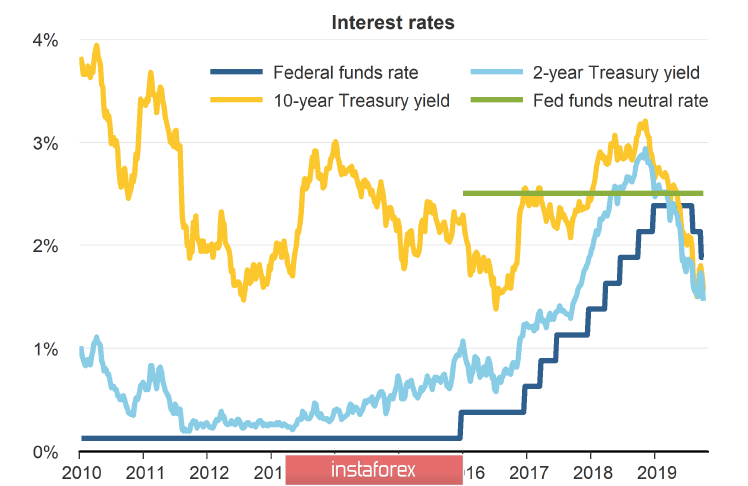

Основная проблема – отсутствие ясности по планам ФРС. На протяжении всех лет, прошедших с кризиса 2008/09 г., доходности treasures держались выше уровня ставки ФРС, и с момента начала цикла роста ставок в декабре 2015 г. должны были пойти вверх. И действительно, 2-летние бумаги начали набирать доходность, в то время как динамика 10-летних практически не изменилась. К началу 2019 г. возникла странная ситуация – несмотря на то что ФРС продолжила рост ужесточение, доходности пошли вниз.

Фактически действия ФРС на текущем этапе являются не опережающими, а запаздывающими, то есть впервые в истории ФРС не столько формирует рыночные ожидания, сколько вынуждена реагировать на изменения. Это может означать, что даже улучшения финансовых условий после двух снижений явно недостаточно для того, чтобы удержать экономику США от сползания в рецессию, и масштабный выброс ликвидности – это лишь временная мера.

Также рынкам надо понять, как скажется на фондовых индексах начавшийся сезон отчетности за 3 квартал. Пока результаты выше прогнозов, что в итоге поддерживает фондовый рынок, однако большинство гигантов свои отчеты еще не опубликовало, и опасения снижения прибылей по итогам квартала остаются доминирующими.

EURUSD

До четверга значимых событий в еврозоне не ожидается, поэтому евро, скорее всего, будет идти вслед за фунтом, исходя из развития ситуации по Brexit. Непосредственно перед заседанием ЕЦБ будут опубликованы предварительные результаты PMI за октябрь, но вряд ли они окажут сильное влияние на котировки, поскольку рынки уже настроились на то, что ЕЦБ приступит к реализации своих масштабных планов в ноябре, а последнее заседание под руководством Марио Драги окажется проходным.

Опасения вызывает разве что серьезная разобщенность в ЕЦБ, которая может вылиться в нервные комментарии членов совета управляющих после заседания, эти опасения могут сдерживать рост евро в ближайшие пару дней. В целом импульс по евро заметно слабее, чем у фунта, а потому продолжение роста под вопросом.

Сопротивлением можно считать уровень 1.1207, это 61.8% от последней нисходящей волны, поддержка – недавний минимум 1.1108, выход из диапазона в ближайшие дни маловероятен.

GBPUSD

В парламент Великобритании представлен очередной законопроект по Brexit, основанный на достигнутых 17 октября договоренностях с ЕС. Этот последний шанс для выхода из ЕС 31 октября будет, возможно, реализован уже сегодня, когда состоится втрое чтение.

Наибольшую опасность представляют возможные поправки, они могут оказаться настолько неприемлемыми для Кабмина, что тот сам отзовет свой законопроект. В любом случае фунту гарантирован нервный день, и волатильность может оказаться высокой.

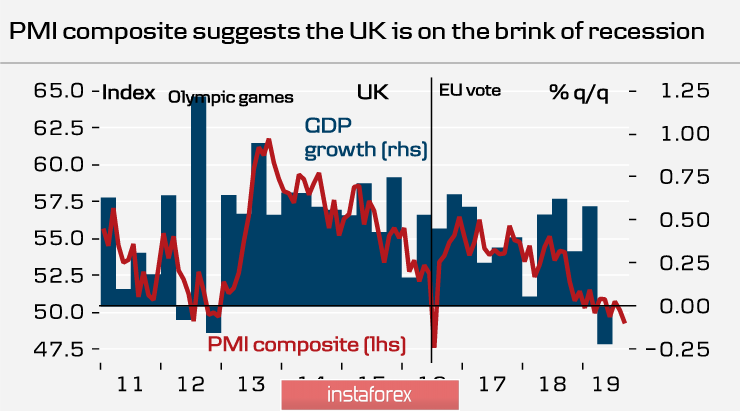

Фактор времени сказывается все сильнее. Всем нужна определенность – инвестиции падают, деловой климат ухудшается, индексы PMI уходят ниже 50п, а экономике грозит рецессия.

Банк Англии не может предпринимать никаких шагов монетарного порядка и даже объявлять о возможности таких шагов, пока не будет ясности по перспективам членства Британии в ЕС. Время поджимает, на текущий момент темпы роста заработной платы все еще можно считать достаточными для поддержки приемлемого уровня инфляции, но в условиях сокращения экономики рынок труда неизбежно пойдет вниз, утянув за собой и инфляцию.

Фунт ориентирован на скорый Brexit, рынки исходят из того, что экономика Великобритании отреагирует ростом на снятие ограничений, однако такой подход во многом все же гипотетический. В любом случае сегодня, если будет объявлено о положительном итоге голосования, фунт способен резко уйти вверх и закрепиться выше 1.30, пока это наиболее вероятный сценарий. Импульс все еще силен, однако любая задержка может спровоцировать откат к 1.2810/30.