Эйфория по поводу близости соглашения между Китаем и США о прекращении торговой войны толкала котировки Brent и WTI на север. Тем не менее стоило Дональду Трампу сказать, что вопрос с откатом импортных пошлин еще не решен, Поднебесной отметиться 11,5% ростом импорта черного золота в октябре, а Оману заявить, что на встрече ОПЕК+ соглашение о сокращении добычи будет пролонгировано в прежнем объеме, как «быки» по обоим сортам начали нервничать.

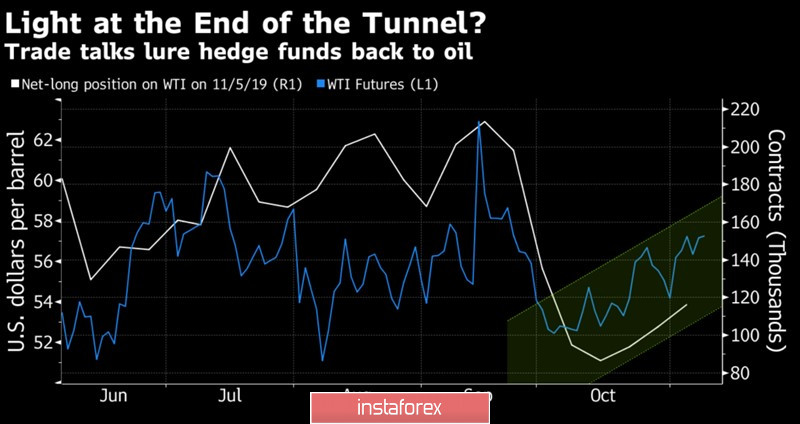

Как я отмечал в нескольких предыдущих материалах, замедление сланцевой добычи в США, с одной стороны, и сокращение ее объемов Саудовской Аравией, Россией и другими странами, с другой, сделали главным драйвером ценообразования фактор изменения глобального спроса. Снижение темпов его роста под влиянием торговых войн заставляло нефть падать с апреля по сентябрь, однако как только в отношениях Пекина и Вашингтона наметился перелом, ситуация в корне изменилась. Спекулянты стали выходить из коротких позиций и открывать длинные, а черное золото с начала ноября прибавило около 5%.

Динамика спекулятивных позиций и котировок WTI

Крупнейшим потребителем нефти в мире является Китай, поэтому рост его импорта в январе-октябре на 10,5% г/г, позволил инвесторам поставить закономерный вопрос: если торговая война не мешает Поднебесной наращивать закупки черного золота, то стоит ли рассчитывать, что соглашение между Пекином и Вашингтоном резко взвинтит цены вверх? Вполне возможно, что большая часть позитива уже заложена в котировки Brent и WTI, поэтому договор о перемирии в рамках Фазы №1 останется незамеченным игроками.

Из-за господствующего на рынке принципа «покупай на слухах, продавай на фактах», проблемы у «быков» по нефти могут возникнуть после подписания ОПЕК+ соглашения о пролонгации венского договора. Он предусматривал сокращение добычи на 1,2 млн б/с до марта 2020. По заявлениям представителей Омана, квоты останутся на прежнем уровне. Инвесторы нисколько не сомневаются в продлении сроков соглашения, поэтому черное золото может окунуться в волну распродаж. Morgan Stanley считает, что при таком исходе встречи картеля и России, цены на североморский сорт упадут на 30% до $45 за баррель. Citigroup и BNP Paribas пугают снижением Brent и WTI к минимальным отметкам с 1950-х.

Очевидно лишь одно – дискуссии будут жаркими. Саудовской Аравии для финансирования ее расточительных расходов требуется североморский рост по $84 за баррель и выше, Ирану с его американскими санкциями – и вовсе по $195 за баррель. Противники дальнейшей резки, вероятнее всего, будут говорить о потере ОПЕК+ доли на рынке. К тому же Россию, например, полностью устраивает текущий уровень цен.

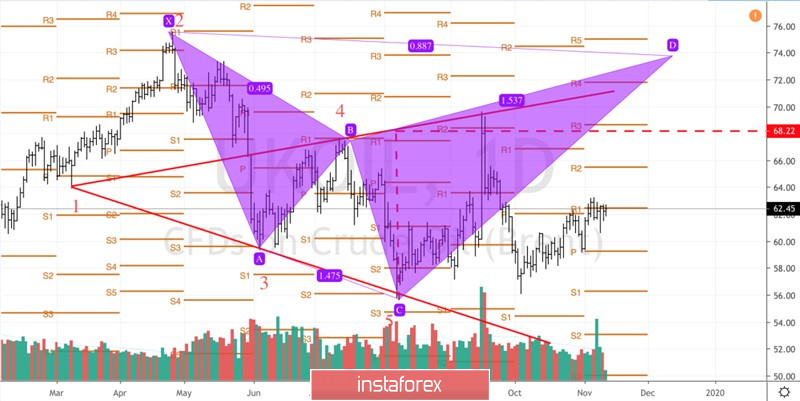

Технически прорыв сопротивлений на $62,6 и $63,6 (Пивот-уровни) позволит «быкам» по Brent продолжить ралли в направлении таргетов по паттернам «Волны Вульфа» и «Акула». Они расположены вблизи отметок $72,1 и $73,8 за баррель. Напротив, неспособность покупателей взять штурмом важные уровни усилит риски падения котировок к $59,3 и $56,3.

Brent, дневной график