Фондовые индексы стран АТР начали неделю ростом, продолжив оформившуюся на прошлой неделе тенденцию к снижению антирисковых настроений после подписания первой фазы торговой сделки между США и Китаем. По состоянию на 9.00 мск Shanghai Composite прибавляет 0.47%, Nikkei 225 растет на 0.23%, восстановился спрос на нефть – Brent прибавляет 1.30%.

В то же время доллар выглядит неубедительно, не наблюдается роста против японской иены на фоне снижения рисков, золото обновило 12-дневный максимум, вновь поднявшись выше 1560. Объяснение логичные – снижение торговых рисков снижает спрос на защитные активы, но при этом и внутренние факторы росту доллара никак не способствуют.

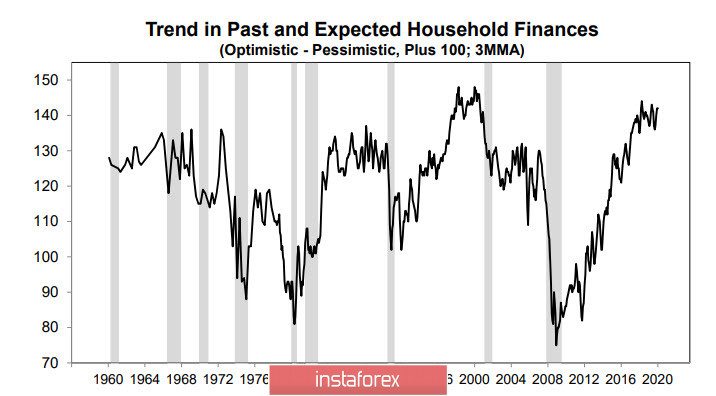

Потребительские настроения в январе, по данным университета Мичиган, ухудшились с 99.3п до 99.1п, и уже год не могут вернуться на уровень достигнутых максимумов.

Промышленное производство, несмотря на все усилия, продолжает деградировать – в декабре вновь зафиксировано сокращение на 0.3%, загрузка мощностей удерживается вблизи двухлетних минимумов.

Сокращение предложения со стороны ФРС на рынке РЕПО могло бы привести к укреплению доллара, но поток ликвидности не уменьшится, а напротив, даже может вырасти, поскольку в феврале наступит период возврата налогов, который серьезно увеличит предложение.

Чистая длинная позиция по доллару, по данным CFTC, сократилась за неделю с 40.8 тыс. до 33 тыс., по совокупности факторов вероятнее снижение курса доллара против G10 в краткосрочной перспективе.

Наступившая неделя окажется довольно информативной, ряд центробанков проведет заседания по монетарной политике. В понедельник НБ Китая примет решение о новой учетной ставке, которая, по прогнозам, останется на прежнем уровне. Банк Японии примет эстафету во вторник, никаких изменений по ставке также не ожидается, но вероятен пересмотр прогнозов, поскольку правительство стоит перед необходимостью значительно увеличить расходы. В среду состоится заседания Банка Канады и выступление главы BoC Полоза, четверг заседание проведет ЕЦБ, будет официально оформлен запуск обзора монетарной стратегии.

USDCAD

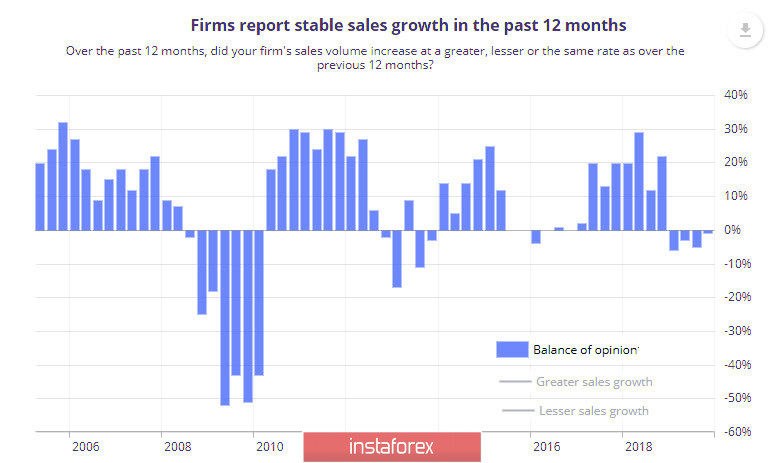

Банк Канады продолжает придерживаться осторожно-позитивной оценки состояния экономики Канады. В квартальном обзоре бизнес-перспектив отмечается, что деловые настроения остаются в целом позитивными, растут ожидания увеличения как внутреннего спроса, так и экспорта. На положительной территории также ожидания по росту инвестиций, инфляционное давление не изменяется, деловые ожидания в целом стабильны, но устойчивого роста продаж нет на протяжении уже 12 месяцев, и эта статистика делает всю позитивную конструкцию от BoC довольно зыбкой.

Луни оказался мало восприимчивым к новостям о торговой сделке, торговля шла в ожидаемом диапазоне. Возможно, игроки не торопятся менять долгосрочные стратегии до объявления итогов заседания Банка Канады в среду, Стивен Полоз уже предупредил, что поспешных шагов ждать не следует. Полоз покинет свой пост 2 июня, до этого времени рынки ожидают еще одного снижения ставки, но, по всей видимости, не в ближайшую среду.

Но даже с учетом возможно нейтральных итогов заседания BoC поводов для роста волатильности на текущей неделе будет много. Отчет по продажам обрабатывающей промышленности во вторник, оптовая торговля, потребительская инфляция и индекс продаж по рынку жилья в среду, розничные продажи в пятницу.

Откат доллара на прошлой неделе похож на слабый бычий разворот с основанием 1.2950, но неспособность USDCAD уйти выше дает основания для возобновления продаж. До среды выход из диапазона 1.3025/90 маловероятен, по итогам недели переход в диапазон 1.2950/3030 выглядит предпочтительнее.

USDJPY

Экономика Японии продолжает сползать в «мягкую рецессию», которая отчетливо проявляется в снижении экспорта и спадом в промышленности. Промпроизводство в ноябре снизилось на 1%, годовое снижение составляет 8.2%, то есть в районе 7-летних минимумов, а значит запущенная в апреле 2014 г. программа Абэ по масштабному стимулированию по сути имеет негативный результат.

Слабость доллара сдерживает рост USDJPY, но обновление максимума 110.28 очень вероятно, цель 110.96, поддержка 109.65/75, позитивные настроения на рынке будут толкать пару вверх.