Единая европейская валюта уже несколько дней кряду никак не может вырваться из невероятно узкого диапазона. Не смогли сдвинуть ее с места даже довольно хорошие данные по рынку недвижимости в Соединенных Штатах. И нет никаких сомнений, что это связано с ожиданием сегодняшнего заседания правления Европейского Центрального Банка. Стоит обратить внимание на то, что, в отличие от единой европейской валюты, фунт в последнее время ведет себя гораздо активнее и демонстрирует довольно сильные движения. Так что единая европейская валюта все больше напоминает сжатую пружину, которая в любой момент может выстрелить. Вопрос лишь в том, в каком направлении и что станет для этого поводом.

Очевидно, что поводом станут итоги сегодняшнего заседания правления Европейского Центрального Банка, вокруг которого крутится бесчисленное множество слухов и догадок. При это сам Европейский Центральный Банк повышает уровень нервозности и напряженности, что и становится поводом для всевозможных спекуляций. Единая европейская валюта, по сути дела, замерла после того, как стало известно, что Кристин Лагард чуть ли не запретила представителям Европейского Центрального Банка давать какие-либо комментарии относительно предстоящего заседания, а также по вопросам проводимой регулятором монетарной политики. Зачем это было сделано? Планирует ли Европейский Центральный Банк внести существенные изменения в проводимую политику? Будет ли разворот в сторону ужесточения монетарной политики? Ждать ли в скором будущем снижения ставки рефинансирования до отрицательного значения? Ответов на эти и множество других вопросов у инвесторов нет. Нет даже понимания того, в каком направлении все будет двигаться. Так что остается лишь гадать.

Наверное, единственное, в чем нет никаких сомнений, так это то, что по итогам сегодняшнего заседания правления Европейского Центрального Банка никаких изменений текущих параметров проводимой монетарной политики не последует. От сегодняшнего заседания ждут лишь объявления того пути, по которому Европейский Центральный Банк намерен двигаться дальше. И ведь вариантов не так уж и много. Их всего два.

Европейский центральный Банк может продолжить проводить текущую политику, логическим развитием которой является снижение ставки рефинансирования до отрицательных значений. По сути дела, это не просто сверхмягкая монетарная политика, это именно движение в сторону дальнейшего снижения процентных ставок. При этом доминирующая ныне экономическая теория гласит, что в случае ухудшения экономической ситуации необходимо снижать процентные ставки. Так вот, если мы посмотрим на эту самую экономическую динамику, то она никаких иных чувств, кроме грусти, не вызывает. Наверное, только инфляция может хоть как-то порадовать, тогда как все основные макроэкономические показатели смотрятся крайне слабо. Чего только стоит промышленное производство, которое снижается уже больше года. Даже розничные продажи демонстрируют крайне низкие темпы роста. И это в условиях невероятно низкой инфляции. И опираясь на эти факты, вполне возможно, что Европейский Центральный Банк не просто заявит о продолжении проведения текущей политики, но даже объявит некие примерные сроки дальнейшего снижения процентных ставок.

Ставка рефинансирования (Европейский Центральный Банк):

С другой же стороны, все та же инфляция говорит о том, что снижать ставку рефинансирования нет никакого смысла, так как она устойчиво растет. Пусть и слабый, но все же это рост. Также многие годы проведения сверхмягкой монетарной политики так и не дали желаемых результатов. Скорее наоборот, может возникнуть ощущение, что это именно политика реальных отрицательных процентных ставок является причиной стагнации общей экономической ситуации. Следовательно, нужно как-то изменить монетарную политику. А поменять ее можно только в одном направлении - в сторону постепенного ужесточения. И если Кристин Лагард сегодня заявит о том, что Европейский Центральный Банк прорабатывает вариант постепенной нормализации монетарной политики в неком обозримом будущем, то это произведет эффект разорвавшейся атомной бомбы. Ведь под нормализацией как раз и понимается ужесточение монетарной политики.

Ставка по депозитам (Европейский Центральный Банк):

Итак, существуют два варианта развития событий. Причем один приведет к дальнейшему постепенному ослаблению единой европейской валюты, а другой - к резкому ее взлету вверх. Ведь поступательное смягчение параметров монетарной политики Европейский Центральный Банк проводит уже почти целое десятилетие, в ходе которого единая европейская валюта шаг за шагом ослабевала. Смена курса в монетарной политике приведет к совершенно противоположному, то есть к длительному укреплению единой европейской валюты. Но сам факт изменения политики, если он, конечно, произойдет, поначалу приведет к панике, что и станет причиной взрывного роста единой европейской валюты. И учитывая диаметрально противоположные варианты развития событий, риски просто зашкаливают, так что лучше стоит сохранять осторожность и сначала дождаться итогов заседания правления Европейского Центрального Банка.

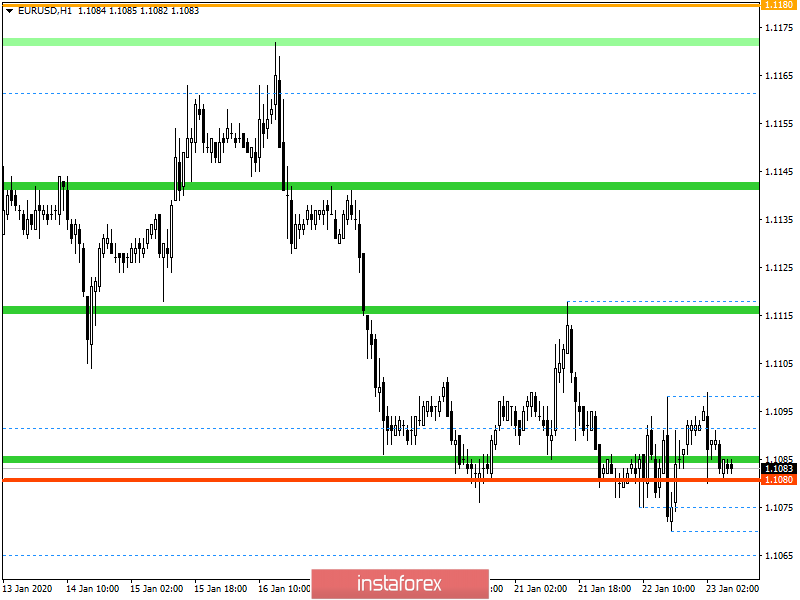

С точки зрения технического анализа мы видим своего рода накопление вдоль диапазонного уровня 1,1080, амплитуда которого составляет чуть больше 30 пунктов. Фактически процесс замедления наблюдается с начала торговой недели, что сигнализирует о нерешительности участников рынка к действиям, вынуждая их временно занять выжидающую позицию. Такого рода поведение котировки зачастую сигнализирует о предстоящем всплеске активности, чего многие ждут.

В плане общего рассмотрения торгового графика мы видим, что с начала года на рынке преобладал нисходящий интерес, имея отскок от локального максимума более чем 150 пунктов. Текущее развитие - эта фактически минимум, который отражает закономерность периода 20.12.19-26.12.19.

Вероятно предполагать, что амплитудное колебание в диапазоне 1,1070/1,1100 еще сохранится на некоторое время, но при малейшем изменении настроя участников рынка произойдет всплеск активности, который будет выражен импульсными свечами. Тактика работа выбрана по методу пробой контрольных значений накопления.

Конкретизируем все вышесказанное в торговые сигналы:

- Длинные позиции рассматриваем в случае фиксации цены выше чем 1,1120.

- Короткие позиции рассматриваем в случае фиксации цены ниже чем 1,1070, не прокол тенью.

С точки зрения комплексного индикаторного анализа мы видим своего рода нейтральный интерес, вызванный горизонтальным ходом. В то же время показатели индикаторов все же больше склонны к снижению, чем к росту, возможно, имея остаточный сигнал.