То, как вчера развивались события, наглядно показывает, что на рынке есть устойчивый тренд на укрепление доллара. Инвесторы не обращают внимания на негативные статистические данные из Соединенных Штатов, которые максимум, на что способны, так это приостановить укрепление доллара. При этом участники рынка мгновенно цепляются за любые негативные новости из Старого Света.

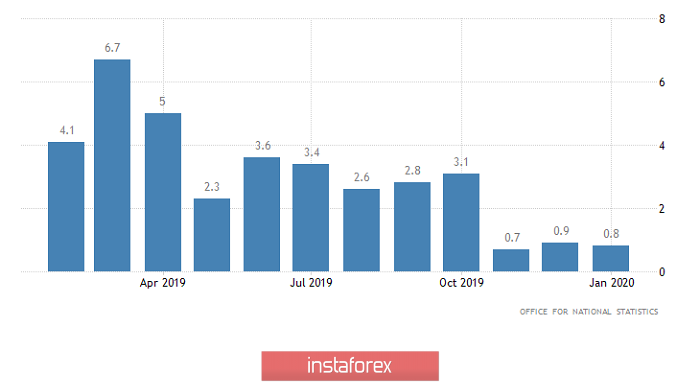

Показательной оказалась история с фунтом, который стал снижаться почти сразу после публикации данных по розничным продажам, показавшим замедление темпов роста с 0,9% до 0,8%. При этом данные оказались не такими уж и плохими, так как не просто замедление чисто символическое, так еще и ждали более сильного сокращения, до 0,5%. При этом данные CBI по промышленным заказам в целом оказались неплохими, так как их индекс вырос с -22 до -18. Другое дело, что ждали роста до -14. Тем не менее фунт уверенно пошел вниз.

Розничные продажи (Великобритания):

Европейские данные рынок вообще проигнорировал, хотя из Германии и Франции поступали в целом неплохие сведения. Но главным европейским событием была публикация текста протокола заседания Европейского Центрального Банка. Однако ничего нового он не привнес. Мало того, что он полностью повторял слова Кристин Лагард о намерении регулятора о рассмотрении возможности смены параметров монетарной политики, так еще никакой конкретики по данному вопросу в нем нет. Но именно этой самой конкретики инвесторам и не хватает. Так что неудивительно, что текст протокола заседания, по сути дела, остался без внимания. Ну а если же говорить об общеевропейской статистике, то индекс доверия потребителей вырос с -8,1 до -6,6 при прогнозе -8,0. Иными словами, видно некое улучшение ситуации. Хотя бы намеки на него.

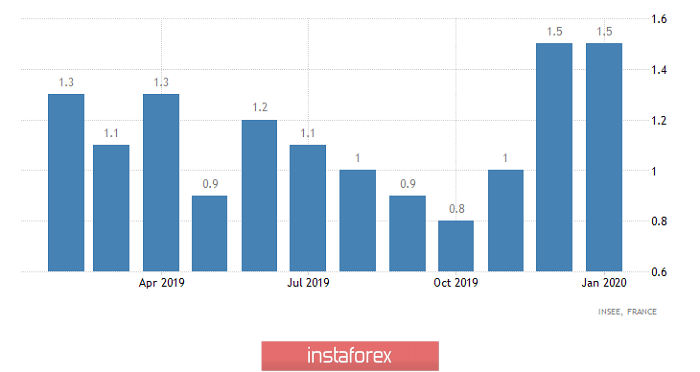

При этом итоговые данные по инфляции во Франции подтвердили факт ее стабильности на уровне 1,5%, где она пребывает уже второй месяц подряд. И это является наивысшим значением с конца 2018 года. А раз речь идет о второй экономике зоны евро, то значит вероятность снижения инфляции во всей Европе явно невелика. Другое дело, что доходность государственных облигаций продолжает идти вниз. Так, доходность 3-летних облигаций снизилась с -0,53% до -0,59%. Ну а по 5-летним облигациям с -0,38% сразу до -0,50%.

Инфляция (Франция):

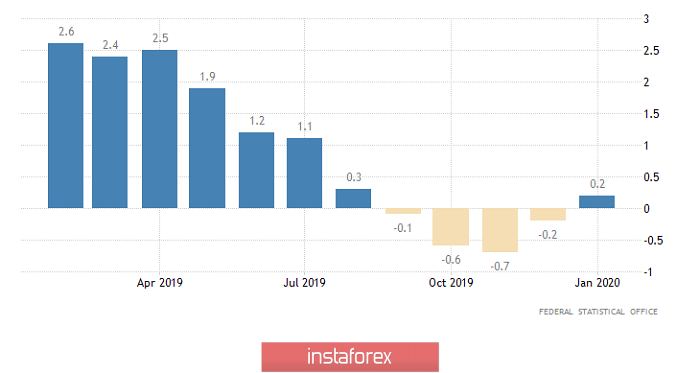

В Германии же все еще лучше, так как цены производителей, которые до недавнего времени демонстрировали спад на -0,2%, вместо того чтобы усилить его до -0,3%, показали рост на 0,2%. И ведь речь идет о явном проинфляционном факторе, а значит и сама инфляция в Германии будет расти. Более того, спад цен производителей длился аж четыре месяца подряд, и вот он сменился ростом. Другое дело, что индекс доверия потребителей Gfk снизился с 9,9 до 9,8. Другое дело, что сам показатель явно не так весом, как цены производителей, так еще и ждали его снижения до 9,7. Иными словами, немецкая статистика лишь радовала. Но на единой европейской валюте это никак не отразилось.

Цены производителей (Германия):

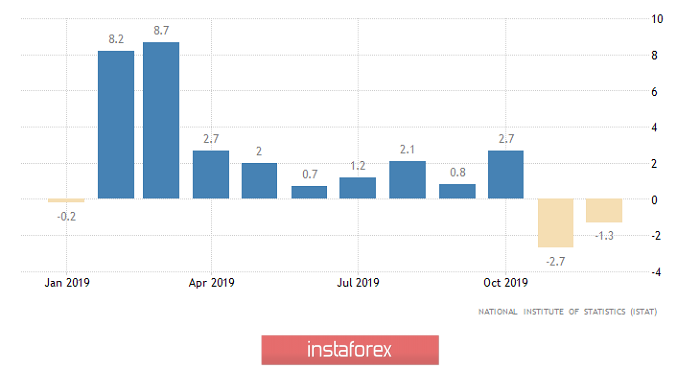

Однозначно плохие новости поступали лишь из Италии и Испании. Так, в третьей экономике зоны евро, а это Италия, второй месяц подряд снижается объем строительства. На этот раз еще на 1,3%. В Испании же дефицит торгового баланса составил -2,1 млрд евро вместо прогноза -1,8 млрд евро. Так же как и во Франции, доходность испанских облигаций идет вниз. В частности, по 10-летним облигациям теперь дают уже не 0,347%, а лишь 0,24%. Благо, что значение хотя бы со знаком плюс.

Объем строительства (Италия):

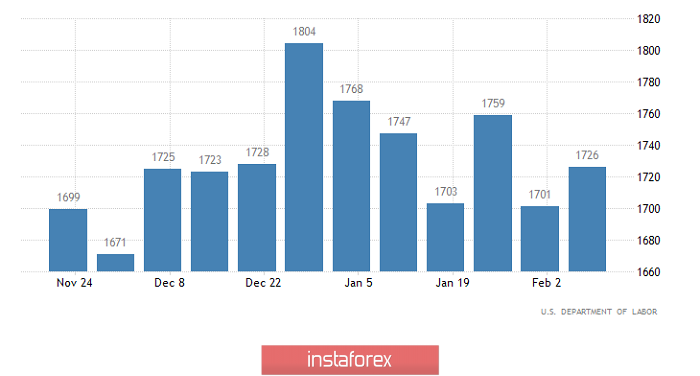

По идее, если рынок никак не отреагировал на европейскую статистику, должна была последовать хоть какая-то реакция на американскую. И она последовала, но только по фунту, который прекратил снижаться. Единая европейская валюта продолжала стоять на месте. При этом поводов для ослабления доллара явно хватало. Ведь общее число заявок на пособия по безработице увеличилось не на 13 тыс., а на 29 тыс. Хуже всего то, что рост по всем параметрам. В частности, число первичных заявок возросло на 4 тыс. Другое дело, что ждали роста на 9 тыс. Но что гораздо важнее, так это рост числа повторных заявок сразу на 25 тыс. Ожидали роста на 4 тыс. Удивительно то, что существенный рост числа именно повторных заявок на пособия по безработице, которые показывают долгосрочную безработицу, а значит указывают на высокий потенциал роста уровня безработицы и ухудшения ситуации на рынке труда, не способствовал ослаблению доллара. Так что, да, инвесторы явно настроены именно на его укрепление.

Число повторных заявок на пособия по безработице (Соединенные Штаты):

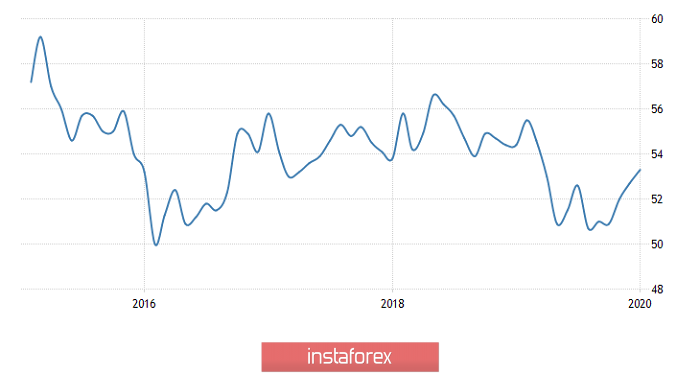

Картина вчерашнего дня, да и не только его, явно подсказывает нам, что в случае публикации слабых данных по Европе доллар будет расти, и остановить его смогут лишь слабые американские статистические данные. И как ни странно, но сегодня мы можем увидеть эту картину во всей красе. Хотя в Европе публикуются итоговые данные по инфляции, которые должны подтвердить факт ее роста с 1,3% до 1,4%. Однако рынок еще в момент публикации предварительных данных успел заложить эту радостную весть в стоимость единой европейской валюты. Кроме этого, хорошим тоном нынче является игнорирование позитивных новостей из Европы. А вот предварительные данные по индексам деловой активности станут отличным поводом для оживления единой европейской валюты. Причем именно в сторону ее снижения. Так, производственный индекс может снизиться с 47,9 до 47,4, а в сфере услуг с 52,5 до 52,0. Так что составной индекс деловой активности должен сократиться с 51,3 до 50,7.

Инфляция (Европа):

Не лучшим образом будут обстоять дела в Великобритании, где также прогнозируется снижение индексов деловой активности. В частности, производственный индекс может снизиться с 50,0 до 49,6, опустившись ниже отметки, отделяющей рост от стагнации. В сфере услуг же индекс должен сократиться с 53,9 до 53,2. Ну и как следствие всего этого безобразия, неизбежно снижение составного индекса деловой активности с 53,3 до 52,4. Но в довесок к этому государственный долг может возрасти на 11,9 млрд фунтов. И на фоне сокращения в предыдущем месяце на 4,0 млрд фунтов. Так что и у фунта будет полно поводов для снижения.

Составной индекс деловой активности (Великобритания):

Американская же статистика лишь остановит этот процесс, но не приведет к обратному движению фунта или единой европейской валюты. Во-первых, как и в Старом Свете, ожидается сплошное снижение индексов деловой активности. Например, производственный индекс может сократиться с 51,9 до 51,1. В свою очередь, в сфере услуг индекс может снизиться с 53,4 до 53,2. Так что составной индекс должен сократиться с 53,3 до 52,8. Ну а вишенкой на торте станут продажи жилья на вторичном рынке, которые могут уменьшиться на 2,2%.

Составной индекс деловой активности (Соединенные Штаты):

Таким образом, стоит ждать постепенного снижения единой европейской валюты в направлении 1,0750. Правда, уже во время американской сессии она может подрасти до 1,0775.

Схожая картина будет и по фунту. Только сначала снижение в направлении 1,2825, с последующим ростом до 1,2875.