Панические распродажи не стихают, на азиатской сессии основные фондовые индексы стран АТР теряют по 2-4%, китайский Shanghai Composite по состоянию на 8.45 мск падает на 2.9%, японский Nikkei225 и вовсе в минусе на 4.6%, что еще более тревожно, поскольку японская экономика чрезвычайно зависима от импорта сырья, и в более спокойные времена падение цен на нефть приводит к росту фондовых индексов, а не их снижению. По всей видимости, причина здесь не в том, что мы наблюдаем рост паники, а в том, что началась волна бегства не просто в защитные активы, а в кэш, отсюда и резкий рост спроса на иену и евро.

Обе эти валюты находились под давлением на фоне роста спроса на доллар, поскольку американская экономика выглядела явно предпочтительнее, и капитал уходил из Японии и Европы вне цикла колебаний спроса на сырье и рисковые активы. Сейчас этот исход, после падения американских фондовых индексов более чем на 10%, резко затормозился, что и привело к росту спроса на валюту.

Несмотря на то что последние макроэкономические данные из США все еще выглядят убедительно, рынок не обращает на них внимания. Между тем – заказы на товары длительного пользования в январе выросли больше прогнозов, что указывает на растущую загруженность американской промышленности. Уровни промышленной активности, согласно региональным отчетам ФРС, также в целом выше прогнозов. Но в данный момент на первый план выходит совсем другой критерий – рост вероятности снижения ставки FOMC.

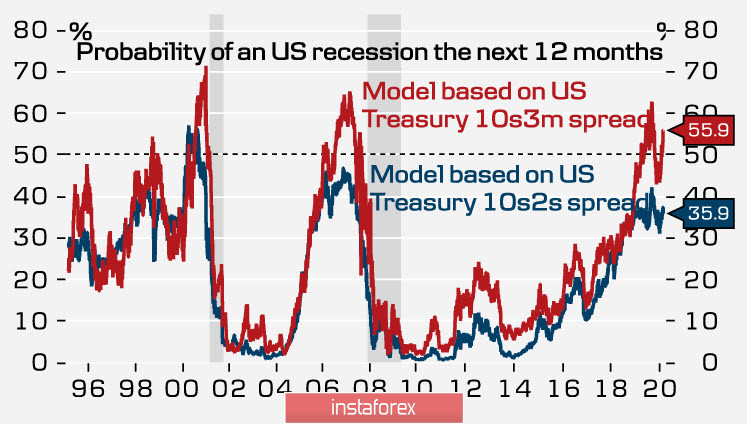

Динамика спреда между краткосрочными и долгосрочными облигациями, казалось бы, откатившаяся от опасных уровней в последние месяцы, вновь развернулась в пользу скорого наступления рецессии.

Как следствие, основная движущая сила по доллару относительно евро и иены неожиданно меняет направление. По данным СМЕ, вероятности однократного снижения ставки FOMC в текущем году увеличилась до более чем 80%, и более того, впервые вероятность двукратного снижения ставки превысила 50%.

При этом и ЕЦБ, и Банк Японии, как предполагается, не будут увеличивать пакет стимулов. У ЕЦБ в его решениях учтено больше рисков, чем у ФРС, а у Банка Японии возможности сильно ограничены. Всё это приводит к тому, что доллар на фоне обрушения фондовых индексов теряет инвестиционную привлекательность.

Вирус в текущих условиях выглядит как причина панических распродаж, но это вряд ли верно. Настоящая причина заключается в том, что у ведущих ЦБ нет инструментария для того, чтобы с помощью монетарных методов добиться роста спроса – большинство методов были исчерпаны еще в предыдущую волну кризиса 2008/09. COVID19 – идеальное прикрытие для мировой рецессии, но явно не является её причиной.

EURUSD

Вероятная потеря долларом статуса валюты-убежища делает евро фаворитом валютного рынка, но в долгосрочном плане разворот еще не оформлен. Значительное сокращение операций керри-трейда, в которых в качестве валюты фондирования использовался евро, служит еще одним источником его восстановления.

EURUSD в настоящий момент пытается закрепиться выше границы нисходящего тренда 1.0965/85, в случае успеха высокие шансы увидеть евро на уровне 1.11 уже в самое ближайшее время.

GBPUSD

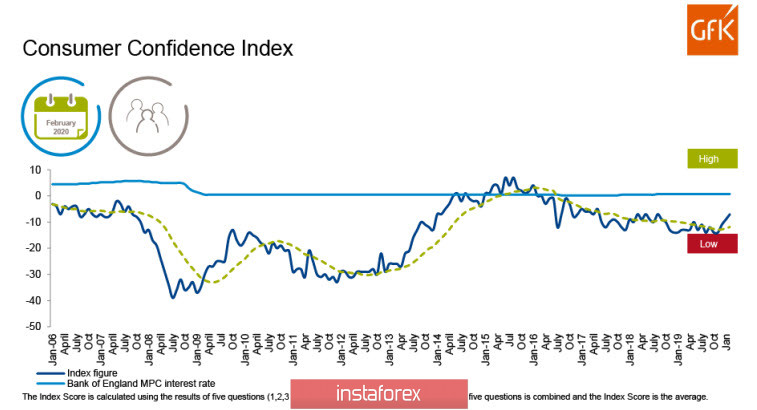

Долгосрочный индекс потребительского доверия GfK растет третий месяц подряд.

Повышение индекса обусловлено все более позитивным взглядом на состояние общей экономики Великобритании как в прошлом, так и в следующие 12 месяцев. Потребительский спрос поддерживает фунт, его снижение в последние 3 дня обусловлено теми же причинами, что и рост евро – выходом игроков из сырьевых активов.

Торговый спор с ЕС и паника на рынках привели к росту вероятности снижения ставки BoE до 80%, это еще одна причина ослабления фунта. Можно ожидать, что замедление панических распродаж даст фунту импульс к росту. Зона поддержки 1.2847/67, её падение возможно только в случае усиления паники, вероятнее формирование основания и попытка вернуться на траекторию роста.