Производственный ISM США подрос в мае до 43.1п. против 41.5п месяцем ранее, но результат, во-первых, все же ниже прогнозов, а во-вторых, ряд ключевых субиндексов продолжает показывать уверенно плохую динамику, увеличивая шансы на быстрое завершение текущего периода оптимизма. Индекс занятости составил 32.1%, то есть рынок труда продолжает активно сокращаться, и шансы увидеть приличные результаты по нонфармам в пятницу снижаются. По всем без исключения составляющим индекса ISM ситуация схожая – все они ниже 50п, что означает продолжение сокращения активности в секторе, а вовсе не начало восстановления.

Количество банкротств в США достигло максимума с мая 2009 г., поэтому давление на фондовые индексы будет возрастать, и ФРС придется искать способы поддерживать падающий рынок акций во время сильной безработицы. Пока эта проблема не вышла на передний план, но после пятницы, вероятнее всего, она поспособствует завершению текущей волны оптимизма.

EURUSD

4 июня состоится ключевое заседание ЕЦБ, на котором, как ожидается, программа QE получит дополнительную поддержку, диапазон оценок будущего расширения лежит в пределах от 400 до 750 млрд евро. ЕЦБ подвергается массированной «бомбардировке» – то одна, то другая структуры заявляют о необходимости расширения программы выкупа активов и предлагают собственные расчеты.

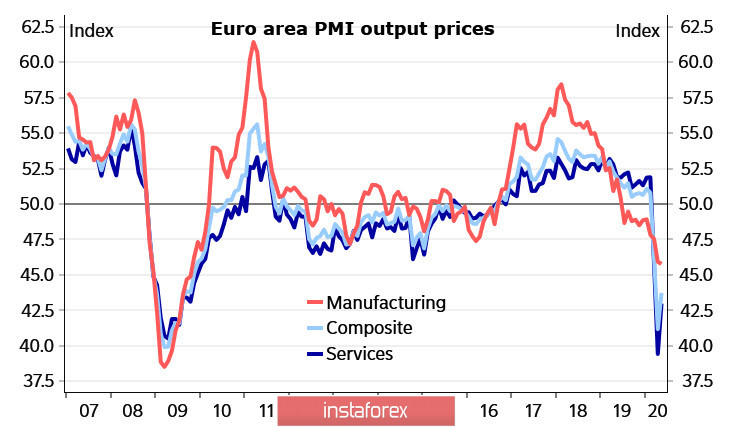

На прошлой неделе активно обсуждался франко-германский план создания стабилизационного фонда, Еврокомиссия предложила свой план восстановления на 750 млрд евро, и основная интрига заключается в том, подтвердит ли ЕЦБ ожидания рынка. Необходимость расширения поддержки обосновывается, в первую очередь, растущей угрозой дефляции и необходимостью поддержать рынок труда.

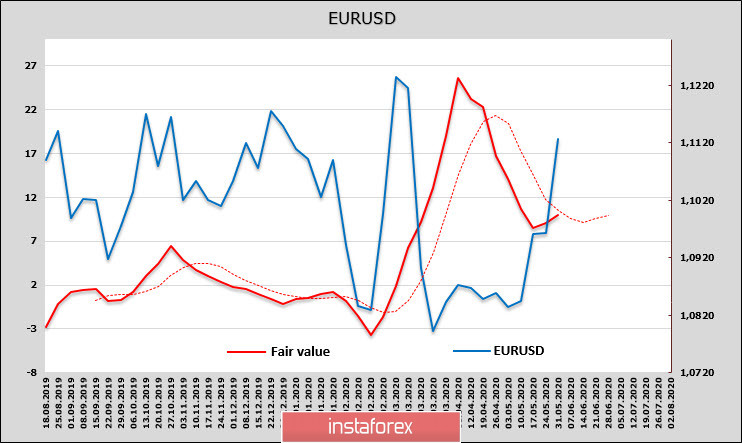

По всей видимости, инвесторы рассчитывают на лучшее. Перевес евро, судя по отчету CFTC, остается значительным, несмотря на некоторое сокращение в последние недели. Цена на споте пробила расчетный уровень EURUSD и ушла заметно выше, причем расчетная цена также начала разворачиваться вверх, указывая на то, что точка равновесия в ближайшей перспективе поднимется выше.

Евро попытается закрепиться выше мартовского максимума 1.1150, в расчете на то что ЕЦБ не обманет ожидания рынков, и уйдет к 1.1493, если программа выкупа увеличится не менее чем на 500 млрд. евро. Остановить рост может только разочарование итогами ЕЦБ.

GBPUSD

Британский фунт существенно отстает от чувствительных к риску сырьевых валют, которые активно отыгрывают потери последних трех месяцев. Если основным риском последних нескольких лет был писк Brexit, то в текущем году на первый план вышли COVID-19 и большой дефицит текущего счета, которые привели к кумулятивному эффекту на фоне резкого замедления инвестиций на фоне Brexit.

Если основные страхи рынков, связанные с COVID-19, продолжат сокращаться, то тема Brexit вновь окажется на переднем плане. Третий раунд переговоров о будущих отношениях ЕС-Великобритания завершился 15 мая без прорыва, причем обе стороны активно обвиняли друг друга в нереалистичных требованиях. 1 июня начался четвертый раунд, который должен закончиться до 1 июля. С учетом того что существенного сближения сторон по-прежнему не наблюдается, риск выйти на 31 декабря (окончания переходного периода) как без соглашения, так и без плана продления переходного периода велик.

Как следствие, инвесторы будут исходить из возросших рисков, что автоматически приведет к ослаблению фунта в ближайшей перспективе.

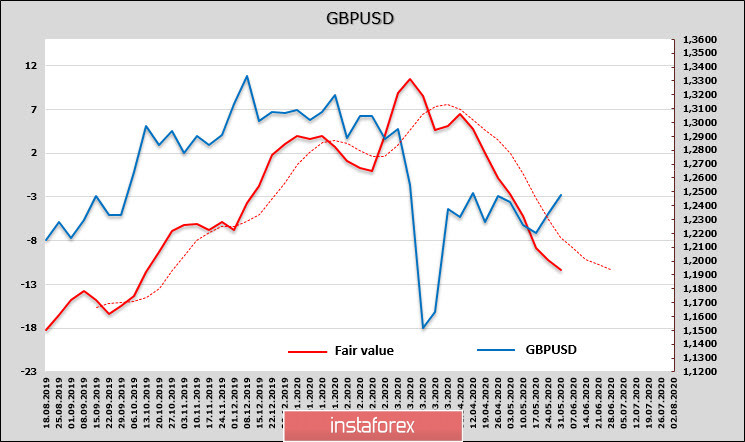

Что касается отчетов CFTC, то чистый шорт по GBP вырос на 262 млн долл. до самого высокого с начала декабря уровня, расчетный уровень справедливой цены ниже спотовой и имеет тенденцию к снижению, что ограничивает шансы фунта на продолжение восстановления вслед за товарными валютами.

GBPUSD в настоящее время торгуется вблизи сильной зоны сопротивления 1.2490/2520, следующее сопротивление 1.2650, шансы подняться к нему невысокие и связаны они в первую очередь с выходом из карантинных ограничений. Более вероятно возобновление снижения, особенно если волна оптимизма пойдет на спад, снижение может быть без коррекции до зоны сопротивления 1.2240/90.