Здравствуйте, уважаемые коллеги. После шока падения нефтяных котировок и принятых OPEC ++ ограничений на добычу нефти, ситуация на рынке стабилизировалась, а цены выросли. Интерес со стороны инвесторов и спекулянтов позволил черному золоту значительно добавить в стоимости. Однако в последние несколько недель цена нефти эталонных сортов консолидируется вдоль значительного сопротивления, что ставит перед трейдерами вопросы о возможности продолжения роста или разворота текущей тенденции. Не претендуя на истину в последней инстанции, попробую рассмотреть некоторые варианты в контексте складывающейся фундаментальной и технической картины на рынке черного золота.

Согласно сообщениям информационных агентств, заседание технического комитета OPEC+, прошедшее на текущей неделе, приняло решение о снижении уровня сокращения добычи до 8.2 млн баррелей в сутки, отметив при этом, что перспективы восстановления спроса остаются туманными, а уровни потребления 2019 года могут оставаться недостижимыми в течение ближайших нескольких лет.

Неделей ранее Агентство Энергетической Информации США - US EIA - выпустило краткосрочный прогноз цен и потребления нефти для текущего и будущего года. По мнению американских аналитиков, стоимость нефти марки Brent во второй половине 2020 года составит 41 $/bar и будет 50 $/bar в 2021 году. Агентство ожидает, что среднегодовая добыча сырой нефти в США сократится, поскольку прогнозируемые спотовые цены сорта West Texas Intermediate (WTI) останутся ниже 50 долл. США за баррель до 2021 года. EIA прогнозирует, что в 2020 году добыча сырой нефти в США составит в среднем 11,6 млн баррелей в сутки и 11,0 млн баррелей в 2021 году, что будет ниже среднего показателя ежесуточного производства 2019 года, равного 12,2 млн баррелей.

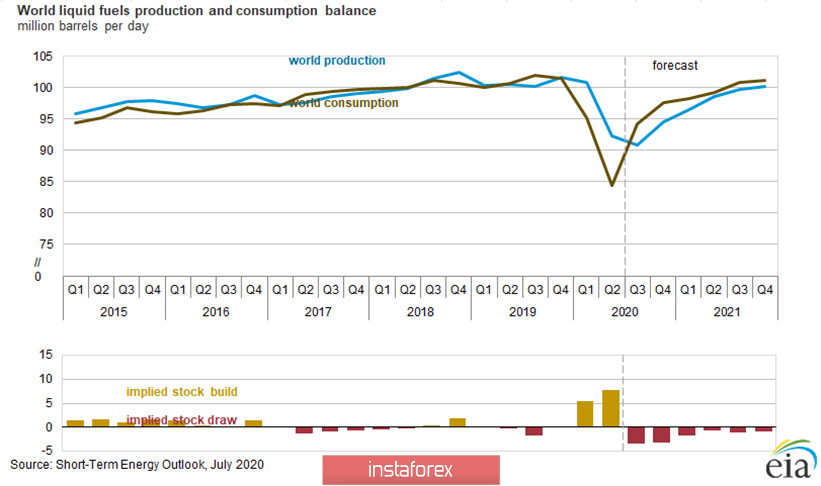

После провала второго квартала потребление нефти в мире во второй половине года увеличится до 96 млн баррелей в сути, что на 5 млн баррелей будет ниже, чем в 2019 году, когда среднее потребление составляло 101 млн бочек в день. При этом меры по сокращению добычи, предпринятые ОПЕК+, могут привести к дефициту на рынке около 3 млн баррелей уже в третьем и четвертом кварталах текущего года (рис.1).

Рис.1: Баланс спроса и предложения на рынке нефти в 2020-2021 году

В настоящий момент основной задачей стран ОПЕК является сокращение коммерческих запасов нефти, которые все еще достаточно велики и превышают пятилетние средние значения в наиболее развитых странах, организациях OECD, на 10-12 млн баррелей. Внутреннее потребление нефти в России во второй половине года составит 3.9 млн баррелей, что выше уровня 2019 года, при этом производство нефти в Российской Федерации сократится до 10 млн баррелей, что на 1.5 млн баррелей ниже уровня 2019 года.

Среди факторов, которые могут способствовать дальнейшему повышению цены нефти, следует отметить максимальные длинные позиции Money Manager (спекулянтов) на бирже NYMEX-CME, которые, согласно Отчету по обязательствам трейдеров COT Report от 03/07/2020, составляют 420 тыс. контрактов, фактически находясь на двухлетних максимумах.

Положительное влияние на котировки нефти оказывают и события в Ливии, где влиятельные племена, договорившись с маршалом Халифой Хафтаром, возглавляющим силы ЛНА, перекрыли поставки нефти на международные рынки. Благодаря этому добыча и производство нефти в Ливии упали с 1.15 млн баррелей в декабре 2019 года до фактически нулевых значений. Конфликт между силами ЛНА поддерживаемых широкой коалицией стран - Египтом, Саудовской Аравией, Францией и Россией, и силами ПНС, признанными ООН и поддерживаемыми Турцией, - фактически обнулил производство нефти в этой стране. Вот, пожалуй, и все факторы, поддерживающие цену нефти на текущих относительно высоких значениях.

Теперь рассмотрим неблагоприятные факторы, и раз уж я начал говорить об Отчете по обязательствам трейдеров СОТ, то необходимо отметить, что высокие показатели длинных позиций спекулянтов резко контрастируют с падением показателей Открытого Интереса, являющегося индикатором спроса и предложения, находящихся на минимальных значениях с осени 2019 года. Причем уровень ОИ в период апреля - июля текущего года снизился с 3.4 млн контрактов до 2.6 млн, т.е. примерно на четверть.

Такие показатели спроса на фоне туманных перспектив мировой экономки и развития эпидемии COVID-19 в Индии, второй волны заражений в США, и падения потребления в Европе, скорее предполагают снижение цены нефти, чем ее рост. Напомню читателям, что США являются главным мировым потребителем нефти и нефтепродуктов, что касается Индии, то она хотя и является третьей экономикой мира, потребляет нефти не очень много, чуть больше, чем Россия.

Прогноз среднесуточного потребления нефти в Индии в текущем году составляет всего 4.45 млн баррелей в сутки. Спрос в Европейском Союзе на фоне развития эпидемии также упадет, на 1.5 млн баррелей, и составит всего 13.3 млн бочек в сутки. Причем спрос ЕС во второй половине года увеличится лишь незначительно - до уровня 13.7, и это в том случае, если регион не накроет второй волной коронавирусной инфекции.

Среди неблагоприятных факторов оказывающих влияние на нефть будут и осенние шторма в акватории Мексиканского залива, где расположена основная нефтепереработка США. Дело в том, что сейчас на американских биржах торгуется августовский фьючерс нефти, а вскоре его сменит сентябрьский контракт. Именно в это время регион накрывает тропическими ураганами, что вызывает остановку переработки и переполнение хранилищ, которые сейчас и без того заполнены до отказа.

В контексте данных фундаментальных факторов рассмотрим техническую картину сортов нефти Брент #XBZ и WTI #CL (рис.2 и рис.3), для определения тактики трейдинга на ближайшую перспективу одну-две недели.

Рис.2: Техническая картина сорта нефти марки Brent

Рис.3: Техническая картина сорта нефти WTI #CL

Как следует из диаграмм 2 и 3, оба сорта подошли к уровням сопротивления расположенным на значениях $43 для #XBZ и $41 для #CL. Я практически уверен, что, видя такую перспективу, многие трейдеры уже успели занять короткую позицию в ожидании снижения нефти. Однако, как следует из фундаментальных факторов и диаграмм, тренд повышения нефти еще не закончен и оба сорта имеют вверху уровни сопротивления на значениях $49.34 и 44.56, которые могут выступать следующей целью по направлению роста цены. Более того, технический анализ, являющийся для нас первичным инструментом, предполагает именно такой сценарий развития, т.е. дальнейшее повышение цены нефти, а не ее снижение.

Снижение котировок в контексте негативного сценария следует рассматривать не ранее, чем цена опустится ниже уровня 50 МА, которая для текущего момента расположена на уровнях 40.75 для сорта Brent #XBZ и 38.05 для сорта WTI #CL. Целями снижения для сорта Brent #XBZ могут выступать уровни 38.18, 34.20 и 29.36, для сорта WTI #CL целями снижения могут выступать поддержки на значениях 31.63 и 20.29. Будьте внимательны и осторожны, соблюдайте правила управления капиталом.