Июль пролетел на одном дыхании, а что он нам принес и к чему стоит готовиться, разберем.

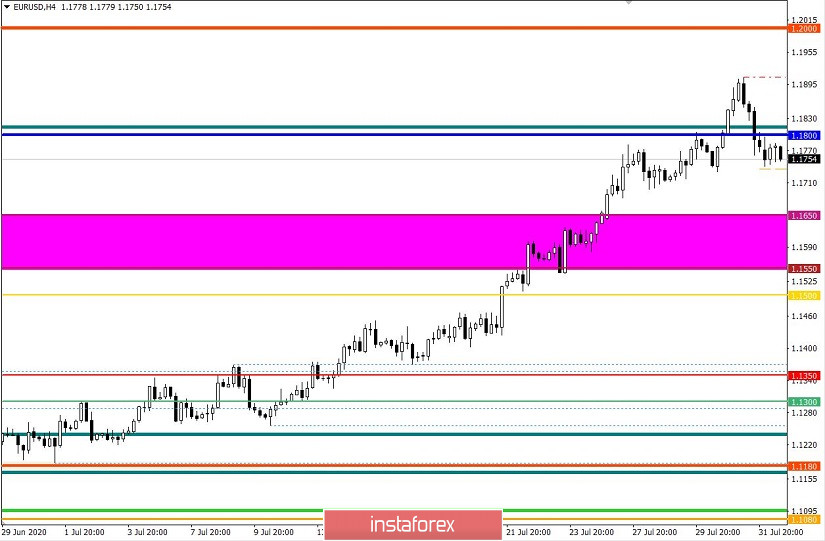

Больше 700 пунктов восходящего хода, в структуре которого отсутствовала коррекция, а угол наклона графика достиг 84 градусов, но и это не все. Максимум года в лице значения 1,1496 (09.03.20) пал без лишнего труда, а локальные максимумы обновлялись буквально на ежедневной основе, в результате чего котировка практически достигла психологического уровня 1,2000 (1,1908).

Перепроданность американского доллара видна невооруженным взглядом, а высокая скорость изменения котировки приводит к особому статусу спекулятивных позиций, которые становятся неустойчивы к росту. Данная ситуация имеет место по всему рынку Forex, достаточно открыть график GBPUSD – и вы увидите идентичную картину.

Все поменялось в последний день июля, котировка достигла отметки 1,1908 и резко изменила направление, спускаясь в итоге в район 1,1750. Было ли это отражение от психологического уровня 1,2000, досконально непонятно, но фиксация длинных позиций прошла на УРА.

Можно ли это движение засчитать как коррекцию – ДА, но масштаб не тот.

Если просчитать скорости изменения цены за июль и отсутствие перегруппировок торговых сил, то коррекция вполне может достичь 35% и даже 45% от всего восходящего хода.

Разбирая поминутно пятничный день, можно увидеть, что виток коротких позиций возник в начале европейской сессии и продлился до самого закрытия торгов.

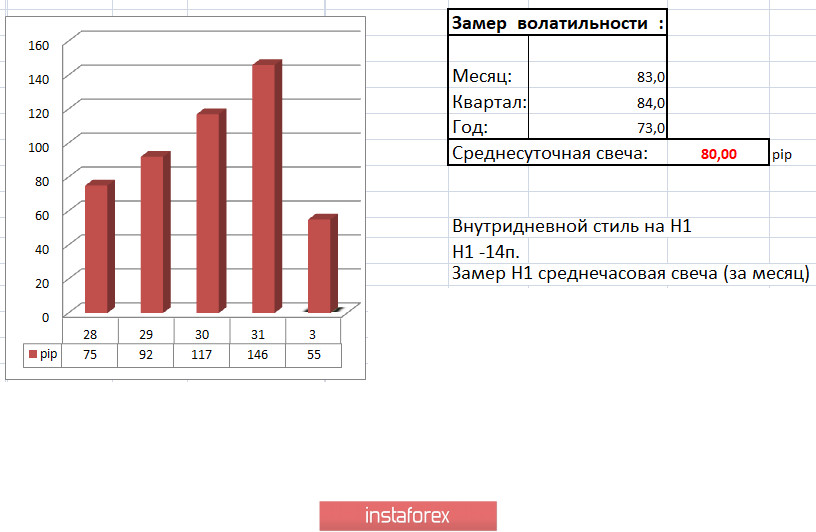

В плане динамики фиксируется самый высокий показатель суточной волатильности с начала апреля, 146 пунктов, что на 82% выше среднего значения. Активность за минувшую неделю стабильно имела высокий показатель, что подтверждало нахождение на рынке спекулянтов.

Анализируя динамику волатильнности за июль, можно увидеть, что среднесуточный показатель составляет 86 пунктов, что на 7,5% выше среднего значения.

ИЮЛЬ: среда – 90 пунктов; четверг – 79 пунктов; пятница – 33 пункта; понедельник – 104 пункта; вторник – 73 пункта; среда – 89 пунктов; четверг – 90 пунктов; пятница – 69 пунктов; понедельник – 73 пункта; вторник – 83 пункта; среда – 61 пункт; четверг – 71 пункт; пятница – 67 пунктов; понедельник – 65 пунктов; вторник – 116 пунктов; среда – 93 пункта; четверг – 86 пунктов; пятница – 76 пунктов; понедельник – 140 пунктов; вторник – 75 пунктов; среда – 92 пункта; четверг – 117 пунктов; пятница – 146 пунктов.

Динамика с начала года составляет 88 пунктов (среднесуточное значение), что еще раз подтверждает нахождение спекулянтов на рынке.

Как обсуждалось в предыдущем обзоре, трейдеры рассматривали коррекционное движение и были к нему готовы. Наши с вами короткие позиции находились ниже чем 1,1850, что уже принесло доход.

Рассматривая торговый график в общем плане (дневной период), фиксируется возвращение котировки в район осени 2018 года.

Новостной фон пятницы дня имел в себе первую оценку ВВП ЕС за второй квартал, где сработала машина времени, отбросив экономику Евросоюза на 10-20 лет назад.

Так вот, данные по ВВП вышли хуже прогнозов, квартальный показатель сокращается на 12,1%, а годовой и вовсе на -15,0%, СТРАХ одним словом.

С такими показателями можно смело сказать, что экономика Германии вернулась на уровень 2011 года, Испания к 2002 г., а Италия и вовсе шагнула в 1990 г.

Как подчеркнул еврокомиссар по вопросам экономики Паоло Гентолини, пандемия коронавируса имеет беспрецедентные последствия для всех европейских стран.

Реакция рынка в плане пятничного ослабления европейской валюты была оправдана как с технической, так и фундаментальной стороны.

Сегодня в плане экономического календаря мы имеем итоговые данные по деловой активности в производственном секторе Евросоюза, где индекс вышел даже лучше прогноза 51,8 пункта, что смогло локально остановить снижение курса евро.

Во второй половине дня опубликуется аналогичный показатель PMI, но уже по Соединенным Штатам, где прогнозируют рост индекса с 49,8 до 51,3 пункта, а возможно выше.

Тем самым, если показатель PMI США выйдет лучше прогноза, доллар может получить поддержку и продолжить укрепление.

США 17:00 мск – Индекс деловой активности в производственном секторе (PMI) июль.

Дальнейшее развитие

Анализируя текущий торговый график, можно увидеть колебание цены в пределах значений 1,1740/1,1780, что является временным явлением и может послужить платформой для дальнейших скачков на рынке. Если исходить из того, что коррекционный ход еще не приобрел нужных масштабов, то, фиксация цены ниже чем 1,1740, может привести к возобновлению пятничного снижения, что как факт приведет к последовательному спуску цены к значениям 1,171–-1,1650.

Альтернативный сценарий рассматривает спекулятивный ажиотаж, который не обращает внимание на характерную перепроданность американского доллара в периоде пяти недель, в этом случае фиксации цены выше чем 1,1800 в полнее может вернуть котировку к значениям 1,1850–1,1900.

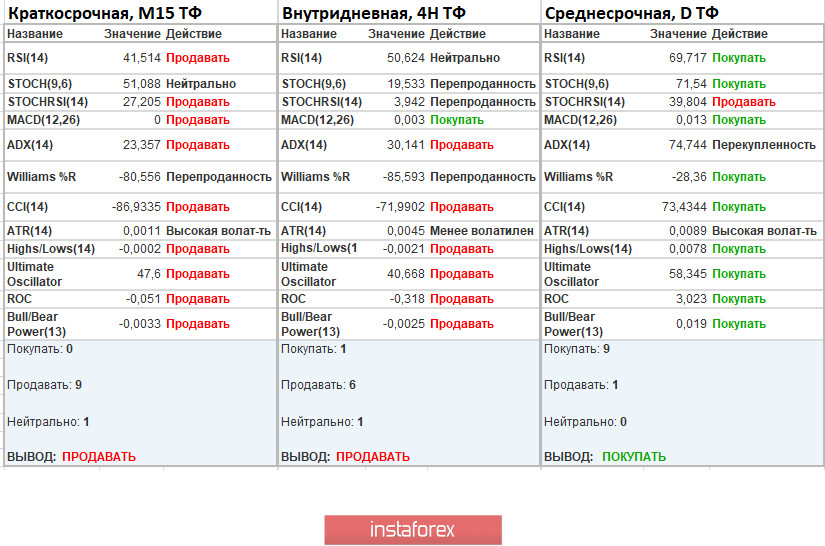

Индикаторный анализ

Анализируя разный сектор таймфреймов (ТФ), мы видим, что показатели технических инструментов на минутных и часовых интервалах сигнализируют о продаже за счет процесса коррекции. Дневной период, как и прежде, сигнализирует о покупке, отражая весь масштаб инерционного движения.

Волатильность за неделю / Замер волатильности: Месяц; Квартал; Год

Замер волатильности отражает среднесуточное колебание, с расчета за Месяц / Квартал / Год.

(3 августа строилась с учетом времени публикации статьи)

Волатильность текущего времени составляет 55 пунктов, что 31% ниже среднесуточного показателя.

Можно предположить, что дальнейший коррекционный ход может привести за собой повышенную активность на рынке.

Ключевые уровни

Зоны сопротивления: 1,1800**; 1,2000***; 1,2100*; 1,2450**.

Зоны поддержки: 1,1650*; 1,1500; 1,1350; 1,1250*;1,1180**; 1,1080; 1,1000***; 1,0850**;1,0775*; 1,0650 (1,0636); 1,0500***; 1,0350**; 1,0000***.

* Периодический уровень

** Диапазонный уровень

***Психологический уровень

Будь в курсе всех тенденций, ознакомься с прогнозом по валютной паре GBPUSD по ссылке.