Валютная пара Фунт/Доллар в фазе отката от локального максимума 1,3169 сумела вернуться в район психологического уровня 1,3000, где на систематической основе возникло замедление и как результате отскок цены в противоположном направлении.

165 пунктов отката против 800 пунктов инерционно-восходящего хода за июль, имеется ли равновесие, ответ – нет. Перекупленность фунта стерлинга видна невооруженным взглядом, но спекулянтов это не останавливает. В чем причина?

Основной мотив бычьих позиций кроется в дешевом долларе, который уже больше месяца теряет свои позиции. Спекулянты ухватились за тему распродаж зеленной бумажки, где фунт стерлингов играет роль разменной монеты, так как его рост противоречит здравому смыслу.

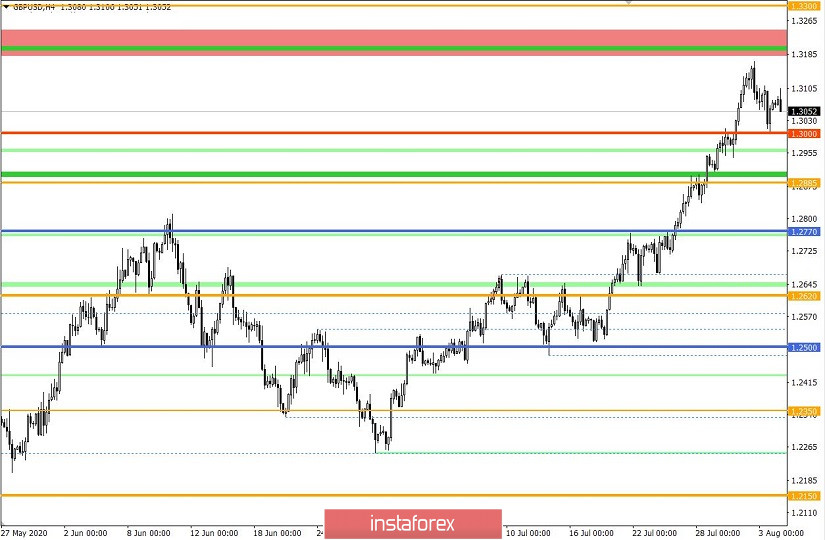

Относительно технической модели, то здесь была произведена корректировка ценовых диапазонов колебания 1,2150//1,2350//1,2620 ----> 1,2770//1,3000//1,3300, где колебание цены производится в верхней части нового диапазона [1,3000/1,3300], что говорит о стремлении спекулянтов удержать на рынке длинные позиции.

Когда же настанет коррекция? – это один из основных вопросов, который тревожит трейдеров. Ответить на него не так просто, но в плане технических сигналов есть четкие рекомендации, фиксации цены ниже чем 1,2950/1,3000 может привести к каскадной фиксации длинных позиций и к более внушительному изменению стоимости фунта стерлинга. То есть речь идет об изменение колебания из верхней части диапазона 1,3000/1,3300, в нижнюю его часть 1,2770/1,3000.

Разбирая детально минувший день, можно увидеть, что основной виток коротких позиций пришелся на период 12:00–13:0, где как раз и был задет район психологического уровня. Последующая активность пришла на рынок уже с приходом американцев, где возникли длинные позиции, которые вернули котировку в район 1,3080.

В плане волатильности мы видим показатель практически равный среднесуточному значению (111 ---> 107 пунктов), что указывает на высокую активность рынка.

Напомню, что, исходя из динамики валютной пары GBPUSD, мы знаем, что показатель выше 100 пунктов говорит о нахождение на рынке спекулянтов.

Рассматривая торговый график в общем плане (дневной период), можно увидеть интенсивный восходящий ход в периоде четырех недель, где котировке удалось достигнуть условного максимума 1,3169, где и сформировалась первая свечная модель «Падающая звезда» - 31.07.2020, которая сигнализирует о возможном развороте на рынке. Относительно 3 августа, то здесь имеется свечная модель «Дожи, которая сигнализирует о нерешительности в плане действий участников рынка, вероятно из-за стремительного инерционного хода на периоде ранее.

Новостной фон минувшего дня имел в себе индекс деловой активности в производственном секторе Великобритании, где зафиксировали рост с 50,1 пункта до 53,3 пункта. Аналогичный показатель вышел и в Соединенных Штатах, где в июле индекс PMI вырос до 54,2п. против 52,6п. в предыдущем месяце.

Имеющие показатели отражают постепенное восстановление экономики, но рынку показалось этого недостаточно, реакции в должной мере не было.

Сегодня в плане экономического календаря мы имеем только данные по объемы промышленных заказов в Соединенных Штатах, которые отражают в себе общее количество заказов на товары длительного и не длительного пользования в производственном секторе. Это позволяет оценить уровень активности в данной области, что является важным индикатором состояния экономики.

17:00 мск - Объём промышленных заказов (м/м) (июнь): Пред. 8,0% --- > Прогноз 5,0%

Дальнейшее развитие

Анализируя текущий торговый график, можно увидеть локальный всплеск активности относительно ночного застоя [1,3060/1,3085], но в итоге котировка вновь вернулась в прежние рамки, словно сигнализируя о возможности дальнейшее нисходящего хода.

Будет ли все же коррекционный ход, говорить еще рано, так как для начала котировке необходимо вернуться в пределы уровня 1,3000, но потенциал данного развития безусловно имеется на рынке.

Относительно эмоционально состояния рынка, то здесь, как прежде, фиксируется высокая спекулятивная активность, которая даст возможность расширить рамки имеющего колебания.

Можно предположить, что в случае удержания котировки ниже чем 1,3050, нам откроется путь в сторону 1,3000-1,2980. Наиболее внушительные изменения цены стоит ждать после фиксации цены ниже чем 1,2950.

Альтернативный сценарий рассматривается в случае фиксации цены выше чем 1,3115, что может указать на движение в сторону 1,3200.

Индикаторный анализ

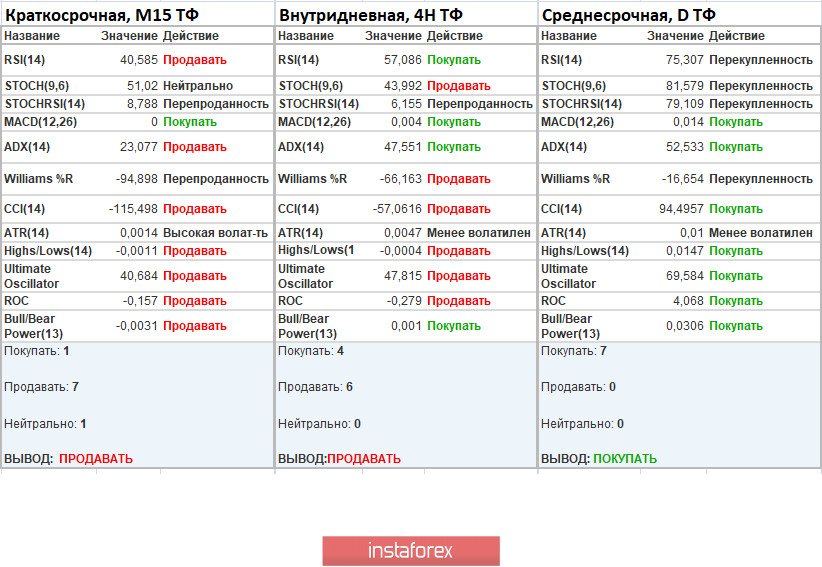

Анализируя разный сектор таймфреймов (ТФ), мы видим, что показатели технических инструментов на минутных и часовых интервалах сигнализируют о продаже за счет процесса отката. Дневные интервалы по-прежнему сигнализируют о восходящем ходе за счет инерционного движения.

Волатильность за неделю / Замер волатильности: Месяц; Квартал; Год

Замер волатильности отражает среднесуточное колебание, с расчета за Месяц / Квартал / Год.

(4 августа строилась с учетом времени публикации статьи)

Волатильность текущего времени составляет 52 пункта, что на 53% ниже среднесуточного показателя. Спекулятивный интерес продолжает оказывать давление на рынок, что может привести к скачку волатильности.

Ключевые уровни

Зоны сопротивления: 1,3200**; 1,3300**; 1,3600; 1,3850; 1,4000***; 1,4350**.

Зоны поддержки: 1,3000; 1,2885*; 1,2770**; 1,2620; 1,2500; 1,2350**; 1,2250; 1,2150**; 1,2000*** (1,1957);1,1850; 1,1660; 1,1450 (1,1411); 1,1300; 1,1000; 1,0800; 1,0500; 1,0000.

* Периодический уровень

** Диапазонный уровень

***Психологический уровень