Евро продолжает укреплять свои позиции против доллара США, как и британский фунт. И если у фунта могут начаться проблемы с ростом после сегодняшнего заседания Банка Англии, то основная валюта евро региона скорей всего продолжит свой рост. Движение фунта будет напрямую зависеть от сегодняшнего решения Банка Англии по денежно-кредитной политике. Если о новых мерах объявлено не будет, давление на фунт может возрасти, так как тот восходящий тренд, который мы наблюдаем в последнее время, больше связан со слабостью американского доллара, чем с силой британской экономик и темпами ее восстановления. Хотя вчерашние данные по росту активности в сфере услуг Великобритании были достаточно хорошими, вряд ли стоит рассчитывать на V-образный скачок экономики после пандемии коронавируса.

Вчерашние отчеты по американскому рынку труда продолжили наводить панику на инвесторов, так как в них было указано на замедление восстановления рынка труда. Это создает дополнительные проблемы для экономики, которая и так балансирует на грани из-за риска усиления распространения коронавируса и возврата властями карантинным мерам. И хоть это самый плохой сценарий, замедление на рынке труда обязательно скажется на темпах восстановления американской экономики в 3-м квартале этого года.

Во вчерашнем отчете от компании ADP указано, что число рабочих мест в частном секторе США в июле 2020 года выросло лишь на 167 000, тогда как экономисты прогнозировали, что число рабочих мест увеличится в июле больше, чем на один миллион. Несмотря на восстановление рынка труда, говорить о его возврате к докризисным уровням не приходится. Напомню, что в апреле этого года произошло рекордного сокращения рабочих мест на 19,6 млн на форе пандемии коронавируса.

Сегодня ожидается выход данных по числу первичных заявок на пособие по безработице в США за прошлую неделю, и если будет отмечен рост показателя, это может сильно ударить по настроениям инвесторов и навредить их вере в дальнейшее укрепление рисковых активов. Напомню, что в пятницу также выходит отчет по числе занятых в несельскохозяйственном секторе.

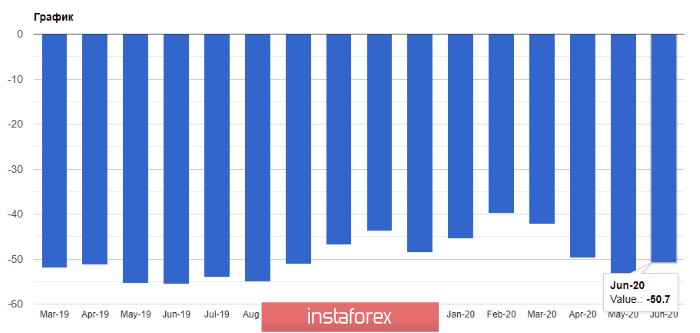

Данные по торговле между США и другими странами мира порадовали трейдеров. Значительный рост был отмечено в экспортной составляющей. Это говорит о том, что мировая экономика начинает постепенно приходить в норму и выходит из рецессии, вызванной пандемией коронавируса. Согласно отчету Министерства торговли США, дефицит внешней торговли в июне 2020 года сократился на 7,5% по сравнению с маем и составил 50,7 млрд долларов. Экспорт вырос на 9,4%, до 158,3 млрд долларов. Импорт увеличился на 4,7%, до 208,9 млрд долларов. Экономисты ожидали, что дефицит в июне составит 50,3 млрд доллара. Однако необходимо отметить, что, даже несмотря на восстановление торговых потоков в июне этого года, они пока значительно ниже уровней, наблюдавшихся в феврале.

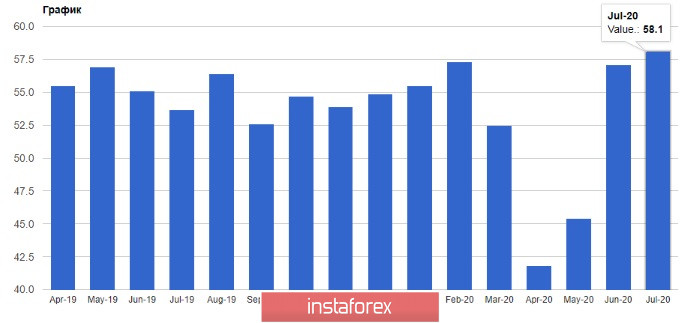

Еще один немаловажный отчет по сфере услуг в США также оказал поддержку рисковым активам по той причине, что восстановление сектора поможет более активному росту ВВП страны во втором полугодии. Согласно данным института управления поставками ISM, индекс менеджеров по снабжению PMI для непроизводственной сферы в июле вырос до 58,1 пункта против 57,1 пункта в июне. Экономисты ожидали, что в июле индекс составит 55 пунктов. Значения индекса выше 50 говорят о росте активности в непроизводственной сфере.

Вчера в Министерстве финансов США сделали ряд заявлений на тему необходимости увеличения масштабов аукционов по облигациям с разными сроками погашения на фоне беспрецедентной потребности в заимствованиях. Ожидается, что повышенная потребность правительства в заимствованиях сохранится. Оно и понято, учитывая беспрецедентный рост государственных расходов из-за пандемии коронавируса. Как заявили в министерстве, планируется увеличить аукцион по долгосрочным гособлигациям со сроками погашения в 7, 10, 20 и 30 лет.

Давно мы ничего не слышали от представителей Федеральной резервной системы. Вчера в ходе интервью вице-председатель ФРС Ричард Кларида заявил, что ожидает роста экономики в 3-м квартале этого года, никого этим особо не удивив. По его мнению, чем дольше сохраняется вирус, тем больше риск долгосрочного ущерба. При необходимости ФРС и дальше будет корректировать свои инструменты, для того чтобы помочь экономике. Кларида также заявил о том, что проблем с инфляцией в ближайшее время не ожидается, так как очень мощные дезинфляционные силы удерживают ставки на низких уровнях по всему миру, а рост потребления остается довольно сдержанным. В связи с этим потребуется некоторое время, чтобы вернуться к уровню активности, наблюдавшемуся в феврале, а сама экономика вернется к активности, наблюдавшейся до пандемии, лишь к концу 2021 года.

Что касается технической картины пары EURUSD, то быкам все карты в руки. Прорыв сопротивления 1.1905 откроет прямую дорогу в район 20-ой фигуры, но перед этим необходимо будет убедиться в том, что ситуация на американском рынке труда еще не полностью испортилась из-за недавнего роста заболеваемости коронавирусом. Если же давление на рисковые активы вернется к концу недели, а быки ничего не сумеют продемонстрировать сегодня выше уровня 1.1900, то можно ожидать возврата EURUSD в район середины канала 1.1810, а затем и обновление его нижней границы в области 1.1720. То, за какие пределы выйдет пара, и будет определяющим направлением в краткосрочной перспективе.

USDCAD

Канадский доллар продолжает укреплять свои позиции против доллара США на фоне роста котировок нефти. Резкий рост торгового дефицита Канады не стал для трейдеров сдерживающим фактором. Согласно данным, из-за значительного роста импорта, дефицит внешней торговли товарами в июне 2020 года вырос до 3,19 млрд канадских долларов, однако наблюдался и довольно значительный рост импорта. В национальном бюро статистики Канады заявили, что в июне экспорт вырос на 17,1%, тогда как импорт увеличился на 21,8%. Экономисты прогнозировали сокращение дефицита до 500 млн канадских долларов.

Что касается технической картины пары USDCAD, то от того, как медведи справятся с поддержкой 1.3235, и будет зависеть дальнейшее направление. Если активного падения после пробоя этой области образовано не будет, лучше всего отказаться от коротких позиций в торговом инструменте и подождать восходящей коррекции в район максимумов 1.3300 и 1.3370. Если и быки не проявят активности после очередного теста области 1.3235, можно ожидать дальнейшего снижения USDCAD в район минимумов 1.3190 и 1.3120.