Глядя на слабеющий доллар США и первые за последние 8 дней притоки капитала в ETF, золото пытается вернуться выше психологически важной отметки $2000 за унцию, однако пока у «быков» не получается этого сделать. В преддверии публикации протокола июльского заседания FOMC инвесторы предпочитают не форсировать события. Ожидается, что ФРС объявит о своем желании терпеть высокую инфляцию столько, сколько потребуется, что могло бы стать плохой новостью для американской валюты и хорошей для драгметалла, однако в судьбе последнего многое будет зависеть COVID-19.

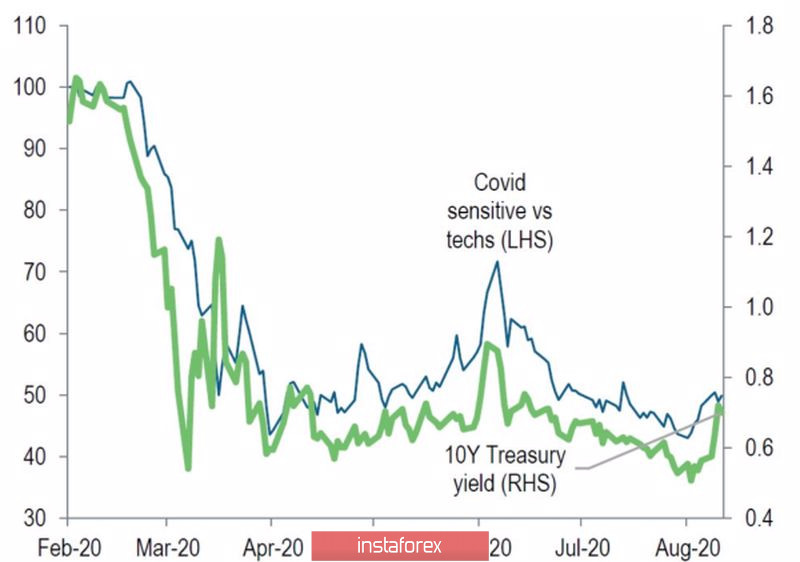

Впечатляющее почти 30% ралли XAU/USD с начала года стало возможным благодаря комбинации нескольких факторов: слабого доллара, низкой доходности казначейских облигаций США и роста запасов ориентированных на золото специализированных биржевых фондов на более чем 30% с начала января. Вместе с тем слухи о вакцине и вера в скорую победу над коронавирусом заставляют поклонников драгметалла попридержать коней. Золото чутко реагирует на доходность казначейских облигаций США, а она, в свою очередь, - на пандемию. Это хорошо видно на примере динамики соотношения акций технологического сектора и акций фармацевтических компаний, ведущих разработки вакцин.

Реакция казначейских облигаций на пандемию

Успехи в борьбе с вирусом имеют принципиально важное значение как для американской экономики, так и для доллара США. В настоящее время он проигрывает евро из-за дивергенции в скорости восстановления ВВП, однако ситуация может измениться из-за второй волны COVID-19 в Европе или из-за других факторов.

Не думаю, что возобновление торговой войны поможет «американцу», как это было в 2018-2019. Дональд Трамп отменил переговоры Вашингтона и Пекина 15 августа, заявив о том, что он не хочет разговаривать с Китаем, который мог бы предотвратить распространение пандемии. На мой взгляд, эскалация конфликта усилит риски продаж доллара США в рамках процесса диверсификации золотовалютных резервов центробанками в пользу евро и других валют G10. Золото может извлечь из этого выгоду, однако вряд ли Белый дом в преддверии выборов захочет реанимировать историю с импортными пошлинами.

Что касается инфляции и ослабления основных мировых денежных единиц из-за колоссального монетарного стимула, то финансовые рынки это уже проходили в 2009-2011, что привело сначала к росту драгметалла к рекордным максимумам в $1921 за унцию, а затем - к формированию «медвежьего» рынка. Не исключаю повторения истории. Да, потребительские цены постепенно восстанавливают утраченные позиции, но не факт, что они будут существенно превышать таргет ФРС в 2%. В конечном итоге высокая инфляция при слабой экономике для развитых стран большая редкость.

Таким образом, чем больше позитивных новостей о COVID-19, тем выше шансы роста доходности казначейских облигаций США и коррекции золота. На мой взгляд, драгметалл готов войти в среднесрочную консолидацию в диапазоне $1850-2050, при этом отбой от сопротивлений на $2015 и $2050, а также падение ниже поддержек на $1970 и $1945 за унцию имеет смысл использовать для продаж.

Золото, дневной график