Три волны распродаж золота, две в августе и еще одна в начале сентября позволили «медведям» заговорить о том, что драгметалл исчерпал свои возможности. Дескать, доходность казначейских облигаций ниже текущих уровней вряд ли уйдет, доллар США стабилизируется, а запасы ETF уже не смогут расти так же быстро, как они это делали ранее. Действительно, в январе-июле показатель увеличился на 899 т (+31%), что превышает 12-месячный прирост за любой предыдущий год. Инвесторы вложили в ETF $49,1 млрд, увеличив запасы до рекордных $239 млрд или 3785 т. Однако в августе неспособность золота удержаться выше $2000 за унцию существенно охладила пыл покупателей.

Коррекция XAU/USD могла бы продолжиться, если бы не намерение ФРС перейти к таргетированию средней инфляции, что предполагает длительное удержание ставки по федеральным фондам на уровне 0-0,25%. При таком раскладе даже если доходность казначейских облигаций останется на текущих отметках, ускорение потребительских цен подтолкнет реальные ставки долгового рынка вниз, что является хорошей новостью для золота. Одновременно из-за более дружелюбного по отношению к финансовым рынкам Федрезерва неважно чувствует себя доллар США, что позволяет поклонникам драгметалла сохранять надежды на его возвращение выше психологически важной отметки $2000 за унцию.

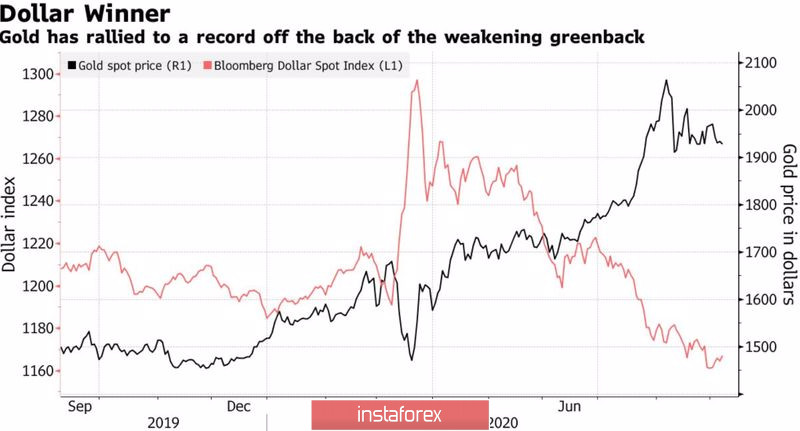

Динамика золота и доллара США

По мнению BofA Merrill Lynch, цены на золото в течение 18 месяцев поднимутся до $3000 на фоне падение реальной доходности казначейских облигаций и ослабления американского доллара, обусловленных тяжелым состояние экономики США из-за пандемии. По оценкам банка, доля драгметалла в инвестиционных портфелях составляет всего 3%, и дальнейший рост показателя будет способствовать восстановлению восходящего тренда по XAU/USD. На самом деле в этом нет ничего удивительного: ставки по облигациям, защищенным от инфляции (TIPS) отрицательны, то есть покупая этот актив, нужно быть готовым к потере денег. Зачем, если есть такие альтернативы, как акции и золото?

Таким образом, у «быков» по драгметаллу еще остался порох в пороховницах, при этом его дальнейшая судьба во многом будет зависеть от итогов заседания FOMC 15 и 16 сентября. По мнению TD Securities, ФРС должна подать «голубиные» сигналы в виде готовности и дальше использовать QE, смещения сроков повышения ставки за пределы 2023 в прогнозах, а также в виде намеков на изменение структуры будущих покупок облигаций. Так как Казначейство увеличивает эмиссию долгосрочных бумаг, Центробанк должен пересмотреть свои подходы к программе количественного смягчения. При таком раскладе золото имеет неплохие шансы продолжить ралли в направлении $2010-2015, поэтому сформированные от уровня $1950 за унцию лонги следует удерживать и наращивать.

С другой стороны, если Джером Пауэлл не сможет разъяснить инвесторам стратегию таргетирования средней инфляции, разочарование и недосказанность обернутся возвращением к американскому доллару. Трейдерам нужно будет закрыть длинные позиции или до пресс-конференции переместить стоп-приказ в точку безубыточности.

Золото, дневной график