Последние прогнозы чиновников американского регулятора подняли настроения инвесторам. Оценка снижения ВВП улучшена с июньских минус 6,5% до минус 3,7%. Прогноз по уровню безработицы на текущий год также был скорректирован с 9,3% до 7,6%. Учитывая планы президента прервать переговоры по поводу выделения помощи для экономики, столь оптимистичные прогнозы могут не реализоваться. Сейчас администрация президента провозгласила так называемые разовые меры. Речь идет о поддержке авиакомпаний и новом раунде прямых выплат населению. Однако даже эти частичные стимулы вряд ли будут введены до выборов президента страны.

Высокопоставленные чиновники ФРС обсудили, какие сигналы они должны дать рынкам касательно нового подхода к таргетированию инфляции. Напомним, по мере приближения инфляции к цели регулятор больше не будет повышать ставки на упреждение.

Многие члены FOMC выразили желание, чтобы ЦБ сказал рынкам, каких уровней должны достичь определенные показатели для повышения ставок. Таким образом, текст заявления гласит, что ставки останутся на околонулевом уровне, пока «условия на рынке труда не придут в соответствие с оценками полной занятости, а инфляция не достигнет 2% с перспективой умеренного повышения».

Сейчас рынки ждут пояснений по поводу возможного перехода к выкупу более долгосрочных бумаг. Стоит отметить, что накануне два авторитетных представителя ФРС высказались в пользу модификации и расширения программы QE. Чарльз Эванс уверен, что у ЦБ есть запас для увеличения объема количественного смягчения. Регулятор, по меньшей мере, может смягчить политику, изменив дюрацию покупаемых бумаг.

Другой чиновник Джон Вильямс считает, что покупка активов – самый эффективный инструмент. По его мнению, Федрезерв будет активно использовать его для достижения своих целей.

Получается, до нового года ФРС вполне может использовать резерв для смягчения монетарной политики. Это во многом будет зависеть от стимулов, о которых американским законодателям пока не удается договориться.

Впереди два заседания – 4-5 ноября и 15-16 декабря. Ноябрьское состоится сразу после президентских выборов, поэтому не стоит особо на что-то рассчитывать, ФРС займет выжидательную позицию. А вот в декабре FOMC может преподнести сюрприз.

Ну а пока нежелание повышать процентные ставки будет способствовать снижению доллара.

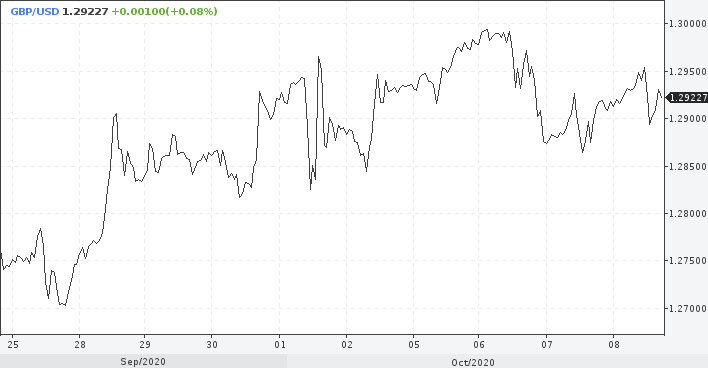

В паре GBP/USD стоит открывать позиции на покупку по двум причинам. Первая – это повышение спрэда доходности 2-летних и 10-летних казначейских облигаций. ФРС говорит о наблюдаемом профиците долларовой ликвидности.

Вторая причина – это продолжение восходящего тренда на рынке энергоносителей, что окажет дополнительную поддержку британскому фунту. Отметим, в Англии на энергетический сектор приходится около 10% ВВП. Стерлинг окажется в выигрыше в случае сильного роста нефти. На этой неделе на некоторых месторождениях в Северной Америке и Европе приостановлено производство, это позитив для нефти.

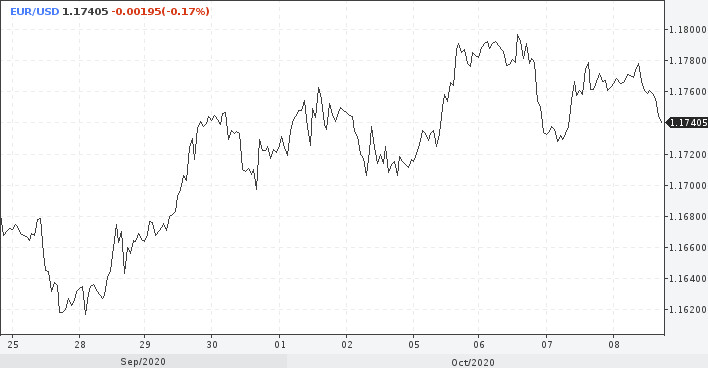

Что касается евро, то здесь тоже торговая рекомендация на покупку. Пара EUR/USD сейчас завершает нисходящую коррекцию. Целевым ориентиром для дальнейшего может выступить отметка 1,1625. Однако наиболее вероятной выглядит очередная попытка в сторону 18-й фигуры. Следовательно, можно рассчитывать на рост котировки в район отметки 1,1830, после чего может вновь начаться снижение.