Здравствуйте, уважаемые коллеги.

Нечасто мне приходится рассматривать природный газ и акции российских компаний, представленных в терминалах компании InstaForex, тем более приятно это сделать в условиях, когда цены на голубое топливо переживают активное восстановление, а акции Газпрома готовы опуститься еще ниже. Сразу скажу, что связь между ценой природного газа в США #NG и акциями Газпрома #GAZP довольно опосредованная, но она есть. Поэтому любознательный читатель может почерпнуть из данной информации много полезного и, самое главное, получить прибыль.

В начале октября Минэнерго США выпустило свой очередной краткосрочный прогноз Short Term Energy Outlook, где высказало предположение о скором повышении цены. Действительно, после достижения значений на уровне $1.92/MMBtu в сентябре 2020 года, цены на природный газ в США увеличиваются и в январе будущего года, возможно, составят в среднем $3.38/MMBtu. Причем цена газа останется на уровне $3.13/MMBtu в течение всего 2021 года. В этом же прогнозе указывалось, что, по мнению National Oceanic and Atmospheric Administration (NOAA), предстоящая зима будет холоднее зимы 2019/2020 года, а количество зимних дней, требующих отопления, увеличится на 5%, что вызовет дополнительные затраты в бюджете американских домохозяйств.

Получив данную информацию, я начал размышлять над тем, какую прибыль можно получить, не только торгуя CFD на фьючерсы натурального газа #NG, но и при торговле акциями российского газового гиганта #GAZP. Как рост голубого топлива в США может отразиться на котировках акций Газпрома. И логика моих размышлений была такая: если в США будет холодная зима, то она с большой долей вероятности будет более холодной во всем северном полушарии. Таки образом, повышенный спрос на сжиженный газ и потребности домохозяйств приведут к росту цен. Рост цены сжиженного газа, в свою очередь, приведет к росту цены на рынке в Европе и Азии, что станет положительным фактором для трубопроводного газа, поставляемого Газпромом, и сжиженного газа, поставляемого Новатеком.

рис.1: График природного газа #NG

Как следует из диаграммы 1, после образования "двойной впадины" и преодоления ценой ее основания на значении $1.88, природный газ #NG подтвердил данный пробой и поднялся выше верхней границы диапазона $2.77, которая в результате стала поддержкой. Поэтому, глядя на техническую картину, я предполагаю потенциальной целью уровень максимумов ноября 2018 года, расположенный на значениях $4.00, и возможное движение к значению $4.60. Это что касается перспектив #NG в США. Однако динамика акций Газпрома требует более детального разъяснения.

Да, я в курсе того, что газ, текущий по трубопроводам в Европу, имеет несколько другое ценообразование, чем сжиженный природный газ, поставляемый танкерами в Европу и Азию из США и других стран. Однако сути это не меняет, а мой вывод состоит в том, что плачевное положение, в котором оказалась корпорация Газпром, с появлением спроса на топливо может улучшиться. Для того чтобы понять, где сейчас находится газовый гигант России, давайте рассмотрим его фундаментальные показатели, тем более что некоторые из них заслуживают дополнительного комментария.

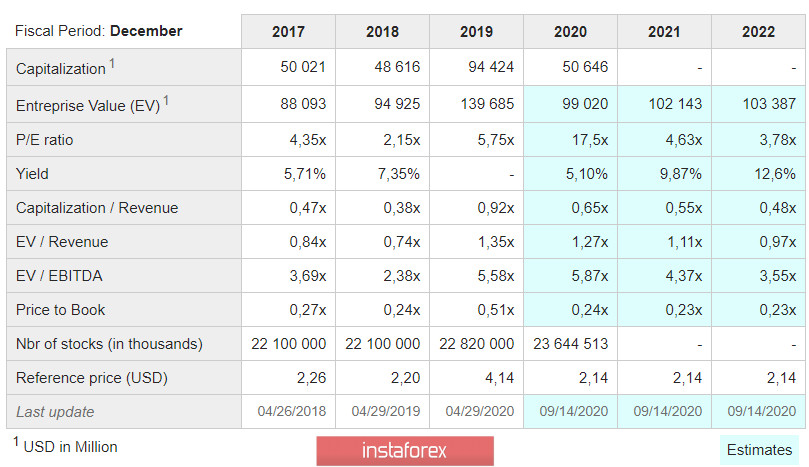

Согласно представленным данным, капитализация Газпрома в текущем году резко снизилась, причем произошло это одновременно с падением прибыли компании. В результате коэффициент P/E ratio вырос до значения 17,5x, что значительно выше средних показателей по российскому рынку. Дивидендная доходность акций в этом году упала до уровня 5.10%, что ставит ее в один ряд с доходностью по депозитным вкладам в российских банках и делает инвестиции в Газпром не очень привлекательными. Однако в будущем и последующих годах предполагается, что прибыли компании вырастут, а дивидендная доходность увеличится.

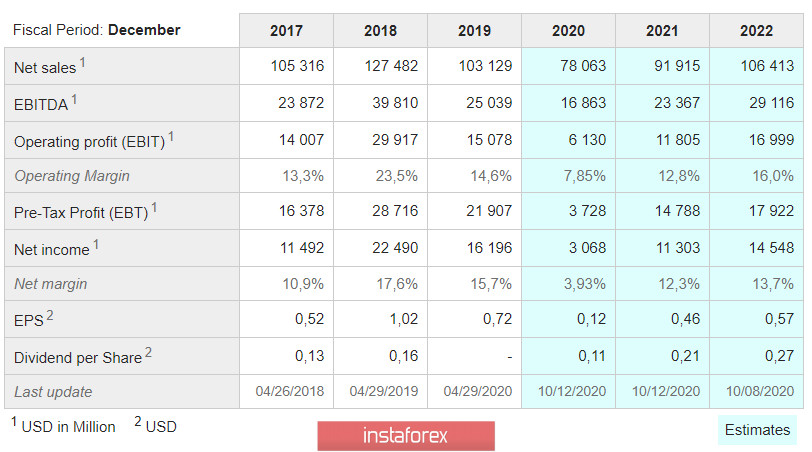

Рассматривая перспективы и текущее положение компании, мы видим, что продажи Net sales #GAZP в текущем году значительно снизились, до $78,063 млрд долларов. Прибыль до уплаты налогов EBITDA также значительно упала, до $16,863 млрд. Маржинальность рухнула до критически низких величин, Net margin составляет всего 3,93%. Коэффициент финансового плеча Leverage (Debt / EBITDA), наоборот, вырос до 2,87x. Однако согласно прогнозам аналитиков уже в следующем году дела в компании пойдут на поправку, показатели прибыли, маржинальности и уровень дивидендов значительно вырастут, на основании чего можно предположить, что в 2021 и 2022 годах акции компании могут поменять направление и добавить в стоимости.

Глядя на такие перспективы, читатели вправе спросить меня: - Так что же, надо скорее покупать акции Газпрома, пока они дешевы? Отвечу: - И да, и нет. Если вы долгосрочный инвестор, измеряющий время своего нахождения в сделке годами, то для вас нет большой разницы - купить акции по текущей цене 164 рубля или на уровне 150. Потеря около 10% стоимости не так важна. Однако для трейдера, торгующего с кредитным плечом, снижение на 10% может оказаться фатальным.

Рис.3 Котировки Газпрома, недельный тайм, перспективы до одного года

Картина, которую мы можем наблюдать на графике Газпрома, что называется, - красноречивей некуда. Образовав «двойную вершину» в мае-декабре 2019 года котировки акций пробили основание на уровне 209 и устремились вниз, подтвердив пробой возвратом к уровню 210 в мае 2020 года. Подобная картина в настоящий момент не оставляет никаких шансов для покупок не только трейдерам, но и инвесторам. Если Газпром угораздит опуститься ниже уровня 166 и закрыть там октябрь, то с большой долей вероятности мы увидим дальнейшее снижение и тест зоны 136-140 рублей за акцию. В то же время для продажи акций без покрытия ситуация очень даже подходящая. Так что на вопрос покупать или продавать Газпром можно ответить так: - В краткосрочной перспективе от одного до трех месяцев акции #GAZP предпочтительней продавать, однако в долгосрочной перспективе нескольких лет следует присматривать выгодные цены для покупок.

Впрочем, инвестору и трейдеру совсем не обязательно покупать дно и продавать вершину, достаточно просто забрать 2/3 тренда. Однако не будем забывать, что с наступлением зимы и приближением Нового Года фундаментальная составляющая будет все ощутимей поддерживать на плаву акции компании, а Генерал Мороз может сыграть злую шутку с любителями заработать, продавая Газпром. Будьте внимательны и осторожны, соблюдайте правила управления капиталом.