Европейские и американские фондовые рынки начали новую неделю под давлением на фоне растущей обеспокоенности из-за высоких темпов распространения второй волны ковида и риска новых ограничений. Число новых ежедневных случаев COVID-19 за последние дни стало рекордным во многих европейских странах и США, что повышает вероятность новой волны экономических ограничительных мер.

Между тем надежды на запуск фискальных стимулов в США еще до выборов быстро тают, поскольку и Белый дом, и демократы Палаты представителей обвиняют друг друга в неспособности к компромиссам. Фондовые индексы США теряли в течении сессии более 2%, под давлением оказались цены на нефть, поскольку отсутствие новых стимулов автоматически ставит под угрозу темпы восстановления мировой экономики, которая без новых инъекций найти позитив уже неспособна.

Рост индекса страха провоцирует спрос на защитные активы.

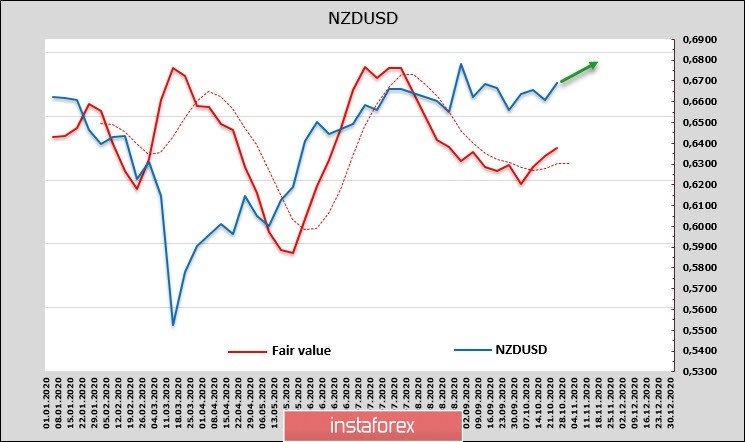

NZDUSD

Рост цен в Новой Зеландии в сентябре составил 0.7%, годовая инфляция выросла до 1.4%. Однако рост цен не носит безусловно положительный характер, как считалось ранее, текущая ситуация много сложнее.

В апреле уровень карантинных мер достигал 3 и 4 стадий, вследствие чего рестораны и кафе были закрыты. Как следствие, многие сельхозпроизводители сокращали посевы урожая в это время, поскольку не были уверены в восстановлении спроса, что привело в сентябре к дефициту предложения. Соответственно, рост инфляции – это не следствие восстановления спроса.

Еще один пример – цены на бензин. Во 2 квартале падение цен составило 12%, в 3 рост на 1.7%, что не компенсирует масштабного снижения в апреле-июне и косвенно указывает на снижение потребления, а значит и на более медленные темпы восстановления промышленности.

В то же время есть и явно позитивные сигналы. Торговый баланс Новой Зеландии уходит вверх и выглядит много лучше, чем до пандемии, как следствие, дефицит текущего счета сократился до 1.9% от ВВП, и это максимум за 10 лет.

Отсюда следует один немаловажный вывод для перспектив NZD в ближайшие недели. РБНЗ обещал снизить ключевую ставку на заседании в апреле 2021 года, опираясь, в том числе, на прогнозы по восстановлению экономики. Похоже на то, что правительство не нуждается в дополнительном финансировании, во всяком случае острой необходимости нет, что может повлечь переоценку будущих мер РБНЗ. Киви, соответственно, начинает выглядеть более выигрышно против большинства валют G10.

Чистая длинная позиция за отчетную неделю изменилась незначительно и составляет 434 млн, тенденция позитивная, на долговом рынке доминирует доллар, во всяком случае спрос на гос.облигации имеет противоположную динамику, а вот относительные изменения притока средств на фондовый рынок Новой Зеландии показывают растущую веру в скорое восстановление экономики НЗ, в то время как фондовые рынки США напрямую реагируют только на слухи о вероятном расширении QE. Как следствие, расчётная справедливая цена разворачивается вверх.

Киви имеет хорошие шансы выйти из диапазона вверх, ожидаем смещения торговли в зону 0.6750/6800 с последующей попыткой обновить максимум. Отменить этот вариант может слом сценария с победой Байдена, который пока считается инвесторами за основной.

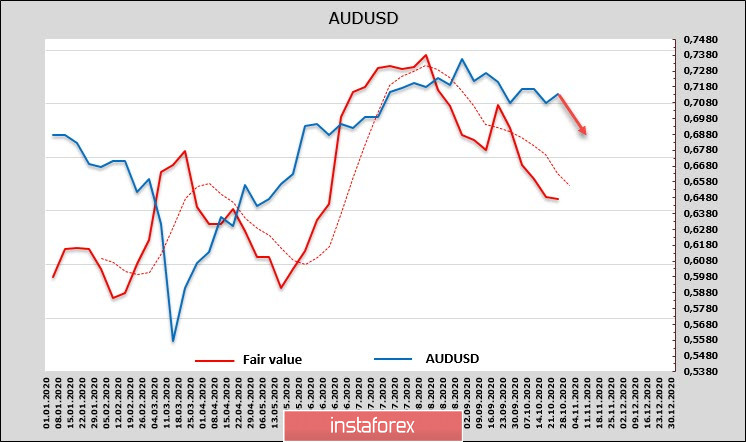

AUDUSD

Австралийский доллар торгуется вблизи верхней границы нисходящего коррекционного канала, которая проходит примерно на уровне 0.7140/50. Попытки роста не имеют внутреннего обоснования и являются ответом лишь на прогнозы по грядущей победе Байдена на выборах в США, после чего, как ожидается, доллар резко ослабнет.

Чистая длинная позиция выросла за неделю на 200 млн и достигла 476 млн, перевес есть, но он незначительный. Расчетная цена все еще направлена вниз, поэтому попытки роста носят коррекционный характер.

Наиболее вероятный сценарий для аусси – формирование локального максимума в районе 0.750, снижение к широкой зоне поддержки 0,7000/50, после чего разовьется нисходящий импульс с целью 0.6750/6800.