Основное давление на европейскую валюту, падение которой мы могли наблюдать во второй половине дня в понедельник, 30 ноября, оказали новости по инфляции Германии, которая продемонстрировала снижение второй месяц подряд, что свидетельствует о нарастании дефляционного давления, с которым приедет иметь дело Центральному банку. Отказ от рисковых активов после обновления психологической отметки 20-ой фигуры также имел место быть, и на это я неоднократно обращал внимание в своих обзорах.

На текущий момент техническая картина в паре EURUSD изменилась в пользу продавцов, однако быки могут быстро вернуть себе контроль рынка. Для этого им необходимо закрепиться на уровне 1.1965, который был вчера упущен. Это может произойти после того, как сегодняшние данные о производственном секторе еврозоны укажут на его стабильное состояние во время второй волны Covid-19. Если же данные окажутся хуже прогнозов экономистов, негативного влияния на ВВП в 4-м квартале этого года будет не избежать. Учитывая, что сейчас в ЕС действуют менее строгие ограничения и существенных обрывов в цепочках поставок нет, можно ожидать менее серьезного влияния коронавируса на активность этого сектора экономики. Важное значение будет иметь отчет по инфляции в еврозоне, замедление которой вновь ударит по позициям покупателей рисковых активов. Закрепление выше 1.1965 откроет прямую дорогу на максимум этого месяца, от пробоя которого и будет зависеть дальнейшее направление пары в район 1.2055 и 1.2090. Если давление на рисковые активы все же сохранится, то прорыв поддержки 1.1920 быстро столкнет торговый инструмент на минимумы 1.1880 и 1.1840.

Прежде чем поговорить о фундаментальных отчетах, хочется обратить внимание на то, что вчера Федеральная резервная система США заявила, что продляет срок действия четырех программ чрезвычайного кредитования. Именно эти программы помогли стабилизировать ситуацию во время первой волны коронавируса весной этого года. Многие участники рынка ожидали именно такого решения, так как эти программы не затрагивают те программы кредитования, которые ранее отказался продлять министр финансов США Стивен Мнучин. Напомню, что 31 декабря завершится ряд действующих программ по поддержке рынка корпоративных займов и муниципальных заимствований. В рамках этих программ также предлагались кредиты малому и среднему бизнесу.

Продлены были четыре программы, которые поддерживают функционирование механизма обеспечения ликвидностью. К ним относятся программы сохранения заработной платы. Продлена и программа поддержки рынка краткосрочных корпоративных долговых обязательств. Четвертая программа относится непосредственно к банкам Уолл-Стрит, которая позволят кредитовать первичных дилеров, предоставляя им более широкий спектр активов для обеспечения долговых обязательств.

В своем вчерашнем выступлении председатель Федеральной резервной системы заявил, что действия ФРС на фоне пандемии коронавируса обеспечили экономике поддержку в размере 2 трлн долларов, но в последнее время темп улучшения состояния экономики снизился. По его мнению, расходы на товары сильны и превысили уровни, наблюдавшиеся до пандемии, однако расходы на услуги низки, поскольку сектор ослаблен пандемией, в связи с чем экономические перспективы остаются чрезвычайно неопределенными. Пауэлл также считает, что рост числа случаев заражения коронавирусом вызывает беспокойство и может создать проблемы, а полное восстановление экономики маловероятно до тех пор, пока люди не почувствуют себя в безопасности.

Что касается вчерашней встречи Еврогруппы, то она закончилась достижение договоренности и внесением изменений в Европейский механизм стабильности (ESM). Согласно новому положению, это позволит ESM помогать при необходимости специальному механизму разрешения проблемных банков Single resolution fund, SRF. Напомню, что в последнем отчете финансовой стабильности, который был опубликован на прошлой неделе Европейским центральным банком, указана необходимость наращивания защитных активов ведущим банкам еврозоны. После завершения программ государственной поддержки у населения и компаний могут возникнуть большие долговые нагрузки, а это приведет к появлению убытков на балансах банков. Несмотря на тот факт, что кредитные потери по заимствованиям компаний в ЕС намного ниже, чем во время предыдущих кризисов, а также ниже, чем в США, банкам необходимо учитывать вероятность ухудшения финансового положения домохозяйств и компаний. Европейский регулятор отметил, что особое беспокойство вызывает момент завершения экстренной помощи, так как некоторые компании, которые только пережили кризис пандемии коронавируса, особенно речь касается сферы услуг, не смогут так быстро возобновить полноценную работу, чтобы полностью покрыть выплаты по кредитам. Со временем это приведет к формированию давления на банковский сектор. Рост уровня долга среди правительств, компаний и домашних хозяйств также приведет к резкому сокращению банковских прибылей.

Скорее всего, на этом фоне и были приняты необходимые изменения в новый механизм стабильности ESM, который теперь будет оказывать поддержку проблемным банкам еврозоны на фоне тех трудностей, с которыми они сейчас сталкиваются.

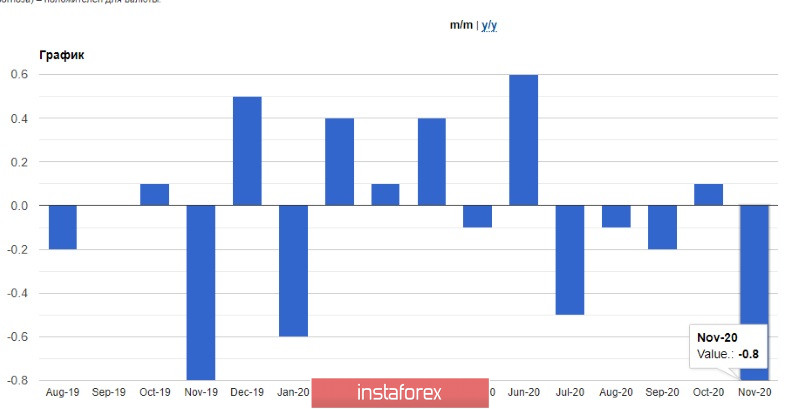

Что касается вчерашних цифр, то, как я отмечал выше, давление на евро резко возросло после того, как потребительские цены в Германии в ноябре 2020 года снизились. И хоть оценка была предварительной, ни к чему хорошему такие показатели явно не приведут. Понятно, что замедление произошло на фоне стагнации сектора услуг и второй волны коронавируса, однако делать с этим что-то нужно, а что делать, когда процентные ставки и так находятся на нулевых уровнях. Ответ очевиден – необходимо их снижать до отрицательного значения. Согласно отчету федерального статистического бюро страны, в годовом выражении инфляция снизились на 0,3% после дефляции в 0,2% в октябре. По сравнению с октябрем, в месячном выражении цены упали сразу на 0,8% после роста на 0,1% в октябре. Экономисты ожидали падения готовой инфляции на 0,1%, а снижение месячной на 0,7%. Что касается гармонизированного индекса по стандартам ЕС, то, по предварительной оценке, в ноябре цены снизились на 0,7% в годовом исчислении, а в месячном – на 1%.

Данные, вышедшие вчера по американской экономике, не сильно навредили доллару, хотя и носили негативный характер. В отчете Национальной ассоциации риелторов указано, что индекс подписанных договоров о продаже жилья в октябре 2020 года снизился сразу на 1,1% по сравнению с предыдущим месяцем, до 128,9 пункта. Из-за сильных летних темпов роста снижение показателя наблюдается второй месяц подряд. Экономисты ожидали роста индикатора в октябре на 2%.

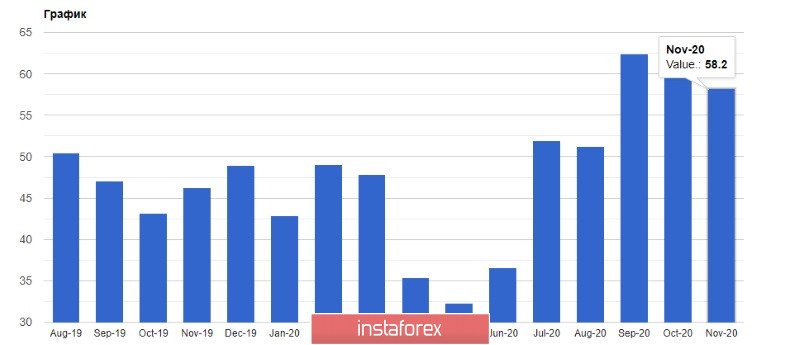

Индекс менеджеров по снабжению PMI Чикаго продолжил рост, однако из-за пандемии он оказался чуть хуже, чем в октябре. В отчете MNI Indicators указано, что индекс менеджеров по снабжению Чикаго в ноябре 2020 года составил 58,2 пункта против 61,1 пункта в октябре. Экономисты ожидали, что в ноябре индекс составит 59,1. Значения индекса выше 50 указывают на рост активности.