Итоги декабрьского заседания ФРС пролились бальзамом на раны рубля, нанесенные новым пакетом санкций США против России, в том числе против чеченского лидера Рамзана Кадырова. После незначительно отката «медведи» по USDRUB быстро вернули инициативу в свои руки благодаря намерению Федрезерва удерживать ставку по федеральным фондам на низком уровне очень долго. Лишь один член FOMC ожидает ее повышения в 2022, пятеро из семнадцати – в 2023. При этом Центробанк улучшил прогнозы по американскому ВВП с -3,7% до -2,4% на 2020 и с +4% до +4,2% на 2021, что подогрело глобальный аппетит к риску, вернуло S&P 500 к рекордным максимумам и излечило от боли рубль.

ФРС намерена покупать казначейские и ипотечные облигации США в объеме $120 млрд в месяц до тех пор, пока не увидит явного прогресса в движении безработицы и инфляции к таргетам. То есть еще долго. Те факты, что четыре ведущих Центробанка мира, включая Федрезерв, ЕЦБ, Банк Японии и Банк Англии, увеличили свои балансы за 11 месяцев текущего года на $5,7 трлн, а размер глобального рынка долга с отрицательной доходностью впервые в истории превысил $18 трлн, говорят о том, что инвесторы сидят на мешках денег, которые некуда девать. Вкладывать в американские облигации, доллар и другие активы-убежища на фоне потенциальной победы над пандемией COVID-19 и бурного восстановления мировой экономики в 2021 нецелесообразно. Нужны доходные активы. Внимание инвесторов привлекают ценные бумаги и валюты развивающихся стран. Перелив капитала в этом направлении уже начался, что подтверждает падение USDRUB.

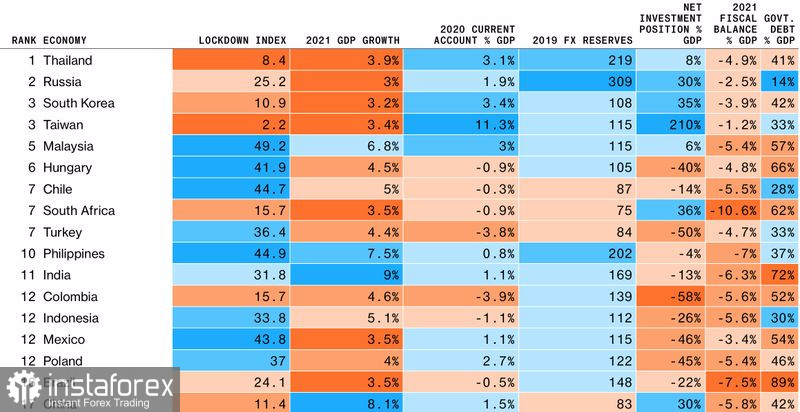

Номинированные в рублях активы выглядят привлекательно. Судя по исследованиям Bloomberg, РФ по ряду ключевых макроэкономических показателей занимает второе место после Таиланда в списке 17 развивающихся стран. Надежные внешние счета, солидные резервы, хороший бюджетный профиль и явно недооцененная валюта создают благоприятную среду для вложения денег в финансовые рынки РФ иностранными инвесторами.

Рейтинг развивающихся стран по макроэкономическим показателям

На мой взгляд, благодаря дешевым деньгам, высокому глобальному аппетиту к риску и постепенному снижению волатильности будет процветать carry trade, что станет главным козырем «медведей» по USDRUB в 2021. Впрочем, игра на разнице – не единственный драйвер укрепления рубля.

Его курс во многом зависит от состояния дел в странах-основных торговых партнерах РФ. Речь идет о Китае и ЕС. Бурное восстановление экономики Поднебесной, о чем свидетельствует самый быстрый рост промышленного производства и розничных продаж в ноябре в течение 2020, – хороший знак для российских экспортеров, ВВП и курса национальной валюты. Позитивные новости приходят и из Европы, где деловая активность в еврозоне в декабре выросла с 45,3 до 49,8.

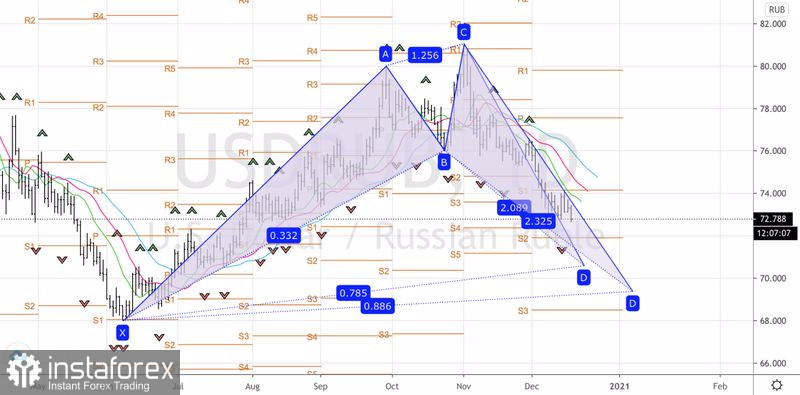

Технически в основе нисходящего тренда по USDRUB по-прежнему лежит паттерн гармоничной торговли «Акула». Его целевые ориентиры на 78,6% и 88,6% соответствуют отметкам 70,5 и 69,4 рубля за доллар. Пока они не будут достигнуты, имеет смысл придерживаться старой доброй стратегии продаж пары на росте.

USDRUB, дневной график