ЕЦБ пойдет по пути ФРС

Однако европейская валюта не останется без поддержки. И хоть представители Европейского центрального банка пытаются в последнее время всех убедить в своей приверженности сверхнизким процентным ставкам, инвесторы становятся все более скептически настроенными. Финансовые рынки упорно игнорируют недавние предупреждения политиков, включая главного экономиста Филипа Лейна, о том, что никто не собирается вносить изменения в политику банка до конца следующего года. Задача убедить людей в обратном выпадет и на долю президента ЕЦБ Кристин Лагард. В этот четверг будет опубликовано решение Управляющего совета по денежно-кредитной политике, а также состоится пресс-конференция. Если Лагард будет и дальше придерживаться голубиной риторики в отношении ставки и политики банка, скорей всего, давление на евро серьезно возрастет.

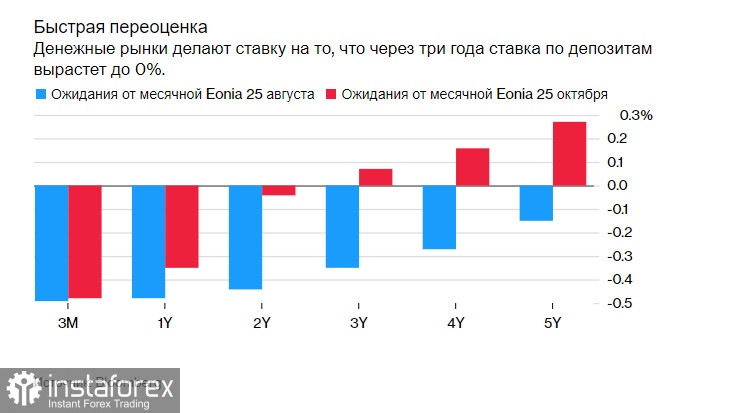

Однако уже сейчас денежные рынки делают расчет на то, что через три года ставка по депозитам вернется к нулевому значению. В условиях скачка инфляции, вызванного ограничениями предложения и ростом цен на энергоносители, инвесторы делают ставку на то, что глобальный импульс к отмене денежно-кредитных стимулов, поддерживаемых Федеральной резервной системой, довольно скоро потянет за собой и Европейский центральный банк. Вспомните, ведь еще в начале лета этого года представители американского Центрального банка все как один твердили о необходимости сохранять политику сверхмягкой, а инфляция, которая на тот момент очень сильно выросла, не вызывала у них такого опасения, как сейчас. Однако уже к осени этого года все очень резко изменилось. То инфляционное давление, которое еще несколько месяцев назад воспринималось спокойно, очевидно создает серьезные проблемы для экономики – без реакции со стороны Федеральной резервной системы тут явно не обойтись.

Аналогичная история может повториться и с Европейским центральным банкам. Пока там политики с максимальными усилиями твердят о необходимости дальнейшего стимулирования экономики, годовая инфляция уже перевалила за 3 процента, и будет расти дальше. Однако стоит понимать, что инфляционные темпы в еврозоне еще до пандемии коронавируса оставались невысокими, поэтому не исключено, что у Европейского центрального банка имеется гораздо больше времени, чем у той же Федеральной резервной системы. Тот факт, что Центральный банк не хочет торопиться с сокращением стимулирующих мер, указывает на риски, связанные с замедлением темпов восстановления экономики из-за очередной волны коронавируса и проблем с перебоями в цепочках поставок.

Вчерашний отчет Бундесбанка это подтвердил. Проблемы с доставкой сырья ослабили промышленное производство и помешали более сильному экономическому росту Германии. Центральный банк заявил, что крупнейшая экономика еврозоны продолжила восстанавливаться летом, при этом активность повысилась даже больше, чем весной. В банке отметили, что ослабление ограничений, связанных с коронавирусом, помогло сектору услуг значительно расшириться. Однако из-за проблем с поставками промышленное производство продемонстрировало сдержанный рост, что сказалось на более сильном восстановлении валового внутреннего продукта. Как отмечают экономисты банка, особенно сильно пострадала автомобильная промышленность, которая, прежде всего, испытывает проблемы от нехватки полупроводников. В текущем квартале ожидается, что макроэкономическая активность значительно ослабнет, поскольку сильная динамика в секторе услуг, вероятно, пойдет на убыль из-за новой волны коронавируса.

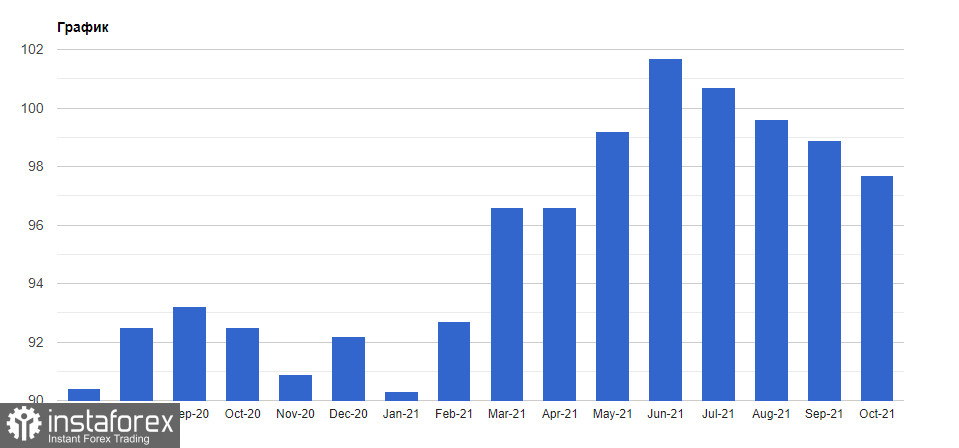

Вчерашний отчет по индексу делового доверия Германии за октябрь подтвердил все опасения Центрального банка. Проблемы с поставками сильно повлияли на ожидания. Как показали результаты опроса института ifo, индекс делового доверия упал до 97,7 в октябре с пересмотренных 98,9 в сентябре. Ожидаемый уровень в 97,9 – самый низкий показатель с апреля прошлого года. Индикатор текущей ситуации составил 100,1, а вот индекс ожиданий упал до 95,4 с 97,4 в предыдущем месяце. Экономисты ожидали его на уровне 96,4. По словам президента ifo Клеменса Фуэста, проблемы с поставками доставляют предприятиям головную боль. Четвертое подряд месячное падение индекса делового климата Ifo является доказательством замедления темпов экономического роста. Ожидается, что в последние три месяца этого года экономика покажет не самые лучшие результаты.

Но давайте вернемся к Европейскому центрально банку. Скорей всего, Кристи Лагард вновь в четверг нам напомнит о том, что регулятор планирует после завершения экстренной покупки облигаций воспользоваться новыми программами поддержки экономики. Однако на фоне появления серьезных свидетельств инфляции инвесторы начали пересматривать свои ожидания относительно повышения процентных ставок. Ожидается, что ставка по депозитам, которая в настоящее время составляет -0,5%, достигнет нуля к концу 2024 года. Скорей всего, к этому моменту будет свернуто большинство программ поддержки европейской экономики с целью недопущения ее перегрева.

По последним прогноза ЕЦБ, ожидается замедление инфляции до 1,5% в 2023 году, тогда как в этом году она может и вовсе перевалить выше отметки в 4,0%. Однако, как я отмечал выше, президент ЕЦБ Кристин Лагард не проявляет особых опасений на этот счет. На прошлом заседании Лагард заявила: «Наш прогноз на будущее уже привел к лучшему согласованию ожиданий по ставкам с нашим новым целевым показателем инфляции. Мы ожидаем увидеть дальнейший прогресс в этом направлении».

Что касается технической картины пары EURUSD, то провал следующего уровня поддержки —1.1590 —наверняка усилит давление на рисковые активы и откроет прямую дорогу уже в район минимумов 1.1570 и 1.1540. Ухудшение ситуации с коронавирусом в еврозоне и ожидания более активного сокращения программы покупки облигаций в США будут способствовать укреплению доллара. Если мы говорим о покупках торгового инструмента, то только после выхода за пределы промежуточного сопротивления 1.1615, что откроет прямую дорогу на максимумы 1.1640 и 1.1670.