Американский доллар укрепил свои позиции против евро и британского фунта после публикации отчета Федеральной резервной системы, в котором было опубликовано предупреждение, связанное с рисковыми активами, цены на которые продолжают в последнее время расти достаточно угрожающими темпами. Рост цен производителей в США также напомнил трейдерам о рисках, которые они представляют для экономики, что лишь подстегнуло спрос на американский доллар во второй половине дня.

Отчет ФРС

«Цены на рисковые активы сейчас достаточно уязвимы, так как любое ухудшение настроений инвесторов, либо ухудшение прогресса сдерживания вируса может серьезно отразиться на текущих темпах восстановления экономики, что потянет за собой вниз и рынок», - говорится в отчете ФРС о финансовой стабильности. Центральный банк также заявил, что угроза со стороны китайского сектора коммерческой недвижимости может распространиться и на США, как это было в 2008 году во время ипотечного кризиса.

Несмотря на то, что Федеральная резервная система пытается переложить ответственность за перегрев рынка на всех, кроме самой себя, не удивительно, что эксперты обвиняют в сложившейся ситуации сам центральный банк. Некоторые экономисты заявляют, что большая часть резкого роста фондового рынка и рисковых активов, собственно, и вызвана политикой центрального банка. Когда началась пандемия Covid-19 в марте 2020 года, ФРС снизила процентные ставки почти до нуля и начала покупать огромное количество казначейских облигаций и ипотечных ценных бумаг, что способствовало росту акций. После того, как фондовый рынок вернул свои позиции, предшествующие пандемии, ФРС сохранила политику на прежнем сверхмягком уровне чтобы помочь гораздо более медленному восстановлению занятости – это и привело к надуванию очередного финансового пузыря.

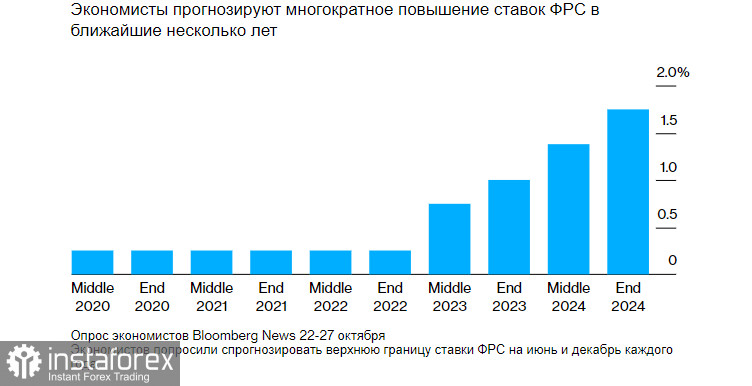

Напомню, что еще на прошлой неделе ФРС решила начать сокращение ежемесячных покупок облигаций, заявив о намерениях завершить всю программу к июню следующего года. Многие эксперты ожидают, что при соблюдении плана рассчитывать на повышение процентных ставок можно будет уже в конце 2022 года. Однако все это будет работать при условии, что инфляция замедлится в следующем году. Согласно прогнозам, может пройти еще как минимум несколько лет, пока базовая процентная ставка центрального банка не приблизится к уровню 2,5%.

В отчете ФРС о стабильности также отмечены и друге проблемы, которые упоминались в предыдущих документах. Как я отмечал выше, одной из областей вызывающих беспокойство ФРС - беспорядки в сфере недвижимости в Китае и внимание его регулирующих органов к фирмам с высокой долей заемных средств, включая China Evergrande Group. «Финансовые стрессы в Китае могут создать нагрузку на мировые финансовые рынки и вызвать более глобальные экономические потрясения, что обязательно повлияет на экономику Соединенных Штатов Америки», - заявили в ФРС. Не остался без внимания со стороны регулятора и американский рынок жилья. В центральном банке отметили, что цены довольно «быстро росли» с момента публикации его предыдущего отчета в мае этого года. Тем не менее, ФРС заявила, что не видит серьезных опасений в этом секторе. «Даже на фоне такого быстрого роста цен, в настоящее время мало признаков инвестиционной деятельности в сфере недвижимости с высокой долей заемных средств или ухудшения стандартов андеррайтинга», - отмечено в отчете.

Битва Брейнард и Пауэлла

Учитывая, что вчерашний фундаментальный фон был довольно скуден, внимание привлекли новости касаемые кандидата на пост председателя Федеральной резервной системы Лаэль Брейнард. Совсем недавно она проходила собеседование в Белом доме на высшую должность в центральном банке США. Это свидетельствует о том, что президент Джо Байден еще до конца не решил, кто же возглавит Федеральную резервную систему на ближайшие четыре года.

Пауэлл и Брейнард - единственные люди, которые публично объявили о борьбе за это кресло. Текущий срок полномочий Пауэлла на посту истекает в феврале. В начале этого месяца Байден заявил, что примет решение о новом председателе ФРС довольно быстро. Напомню, что Брейнард также рассматривается на должность заместителя председателя ФРС по надзору. Белый дом и ФРС отказались от комментариев.

И хоть рынкам было бы намного проще, если Пауэлл останется на очередной срок, существует вероятность смены управляющего центральным банком – это приведет к некоторым потрясениям и может сказаться на котировках фондового рынка США. И хоть потрясения не будут такими серьезными, однако перекупленность рисковых активов, о которых велась речь выше, может стать катализатором очередной распродажи рынка. Сейчас S&P500 показывает роста более чем на 24% за год – это очень много в рамках среднесрочного временного интервала.

Фундаментальные данные

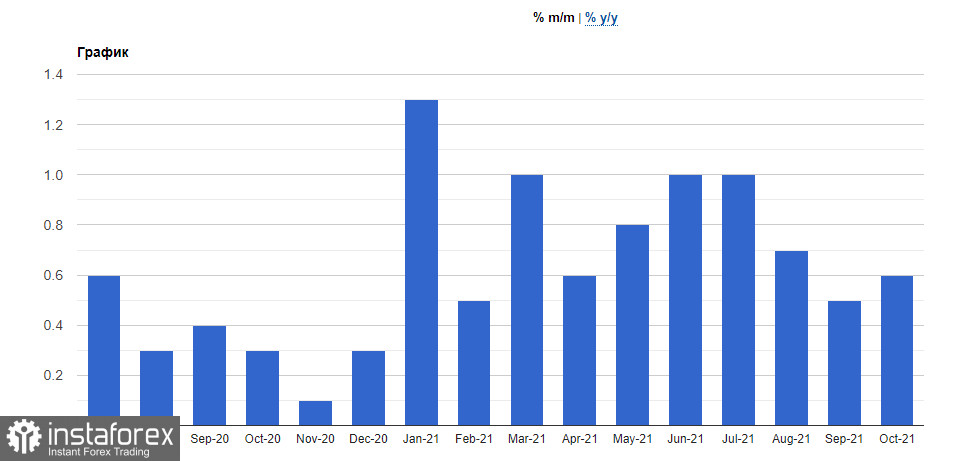

Американский доллар еще больше укрепил свои позиции после того, как цены производителей в США в октябре выросли из-за резкого скачка цен на бензин и автомобили. Это наводит на мысли о том, что высокая инфляция может сохраниться в течение некоторого времени в условиях проблем в цепочках поставок, связанных с пандемией. Согласно данным Министерства труда США, индекс цен производителей в октябре 2021 года вырос на 0,6% после роста на 0,5% в сентябре. За 12 месяцев индекс цен производителей подскочил на 8,6% после аналогичного роста в сентябре. Данные практически совпали с прогнозами экономистов, которые ожидали, что индекс вырастет на 0,6% в месячном исчислении и на 8,7% в годовом. Риск того, что резкий инфляционный скачек продержится намного дольше чем ожидалось ранее, создает определенные проблемы для Федеральной резервной системы и ее чиновников. Многие инвесторы уже не верят во «временную инфляцию», что отражается в доходности американских облигаций.

Однако есть и те, кто уверен, что до момента, пока рынок труда в США полностью не стабилизируется, ожидать от центрального банка более агрессивных действий будет абсолютно бессмысленно. Скорей всего регулятор допустит вариант более долгого нахождения ценового давления за пределами целевого значения в 2,0%, чем навредит восстановлению рынка труда, который сейчас демонстрирует феноменальные показатели роста.

Если более детально разобраться с индексом, то более 60% увеличения PPI в прошлом месяце было связано с ростом цен на товары. Рост цен на бензин составил 6,7%. Подорожало не только дизельное топливо, газ и авиакеросин, а также пластмассовые смолы. Оптовые цены на продукты питания упали на 0,1%, а стоимость говядины и телятины просела сразу на 10,3%. Цены на услуги выросли достаточно сдержанно - на 0,2% в прошлом месяце после аналогичного роста в сентябре. Как я отмечал выше, самый крупный скачек на 8,9% наблюдался в розничной торговле автомобилями и запчастями.

Базовый индекс цен производителей, не учитывающий волатильные категории товаров вырос на 0,4%. За 12 месяцев базовый индекс цен производителей вырос на 6,8%.

Что касается технической картины пары EURUSD

Суматоха, наблюдаемая вчера со многими рисковыми активами, оказала давление и на европейскую валюту. Неудачное закрепление выше уровня 1.3600 привело к моментальному снижению торгового инструмента в район дневной поддержки 1.1570, за которую сегодня и развернется основная борьба. Прорыв этого диапазона быстро столкнет евро вниз к минимумам 1.1550 и 1.1510. Говорить о продолжении восходящей коррекции можно будет только после выхода за пределы основания 36-й фигуры, что откроет прямую дорогу к максимумам 1.1640 и 1.1680.

Рекомендую для ознакомления:

Генеральный директор Apple Inc. Тим Кук инвестирует в криптовалюты

Уоррен Баффет заработал 6,47 млрд долларов и выходит в кэш

Причина роста биткоина заключается в риске высокой инфляции и низкой доходности облигаций

Инфляция – не повод расстраиваться. Покупатели евро и фунта возвращаются в рынок