Американская инфляция вернула долларовых быков к жизни. Опубликованный сегодня релиз имеет важное значение не только «в моменте», но и в контексте долгосрочных перспектив гринбека.

На протяжении нескольких последних дней рынок колебался, находясь между «молотом и наковальней»: с одной стороны – сдержанная риторика главы ФРС Джерома Пауэлла, с другой стороны – рост ключевых макроэкономических показателей в США. Председатель Федрезерва призывает игнорировать инфляцию, которая, на его взгляд, начнёт затухать уже в начале следующего года. Но последние релизы говорят о том, что инфляционная спираль в Штатах продолжает раскручиваться, вопреки более ранним прогнозам ФРС. Отсюда и определённое недоверие к Пауэллу, который продолжает настаивать на временном характере инфляционных тенденций. Сегодняшний релиз, на мой взгляд, лишь усилит данное недоверие.

Скачкообразный рост индекса потребительских цен позволяет предположить, что регулятор вынужден будет предпринимать соответствующие меры, купируя ценовое давление. В пользу этого сценария говорят и последние Нонфармы, которые оказались гораздо лучше ожиданий большинства экспертов. «Ястребиный пазл» потихоньку складывается, тогда как риторика главы ФРС выглядит все менее и менее убедительной. Иными словами – рынок делает самостоятельные выводы, которые де-факто идут вразрез с официальной позицией главы Федрезерва. Масла в огонь подливают и некоторые представители американского регулятора, которые, вопреки мнению своего «шефа», соглашаются с тем, что время первого раунда повышения ставки настанет уже в следующем году, так как целевой инфляционный уровень по инфляции уже значительно превышен. Иными словами, сегодня маятник качнулся в сторону реализации «ястребиного сценария».

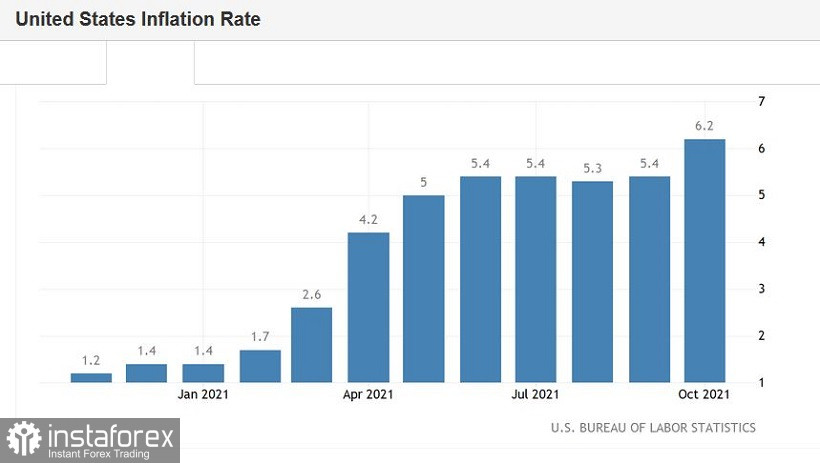

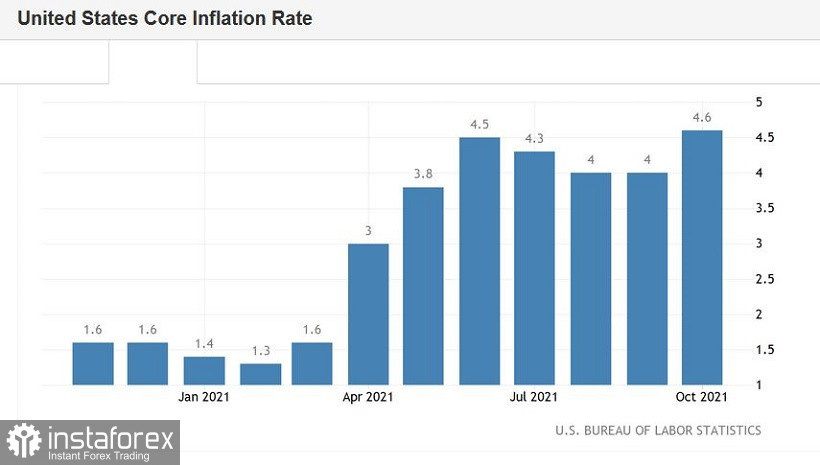

Так, согласно опубликованным данным, общий индекс потребительских цен в октябре разогнался до отметки 6,2% г/г (при прогнозе роста до 5,8%). Это многолетний рекорд. На данных высотах ИПЦ в последний раз находился более 30 лет назад – в далёком 1990 году. В месячном исчислении индекс также продемонстрировал положительную динамику, поднявшись до отметки 0,9% (рост фиксируется уже второй месяц подряд). Стержневой ИПЦ без учета волатильных цен на продукты питания и энергоносители аналогичным образом удивил участников рынка сильными цифрами. В месячном выражении был зафиксирован прирост до 0,6%, в годовом – до 4,6%. И тут снова многолетний рекорд: такие результаты индекс в последний раз «выдавал» в августе 1991 года.

Здесь необходимо напомнить, что наиболее предпочитаемый Федрезервом показатель инфляции – индекс расходов на личное потребление (PCE) – также существенно превышает целевой уровень регулятора. Считается, что данный индикатор отслеживается членами американского регулятора «особенно внимательно». Базовый индекс PCE, не учитывающий волатильные цены на продукты питания и энергоносители, вырос в сентябре на 3,7% (в годовом выражении). Он остался на том же высоком уровне, на котором выходил и в августе, и в июле, и в июне.

Такие макро-рекорды наводят на определённые мысли. Прежде всего о том, что Федрезерв будет вынужден «наступить на горло собственной песне», приступив к реализации «плана Б». По мнению подавляющего большинства экспертов, высокая инфляция в Штатах может сохраниться дольше, чем полагает Федрезерв. Сохраняющиеся сбои в поставках, повышенный потребительский спрос, рост зарплат, восстановление рынка труда – все эти факторы способствуют к дальнейшему раскручиванию инфляционной спирали.

Именно поэтому на рынке постепенно укореняется мнение о том, что ФРС в следующем году будет купировать рост инфляционных показателей повышением ставок. Да и сам Джером Пауэлл теоретически допускает вероятность реализации такого сценария. Ещё в конце сентября, выступая с докладом в Конгрессе, он заявил, что американскому регулятору «следует рассмотреть вопрос о повышении ставок, если он увидит доказательство того, что рост цен вынуждает домохозяйства и компании ожидать укоренения более высоких цен, создавая более устойчивую инфляцию». По итогам последнего заседания ФРС он перефразировал данную позицию, не изменив при этом её сути.

Таким образом, последние макроэкономические отчёты позволяют предположить, что последующие события будут разворачиваться не по сценарию Федрезерва. Тем более учитывая тот факт, что представители «ястребиного крыла» ФРС в последнее время всё чаще говорят о том, что ставка может быть повышена уже в следующем году (Джеймс Буллард призвал даже к двойному повышению в 2022 году).

Европейский Центробанк, в свою очередь, продолжает держать оборону, озвучивая «голубиную» риторику. Ключевые фигуры ЕЦБ занимают мягкую позицию, исключая вариант досрочного сворачивания QE и более раннего повышения процентной ставки (на сегодняшний день ориентир – 2024 год). Раскорреляция курсов ЕЦБ и ФРС будет и дальше оказывать давление на пару eur/usd.

На волне очередного усиления гринбека медведи пары сегодня пытаются закрепиться ниже уровня поддержки 1,1530 (нижняя линия индикатора Bollinger Bands на таймфрейме D1). Это ключевой таргет для продавцов eur/usd, так как его преодоление фактически откроет путь в область 14-й фигуры. Любые коррекционные всплески по-прежнему целесообразно использовать для открытия коротких позиций. Если пара закроет текущий торговый день над вышеуказанным уровнем поддержки, то первой целью останется отметка 1,1530. Если же медведи всё-таки смогут закрепиться под данным таргетом, то первой целью нисходящего движения в среднесрочной перспективе будет выступать отметка 1,1480 (нижняя линия Bollinger Bands на недельном графике). Основная цель – 1,1440: в этой ценовой точке соединяются верхняя и нижняя границы облака Kumo на месячном графике.