На мировых рынках наблюдается бурный рост спроса на риск, фондовые индексы США и стран АТР добавляют по 2-3%, нефть отыграла значительную часть потерь, железная руда прибавляет более 3%, а все из-за того, что штамм омикрон, несмотря на свою высокую резистентность, представляет гораздо меньшую угрозу для здоровья, чем предыдущие варианты. Это, в свою очередь, означает резкое снижение вероятности возврата мировой экономики в режим ограничений.

Такой резкий разворот к спросу на риск в целом для рынков неожиданный, поскольку крупные спекулянты готовились к иному сценарию. Анализ отчетов CFTC последних нескольких недель показывает, что фьючерсы на нефть, к примеру, достигли пика в начале ноября, а количество коротких контрактов растет 5 недель подряд, то же самое касается и всех без исключения сырьевых валют. Рынкам потребуется еще некоторое время, чтобы произвести перепозиционирование, что касается перспективы ближайших дней, то доминирующей тенденцией останется спрос на риск, что приведет, вероятнее всего, к росту сырьевых валют и приостановке роста доллара.

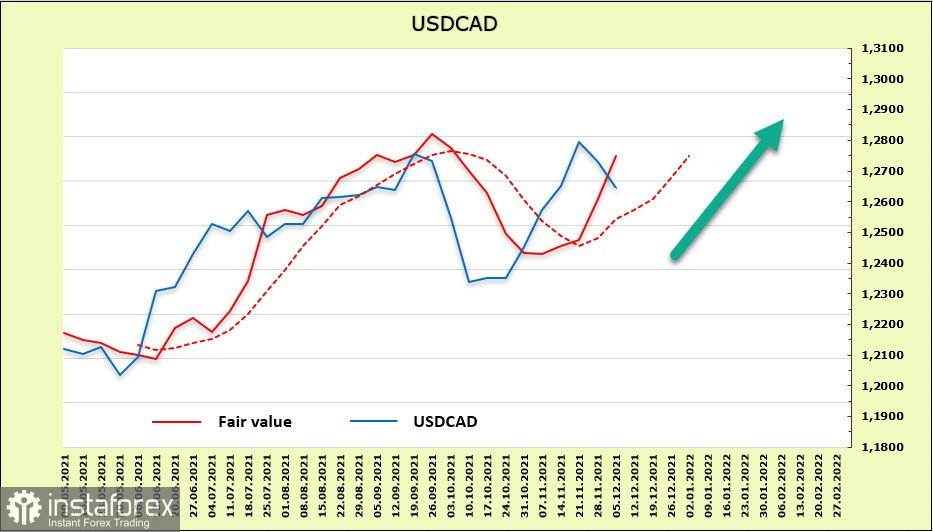

USDCAD

Сегодня Банк Канады проведет очередное заседание по монетарной политике. Риск того, что ставка будет поднята с текущих 0.25%, невелик, хотя нужно отметить, что небольшая вероятность все же есть, ряд ключевых макроэкономических параметров Канады выглядит убедительно.

После спада во втором квартале, ВВП в третьем квартале быстро восстановился, увеличившись на 5,4% в годовом исчислении, подъему способствовал рост потребительских расходов (+18% г/г), и, если бы не сбои в цепочках поставок, тормозившие производственный сектор, можно было бы ожидать еще более сильных результатов.

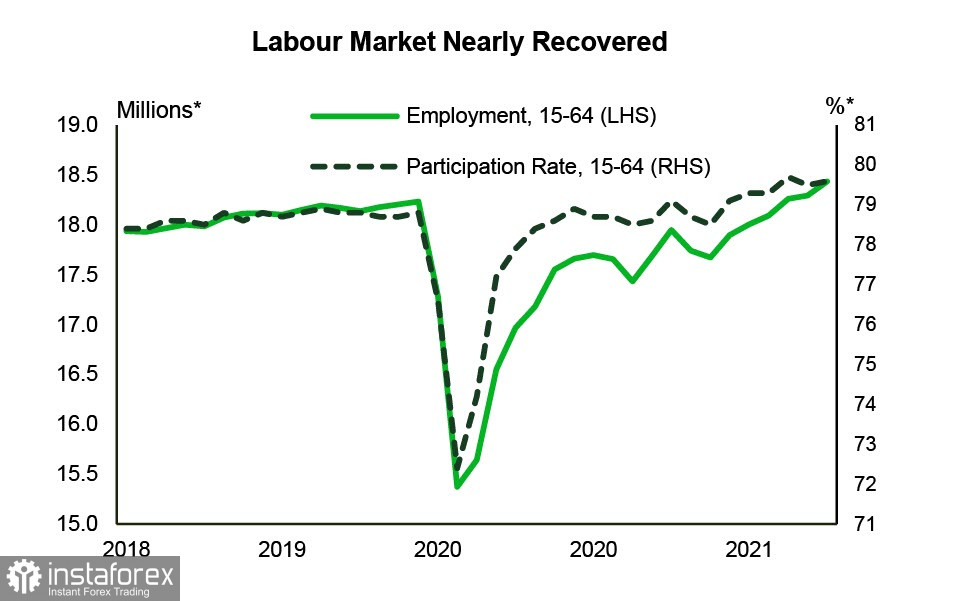

Рынок труда также бурно восстанавливается, занятость в ноябре выросла на 154 тыс., и уже на 1% выше допандемийного уровня.

Уровень безработицы снизился до 6%, количество отработанных часов также вернулось к допандемийным уроням. BoC не сможет проигнорировать такой сильный отчет, ранее Банк неоднократно подчеркивал, что будет сохранять ставку овернайт на низком уровне до тех пор, пока не завершится восстановление рынка труда. Ну вот, цель достигнута, что дальше?

Вероятнее всего, Банк Канады сошлется на неопределенность с омикроном, но вероятность того, что ставка будет поднята уже в январе, становится выше. Если рынки именно так расценят перспективы канадца, то следует ожидать в ближайших отчетах CFTC рост длинной позиции по CAD. Пока же цифры против него – как следует из последнего отчета, чистая короткая позиция выросла на 854 млн, до -1,101 млрд, расчетная цена уверенно направлена вверх, поэтому любое движение на юг следует считать коррекционным.

Спрос на риск в последние 2 дня позволил USDCAD откатиться к зоне поддержки 1.2630/40, следующая поддержка 1.2560. Предполагаем, что с текущих уровней рост может возобновиться, цель 1.30 по-прежнему актуальна.

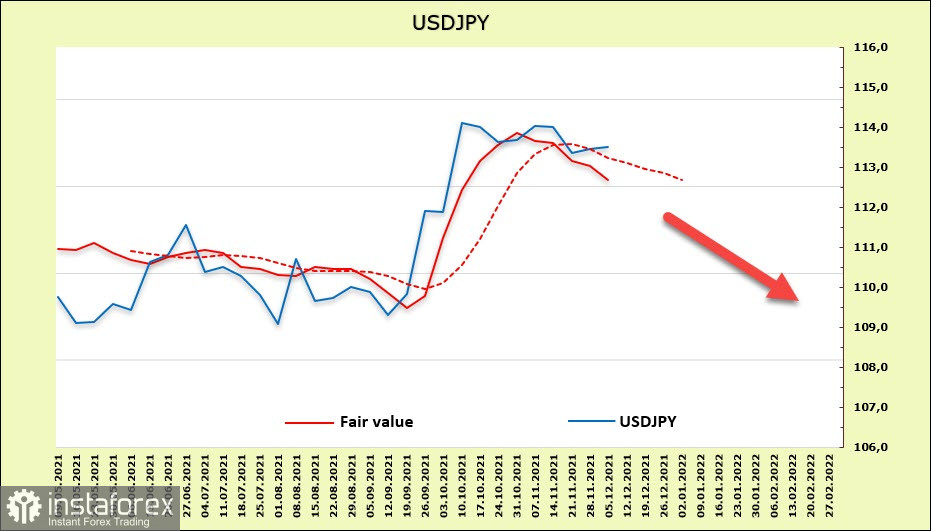

USDJPY

Японская экономика еще довольно далека от состояния, при котором можно предполагать какое-то сокращение стимулов, и неизвестно, наступит ли вообще такое состояние, поскольку финансовые власти рассматривают на текущем этапе исключительно вопросы о дополнительных расходах, а не о сокращениях.

Кабинет министров сегодня утром опубликовал вторую предварительную оценку ВВП за 3 квартал, рот реального ВВП пересмотрен в сторону понижения с -0,8 до -0,9% к/к, реальный ВВП примерно на 1.9% ниже, чем в 4 кв. 2019 г., экономика остается уязвимой. Динамика такова, что вероятность сокращения предложения иены отсутствует, с этой стороны причин для укрепления иены нет.

А вот что касается позиций иены на фьючерсном рынке, то, возможно, мы наблюдаем изменение направления. Чистая короткая позиция сократилась за отчетную неделю на 1.847 млрд, это довольно много, и достигла -8,711 млрд. Медвежий перевес все еще значительный, но он сокращается быстрыми темпами. Расчетная цена всё еще направлена вниз.

Ожидаем, что разнонаправленное давление на иену не позволит ей выйти за пределы диапазона в ближайшие дни. Вероятна торговля в горизонтальном канале с поддержкой 113.02 и сопротивлением 114.04, выход за пределы канала вверх возможен в случае продолжения роста спроса на риск.