По мере того как в Европе продолжается истерика в отношении штамма COVID-19 «Омикрона», что проявляется, например, в жестких изоляционных мерах в Великобритании, в США, наоборот, отмечается откат опасений на волне заявлений специалистов эпидемиологов о том, что ныне существующие вакцины от этой заразы блокируют вирусную инфекцию.

Эти положительные настроения проявляются в трехдневном росте на рынке акций в Америке, что может в полной мере перерасти и в более продолжительное рождественское ралли. Если тема злосчастного «Омикрона» практически ушла с заголовков деловых СМИ, то все чаще начинают появляться обсуждения грядущих мер ФРС по денежной политике по итогам заседания, которое начнется 14 и закончится 15 декабря.

На рынке царит беспокойство в отношении того, что будет предпринимать американский регулятор с курсом монетарной политики. Если ранее консенсус-прогноз базировался на ожиданиях старта процесса повышения процентных ставок в середине следующего года, то последние заявления Дж. Пауэлла, главы ЦБ, на банковском комитете в Сенате о том, что банк может ускорить процесс сокращения выкупа активов, снижая объемы не на 15 млрд долларов, как заявлялось, а, например, на 30 млрд, то это только усилит распродажу государственных облигаций Казначейства США, что подтолкнут к росту курс доллара. Инвесторы этого опасаются, а точнее - неизвестности.

В последние годы на рынках доверие к Федрезерву пошатнулось. Регулятор в лице своего лидера, а также глав федеральных резервных банков неоднократно делал прогнозы и строил планы на будущее развитие национальной экономики и курс монетарной политики, которые либо не оправдывались, либо не реализовывались, ввергая рынки в состояние неопределенности, и это приводило к росту волатильности. И вот сейчас от ЦБ инвесторы ожидают по итогам заседания ясности в сроках и темпах вероятного роста ставок. И здесь важную роль будет играть публикация завтра в пятницу ноябрьских данных по потребительской инфляции.

Напомним, что предполагается рост как общей инфляции, так и базовой в годовых выражениях, а вот их месячные значения, наоборот, должны продемонстрировать некоторое замедление в росте.

Чем важны для ФРС и в конечном итоге для рынка эти данные?

Они помогут ЦБ понять динамику инфляции и, возможно, хоть как-то представить себя, что нужно предпринимать для ее обуздания. Но опять же, обратим внимание на то, что этих цифр для принятия окончательного решения будет недостаточно. Ранее мы указывали на то, чтобы окончательно для себя решить, когда и с каким темпом поднимать ставки, ему необходимы данные как минимум за три месяца. Вот почему в предыдущих обзорах упоминалось январское заседание регулятора, на котором буду учитываться значения инфляции за два последних месяца осени и декабрьские. Если действительно инфляционное давление начнет плавно спадать, то в этом случае следует ожидать более позднего начала повышения ставок в следующем году, например, в конце лета или даже осенью. Но если после вероятной паузы в росте в ноябре она усилится в декабре, то мы ожидаем, что ставки будут все-таки подняты уже в первом квартале 2022 года.

Для рынка торможение роста инфляции и отодвигание повышения ставок в сроках приведет к новой волне спроса на рисковые активы и ослаблению курса доллара. В то же время усиление инфляционного давления будет придавливать фондовые индексы и стимулировать повышение курса доллара.

Прогноз дня:

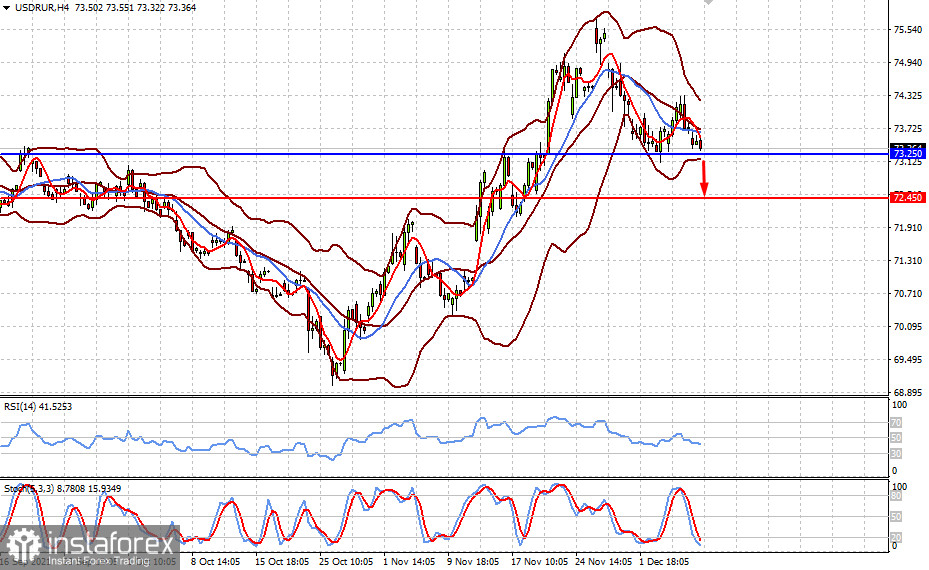

Пара USDRUB имеет все шансы снизиться к 72.45 после падения ниже отметки 73.25 на волне некоторого уменьшения напряженности между США и Россией после встречи президентов Байдена и Путина. Также рубль поддерживается спросом на сырую нефть.

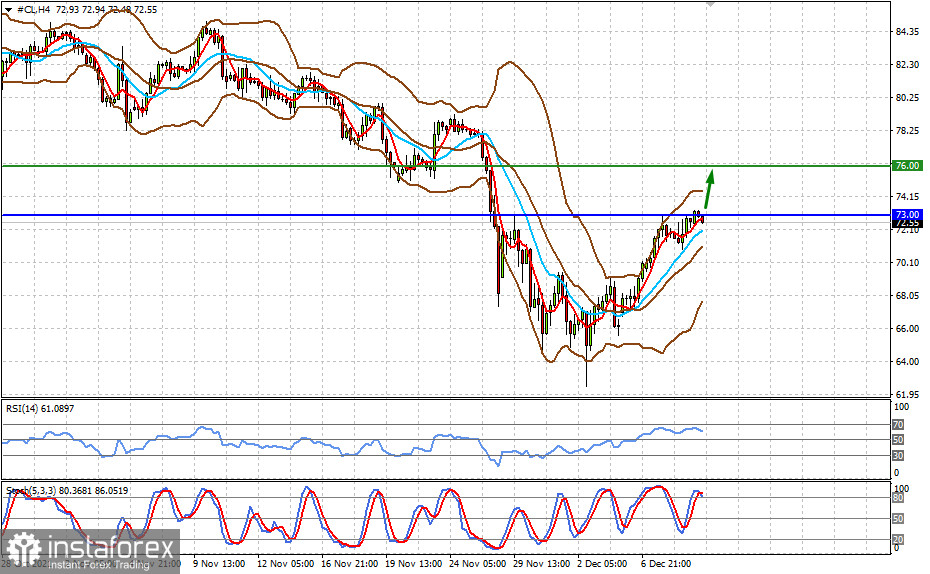

Цены на сырую нефть марки WTI торгуются ниже отметки в 73.00 доллара за баррель. Высокий спрос на этот продукт на фоне зимы, а также ожидание того, что ОПЕК+ не будут менять в будущем свой подход в политике, будет стимулировать рост цен. В этой связи рост выше уровня в 73.00 приведет к повышению цены к 76.00.