По итогам заседания Федерального комитета по операциям на открытом рынке практически все параметры проводимой монетарной политики остались неизменными. Исключением стала лишь программа количественного смягчения, объем которой сократился еще на 30 млрд долларов. Но и этим рынок не удивить, так как именно к подобному итогу он и готовился. Инвесторов интересовало не это, а сроки и количество повышений ставки рефинансирования в будущем году. А вот с этим вопросом все несколько сложнее. Дело в том, что Федеральная Резервная Система ограничилась лишь озвучиванием неких ожиданий. То есть речь идет не о конкретных планах мероприятий, а о том, как может выглядеть монетарная политика, если макроэкономическая динамика будет соответствовать ожиданиям регулятора. Так вот, Федеральная Резервная Система ожидает, что в течение следующего года ставка рефинансирования будет повышена три раза. Действие же программы количественного смягчения может быть прекращено в марте или апреле. И вроде как это довольно жесткая риторика, но она лишена какой-либо конкретики. Более того, Федеральная Резервная Система обычно расписывает план мероприятий на два года, а на этот раз говорилось лишь о 2022 годе. И ни слова про 2023 год. Тем не менее нет никаких сомнений, что ужесточение монетарной политики окажется несколько более масштабным, нежели предполагалось еще совсем недавно.

И на этом фоне кажется совершенно непонятным, почему же фунт рос, а не снижался. Во-первых, это полное отсутствие конкретики и лишь слова о каких-то там ожиданиях. Словно это не Федеральная Резервная Система устанавливает параметры монетарной политики, а кто-то другой. А регулятор выступает лишь в роли этакого стороннего наблюдателя, пытающегося предугадать дальнейшие действия объекта слежения. Во-вторых, теперь очередь за Европейским Центральным Банком и Банком Англии, заседания правлений которых как раз сегодня и состоятся. И как ни странно, но буквально перед оглашением итогов заседания Федерального комитета по операциям на открытом рынке в средствах массовой информации появилось множество сообщений о том, что европейский регулятор может анонсировать меры по ужесточению монетарной политики. Хотя ранее представители Европейского Центрального Банка всячески обходили этот вопрос стороной и старательно избегали любых намеков на подобную возможность.

Все это похоже на целенаправленный вброс с целью манипулирования рынками. Да и в любом случае, учитывая озвученные планы Федеральной Резервной Системы, чтобы только сравнять параметры монетарных политик, Европейскому Центральному Банку придется повысить ставку рефинансирования как минимум четыре раза. В подобное верится с трудом. Проще поверить в контакт с внеземным разумом, нежели в то, что европейский регулятор будет так стремительно повышать процентные ставки. Тем более если учесть резко возросшую долговую нагрузку на все без исключения страны Европейского Союза. Столь резкое ужесточение монетарной политики может их попросту уничтожить. Таким образом, рост доллара, которого все так ждали, все же случится. Пусть и с небольшим опозданием.

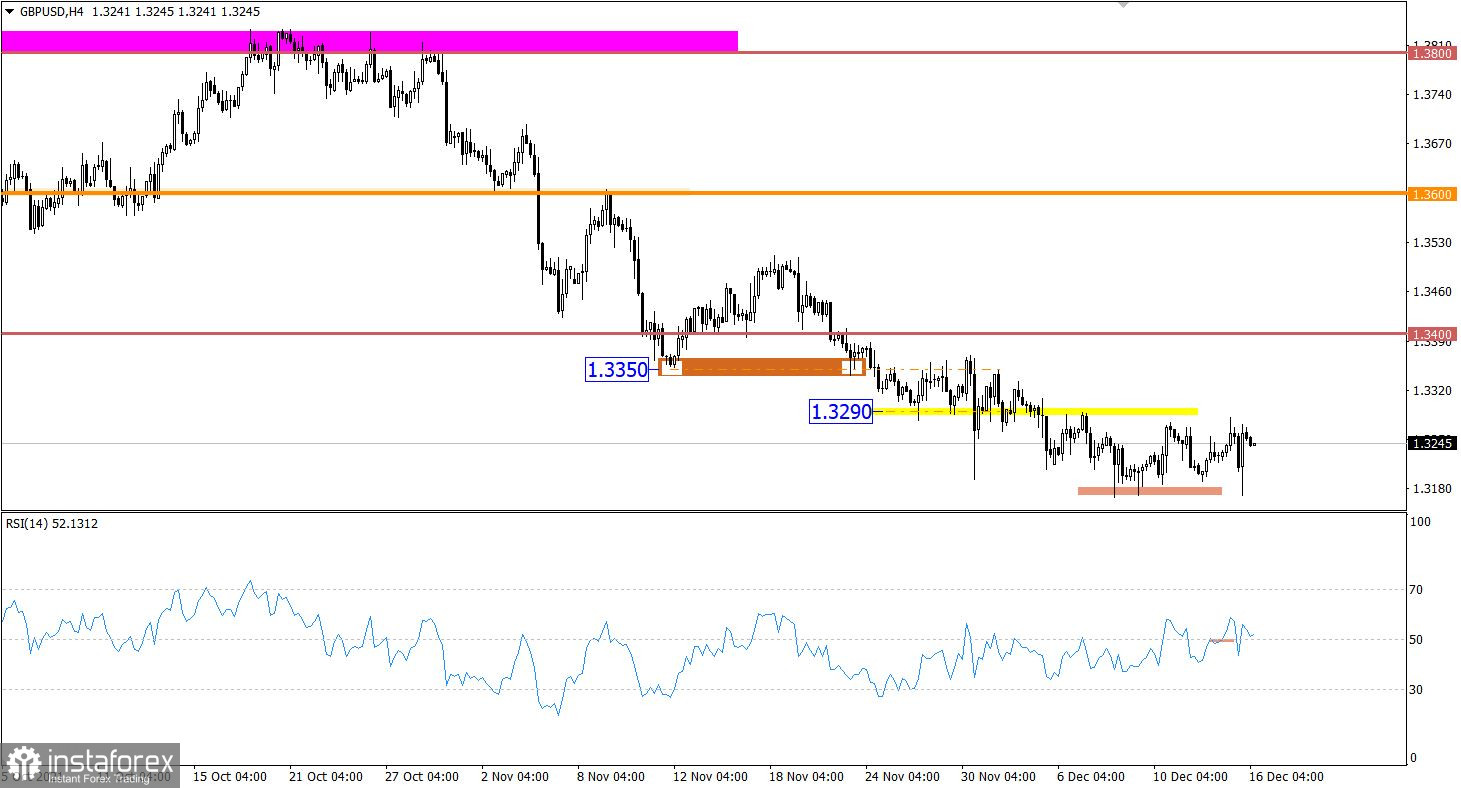

Валютная пара GBPUSD, несмотря на все рыночные спекуляции, продолжает следовать в рамках флэта 1.3200/1.3290, последовательно отрабатывая заданные границы. Чем дольше котировки следует в замкнутой амплитуде, тем сильнее и целенаправленно будет последующее движение.

Технический инструмент RSI в четырехчасовом периоде стабильно движется в пределах линии 50, что подтверждает формирование флэта.

На графике дневного периода виден лишь незначительный застой в структуре нисходящего тренда. Это указывает на высокий шанс пролонгации заданного такта.

Ожидания и перспективы:

Боковой канал в диапазоне 1.3200/1.3290 в скором времени завершится. В данной ситуации наиболее подходящей торговой тактикой считается метод пробоя той или иной границы установленного диапазона.

Позиции на покупку по валютной паре принимаются во внимание после удержания цены выше 1.3300 в четырехчасовом периоде.

Позиции на продажу нужно рассматривать после удержания цены ниже 1.3165 в четырехчасовом периоде.

Комплексный индикаторный анализ дает сигнал к продаже исходя из краткосрочного и внутридневного периодов ввиду отскока цены от верхней границы флэта. Технические индикаторы в среднесрочной перспективе сигнализируют о продаже за счет стабильного нисходящего тренда.