На открытии недели котировки большинства мировых рынков сместились в красную зону, в роли Гринча, укравшего Рождество, на этот раз выступает новый штамм ковида Омикрон. Первой страной Европы, объявившей ввод очередных антиковидных мер до 14 января, стали Нидерланды, ряд других стран также ужесточает ограничения. Эти меры ограничат торговлю в конце года, что может привести к ухудшению макроэкономических показателей, отсюда и снижение рынков. Индекс S&P500 снизился в пятницу на 1%, что привело к снижению азиатских рынков на открытии и окажет давление на европейские рынки, глобальные доходности также идут вниз, доходность 10-летних облигаций США упала до минимума 1,37%, и не помогли даже ястребиные комментарии ФРС.

Управляющий ФРС Кристофер Уоллер заявил, что весь смысл ускорения темпов выхода из QE был в том, чтобы закончить его к марту и на заседании быть готовыми повысить ставку, поскольку инфляция неприлично высока. Еще один представитель ФРС Уильям заявил, что у ФРС есть шанс ужесточить политику, не вызывая рецессии.

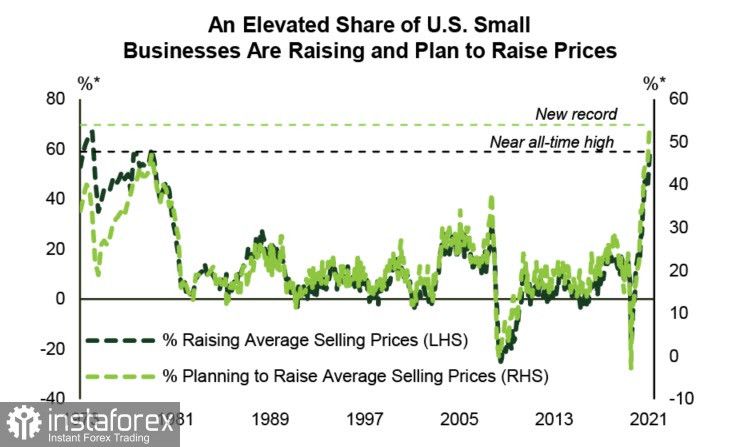

Суета ФРС относительно инфляции имеет объективные основания. Цены производителей резко пошли вверх, поднявшись до 9,6% в годовом исчислении в ноябре с 8,8% в предыдущем месяце. Ускорение указывает на широкомасштабное ценовое давление по всей цепочке поставок. Малый бизнес также усиливает давление. Опрос Национальной федерации независимых предприятий показал, что в ноябре 59% предприятий повысили средние отпускные цены, а еще 54% планируют повысить их в ближайшие месяцы. Первый показатель близок к историческому максимуму 1970-х годов, а второй - к новому рекорду.

Понятно, что если рынки готовятся к ужесточению политики, то спрос на риск начнет снижаться из-за снижения доступности дешевой ликвидности. Нефть, как следует из отчета CFTC, под давлением четверную неделю подряд, расчет медвежий перевес в общем позиционировании, что косвенно указывает и на возрастающее давление на сырьевые активы.

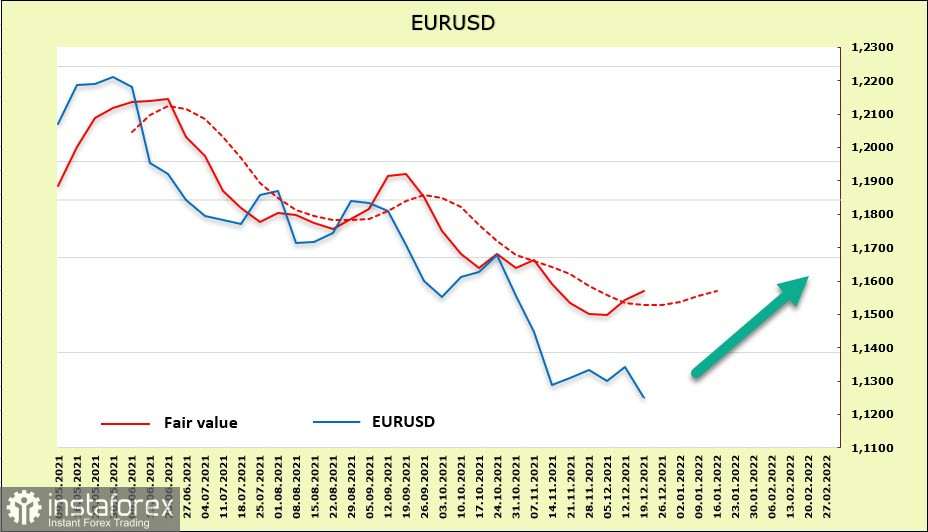

EURUSD

В еврозоне рост инфляции пока заметен гораздо меньше, последние данные Евростата показали, что в ноябре индекс остался на прежнем уровне 2.6%, что в совокупности с принятыми ЕЦБ в четверг мерами исключает какие-то неожиданные шаги по сдерживанию роста цен.

Как следует из недельного отчета CFTC, изменения по евро носили технический характер, некоторое снижение открытого интереса привело к выравниванию объемов контрактов в лонг и шорт, в целом динамика отсутствует. Снижение доходностей UST на открытии понедельника привело к росту расчетной цены, что дает основания рассчитывать на коррекцию. Также в пользу возможной коррекции – ожидания роста спроса на защитные активы.

Евро продолжает торговаться в медвежьем канале, и долгосрочно доллар остается фаворитом в этой паре. В то же время, возможно, мы можем увидеть в ближайшие дни попытку коррекционного роста до верхней границы канала 1.1450/70. Шансы уйти выше пока призрачны, поэтому есть основания попытки роста использовать для продаж.

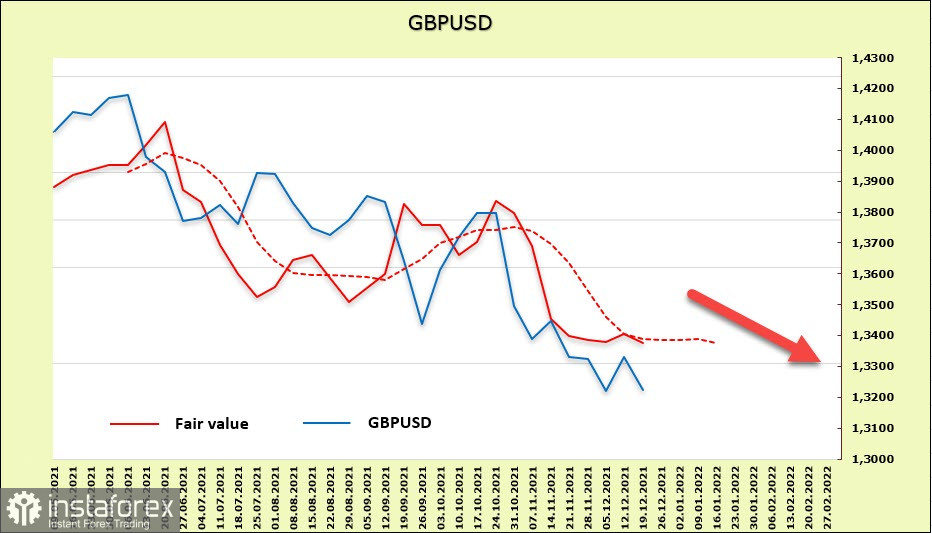

GBPUSD

Чистая короткая позиция по GBP вновь выросла, спекулянты выходят из длинных контрактов, опасаясь развития энергетического кризиса в Европе и наступления омикрона, что может привести к расширению ограничительных мер. Правительство Джонсона рассматривает возможность ввода мер социальной изоляции сроком на две недели, если это произойдет, фунт окажется под давлением. Возможно, это даже основная причина того, что расчетная цена по фунту задержалась ниже долгосрочной средней, а потому приоритетным направлением следует считать южное.

Фунт после вялой попытки коррекции вновь устремился вниз, шансы на пробой ключевой поддержки 1.3160 выросли, далее актуальной станет долгосрочная цель 1.2830. Фунт не смог скорректироваться даже до середины канала, что косвенно указывает на силу медвежьего импульса. Причин надеяться на бычий разворот нет.