Военная операция России на Украине привела к росту волатильности до максимального значения за год, сырьевые цены испытали максимальный еженедельный скачок цен с 1974 г., логистические проблемы, вызванные ковидом, усугубляются. Очевидно, что следует ожидать роста цен и замедления темпов экономического восстановления.

Также нужно отметить, что дальнейшее ухудшение финансовых условий рынки будут считать эквивалентом ужесточения кредитно-денежной политики, что может вынудить ФРС замедлить темпы повышения ставки, однако никак не поможет решить проблему растущей инфляции. А это означает, что приход стагфляции становится все более реальным.

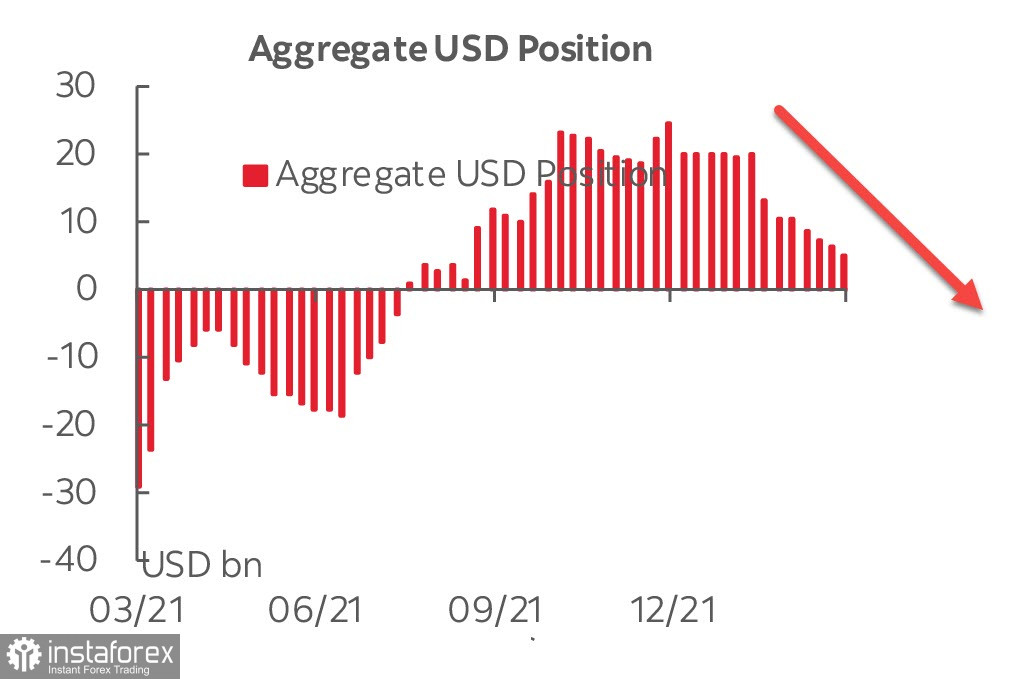

Отчет CFTC включал в себя, в том числе, и первую реакцию рынка на начало военных действий на Украине, и нужно отметить, что, несмотря на значительно возросшие риски, долгосрочные инвесторы не отреагировали. Совокупная позиция доллара США вновь сократилась на 1.1 млрд до 5.1 млрд, это самый низкий показатель с середины августа.

Также нужно отметить, что, несмотря на рост рисков, за отчетную неделю были открыты крупные короткие позиции по франку и иене, то есть признаков бегства в валюты-убежища не наблюдалось.

Что касается отчета по занятости, то рынки получили совсем не то, что прогнозировали – в феврале было создано 678 тыс. новых рабочих мест (прогноз +400 тыс.), к тому же декабрь и январь пересмотрены в сторону повышения на 92 тыс. Уровень безработицы упал до 3,8% – самого низкого показателя с момента пандемии, всего на 0,3% выше уровня двухлетней давности, уровень участия в рабочей силе поднялся до 62.3%.

Данные по нонфармам противоречат отчету ISM по сектору услуг, деловая активность в секторе и новые заказы снизились, причем субиндекс занятости упал до 48,5п вместо ожидаемого роста до 53.5п. Пока неясно, как трактовать этот разрыв, когда по одним данным наблюдается устойчивый рост занятости, по другим – падение, причем в ключевом секторе экономики.

Ключевое событие недели, если забыть про геополитику, – отчет по потребительской инфляции США в четверг. Дальнейший рост инфляции, что, вероятно, потребует от ФРС более решительных действий и поддержит доллар.

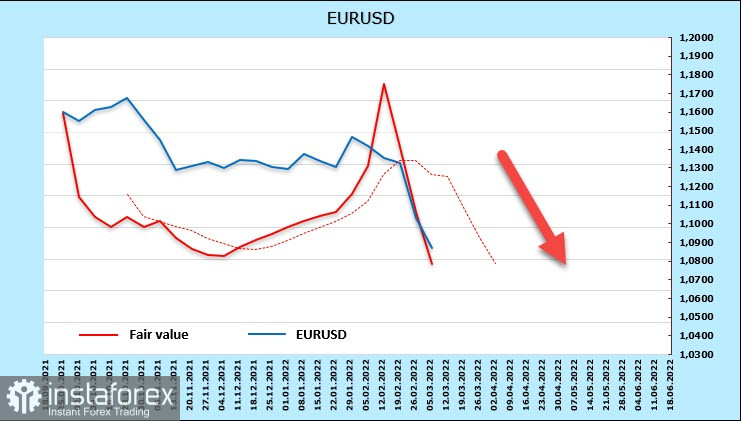

EURUSD

Европейская валюта находится под сильным давлением, поскольку несет наибольшие риски как от военных действий на Украине, так и от сильного роста цен на сырьё. Также нужно отметить, что именно европейские страны продемонстрировали наибольшую активность в ведении антироссийских санкций, а это означает, что ответные действия России затронут в наибольшей степени именно европейские компании.

Евро упал ниже 1,09 впервые с середины 2020 года и, вероятнее всего, останется под давлением в преддверии заседания ЕЦБ в четверг. Опасность стагфляции для Европы озвучили в своих аналитических обзорах уже несколько банков.

Отчет CFTC для евро нейтрален, чистая длинная позиция даже немного выросла (+655 млн) до 9.031 млрд, однако расчетная цена резко ушла вниз.

EURUSD нашла зыбкое основание, однако до границы медвежьего канала не добралась, что дает основания предполагать о продолжении импульса вплоть до поддержки 1,0636. Разворот вверх может состояться только в случае появления признаков деэскалации на Украине, что в текущих условиях маловероятно.

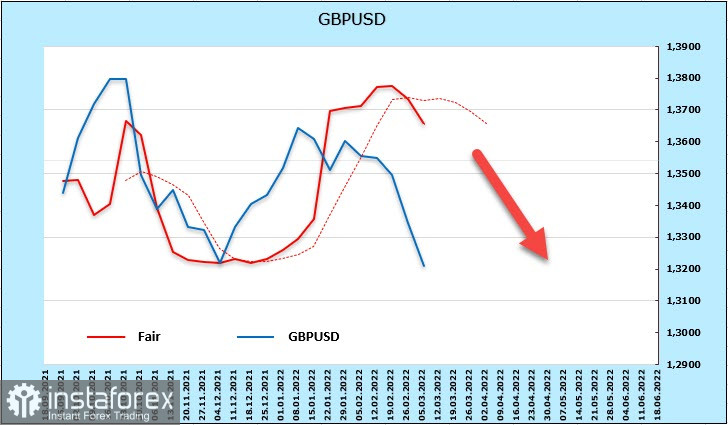

GBPUSD

Прогнозы по мере приближения заседания Банка Англии 17 марта остаются умеренными, шансы на то, что BoE поднимет ставку сразу на 0.5%, составляют приблизительно 20%, а вот вероятность смягчения позиции Банка, напротив, растёт. Кое-что можно предположить более-менее уверенно, в именно – рост цен на энергоносители приведет к росту инфляции и снижению реальных доходов, поэтому возможный рост ставки сейчас крайне непопулярен среди подданных короны.

Позиционирование по фунту нейтральное (-28 млн), а вот расчетная цена уходит вниз по тем же причинам, что и евро.

Фунт может протестировать 1.32 уже в самое ближайшее время, далее цель 1.30.