Золото сделало очередной шаг к рекордному максимуму после того, как США ввели эмбарго на поставку российской нефти, а Британия к нему присоединилась. Несмотря на то что ЕС, на долю которого приходится львиная доля покупок черного золота из РФ, пока не поддержал запрет на импорт, начало положено, что толкает котировки Brent вверх и усиливает риски разгона американской инфляции до 10% и выше в 2022. С учетом отрицательной реальной доходности казначейских облигаций США такая среда является идеальной для драгметалла.

Опасения по поводу того, что неудержимая инфляция заставит ФРС агрессивно ужесточать денежно-кредитную политику, что в конечном итоге обернется рецессией, подтолкнули котировки XAUUSD почти на 12% с начала года. Война в Украине подлила масла в огонь, ведь из-за проблем с поставками стремительно дорожают сырьевые товары. Запасы специализированных биржевых фондов, ориентированных на золото, увеличились с начала 2022 на 152 т и достигли максимальной отметки с марта 2021. При этом слухи о запретах продаж драгметалла Банком России вдохновляют «быков» по XAUUSD на новые подвиги.

Российский рубль является одним из главных пострадавших из-за военной спецоперации РФ в Украине. Он потерял около 60% своей стоимости со старта января, а в моменте убытки доходили до 85%. Для того чтобы поддержать находящуюся в состоянии грогги валюту, местный Центробанк повысил ключевую ставку до 20% и готов был использовать золотовалютные резервы, однако на практике это оказалось не так просто, как предполагалось в теории. В результате Эльвира Набиуллина и ее коллеги готовы продавать золото, величина запасов которого оценивается в $132,3 млрд, чтобы спасти рубль. По мнению Capital Economics, масштабные распродажи драгметалла Москвой могут привести к снижению цен на него до $1600 за унцию. К счастью для «быков» по XAUUSD, США намерены запретить ЦБ РФ это сделать.

Динамика российских запасов золота

Двухпартийная группа сенаторов США представила законопроект о введении вторичных санкций в отношении того, кто покупает российское золото. Он предусматривает запреты любым лицам покупать или транспортировать драгметалл из резервов ЦБ РФ. Следует отметить, что до того, как он станет законом, отдельные институты уже ввели собственное эмбарго. В частности, Лондонская ассоциация драгоценных металлов исключила все 6 аффинажных заводов из России из своих списков поставки, что равносильно запрету поступлений новых слитков на рынок Лондона.

На мой взгляд, эмбарго в отношении российского золота несопоставимо с запретом на импорт российской нефти. Во-первых, влияние Москвы на них существенно различается. Во-вторых, цены на нефть гораздо больше привязаны к рынку физического актива, чем стоимость драгметалла. На последний большее влияние оказывают инфляция и монетарная политика ФРС.

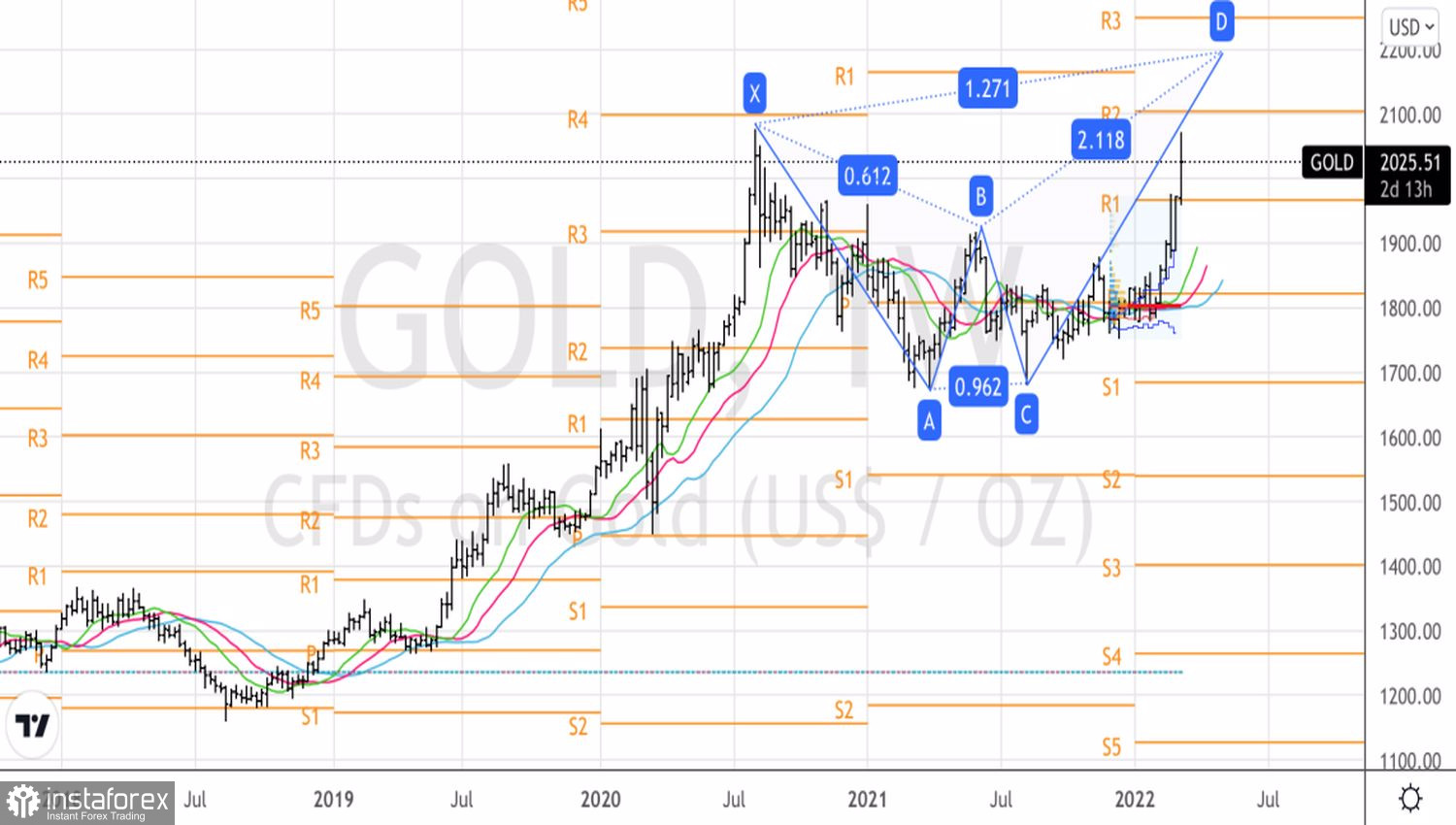

Технически многое будет зависеть от способности золота обновить рекордный максимум. Получится – благодаря паттерну Двойное основание, путь к $2200 за унцию будет открыт. В целом, пока котировки держаться выше $1970, следует покупать драгметалл.

Золото, недельный график