Замкнутый круг. США и ЕС намерены наказать Россию, что приводит к росту цен на нефть. Это невыгодно американской и мировой экономике и вынуждает Вашингтон пойти на беспрецедентные меры - самую масштабную продажу черного золота из стратегических резервов. В итоге возникает замкнутый круг, когда вслед за падением котировок Brent происходит их рост.

Решение Белого дома продать 180 млн баррелей нефти в течение 6 месяцев из стратегических резервов, что эквивалентно 1 млн б/с, или 1% глобального спроса, спровоцировало падение котировок североморского сорта к 2-недельному дну. Масла в огонь распродаж подливала информация о самой масштабной вспышке COVID-19 в Китае, где около 25 млн человек оказались в изоляции. Поднебесная является крупнейшим потребителем черного золота в мире, поэтому ухудшение эпидемиологической обстановки в этой стране - негатив для Brent. Распродажам способствовали и новости о том, что переговоры о ядерной сделке с Ираном зашли в тупик.

В начале недели к 4 апреля все вновь перевернулось с ног на голову. Реанимирована тема дополнительных санкций. Последние могут коснуться импорта российской нефти в ЕС, что нанесет сокрушительный удар по предложению. На самом деле зависимость Евросоюза от поставок энергоносителей настолько велика, что вряд ли Брюссель пойдет на радикальные меры.

Об этом же сигнализирует и «бычья» конъюнктура рынка нефти. Шестимесячные спреды между контрактами с близлежащими сроками исполнения по сравнению с более отдаленными по WTI в настоящее время составляют около $6 по сравнению с $13, имевшими место до объявления Вашингтоном о продаже черного золота из стратегических резервов. То же самое касается и Brent, где разница вернулась к уровням, имевшим место в начале вооруженного конфликта в Украине.

Динамика бэквардейшн на рынке нефти

Исходя из бэквардейшн, восстановление восходящего тренда по североморскому сорту выглядит маловероятным. SaxoBank считает, что во втором квартале Brent будет торговаться в диапазоне $90-120 за баррель с учетом ряда неопределенностей на рынке. В частности, к факторам риска для покупателей относится прогресс в переговорах по ядерной сделке с Ираном, в результате чего на рынок могут поступить дополнительные 1,3 млн б/с; разрешение Венесуэле увеличить добычу; а также рост производства сланцевой нефти в США.

Вместе с тем далеко не все уверены, что черное золото не сможет переписать мартовский максимум. Крупнейший независимый трейдер сырой нефти в мире Vitol полагает, что риски полного исключения России с рынка еще не полностью отражены в ценах, а Goldman Sachs обращает внимание на дефицит в 1,5 млн б/с и самые низкие глобальные запасы с поправкой на спрос в новейшей истории.

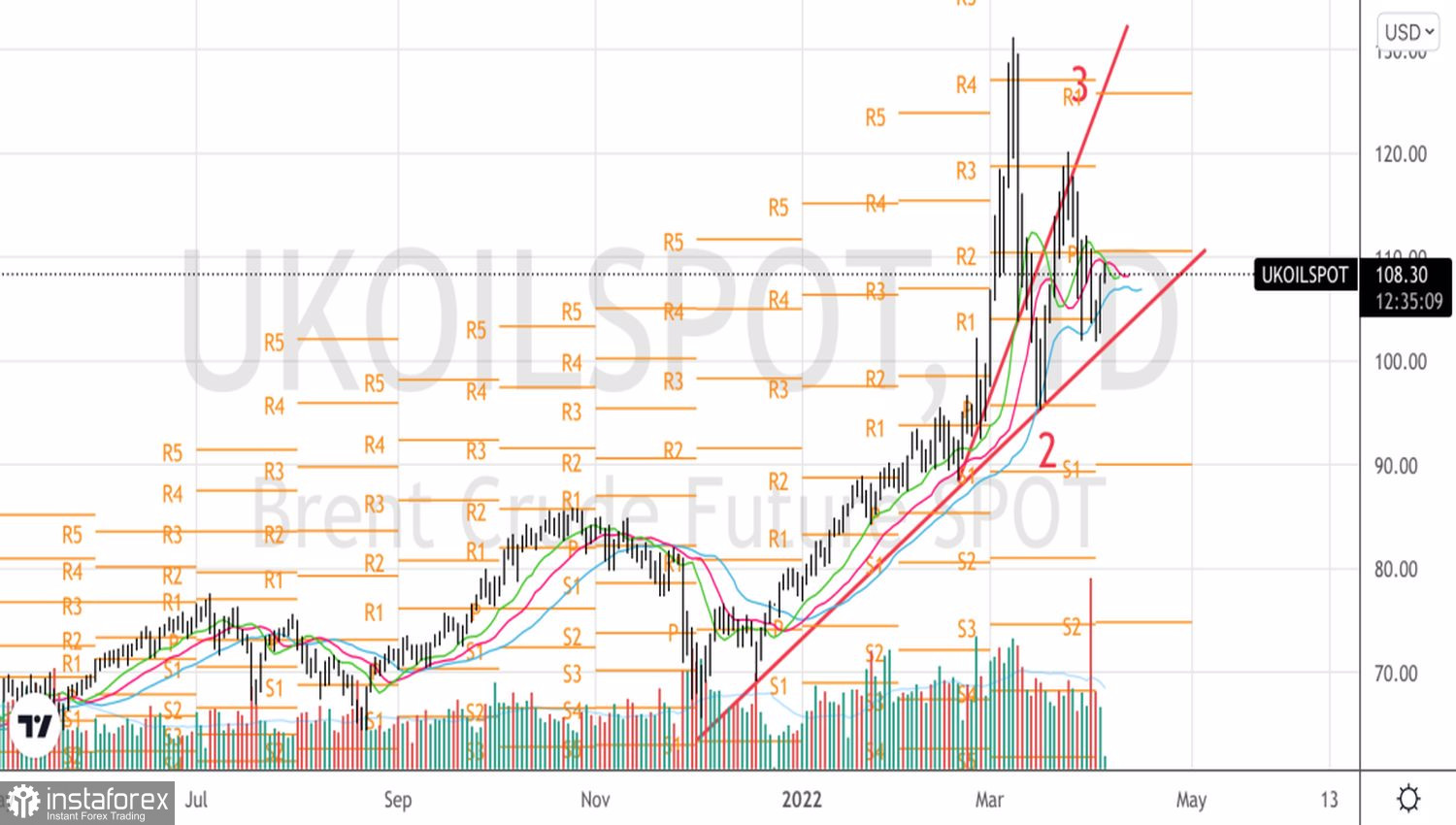

Технически на дневном графике Brent консолидация в рамках модели 1-2-3 свидетельствует о высоких рисках формирования паттерна «Всплеск и полка». Границы «полки» расположены на отметках $103,5 и $118,7 за баррель. При этом прорыв сопротивления на $110,5 может стать сигналом для покупок в направлении верхней из них.

Brent, дневной график