Как сообщило агентство Kyodo, Банк Японии в понедельник в своем ежеквартальном отчете об экономике регионов страны за апрель понизил свой прогноз по росту экономики для восьми из девяти регионов, сославшись на сохраняющееся влияние пандемии COVID-19 на потребление услуг и проблемы с поставками.

Чуть ранее публикации данного отчета глава Банка Японии Харухико Курода (сегодня в 01:00 (GMT) на совещании руководителей региональных отделений центрального банка) также сказал, что экономика страны продемонстрировала «некоторую слабость» из-за COVID-19. Он предупредил о «чрезвычайно высокой неопределенности» в отношении влияния кризиса на Украине на японскую экономику, третью по величине экономику мира, в том числе из-за стремительного роста цен на сырье. Япония является чистым нетто-импортером (одним из крупнейших) энергоносителей и других полезных ископаемых, и рост цен на нефть провоцирует рост инфляции в стране и увеличение покупок иностранной валюты японскими импортерами.

Более высокие цены на энергоносители и стоимость сырья ускорят инфляцию в Японии в ближайшие месяцы, при этом базовый индекс потребительских цен, вероятно, «явно вырастет», сказал Курода.

Тем не менее Курода считает, что стремительно растущая инфляция вряд ли заставит Банк Японии изменить свою денежно-кредитную политику, потому что она (инфляция), по его мнению, не продлится долго.

В конце прошлого месяца в Банке Японии подтвердили неограниченные покупки 10-летних государственных облигаций и дали обещание продолжить проводить мягкую политику, удерживая процентные ставки на крайне низких уровнях.

Иена продолжает стремительно слабеть на фоне растущей инфляции в Японии и негативного экономического прогноза, в то время как Банк Японии продолжает придерживаться своей экстра-мягкой монетарной политики.

В то же время, по мнению некоторых экономистов, иена может начать вновь укрепляться, а USD/JPY снижаться, если Банк Японии пересмотрит свое отношение к ее чрезмерному ослаблению.

"Важна стабильность обменных курсов валют, а их быстрые изменения нежелательны", - сказал недавно заместитель министра финансов Японии Масато Канда, подтвердив сделанные еще в марте заявления официального представителя правительства и министра финансов.

Сегодня глава Банка Японии Курода также сообщил, что падение иены было «несколько быстрым», что может рассматриваться как сильным предупреждением.

В то же время многие экономисты предупреждают о растущих рисках рецессии в США из-за череды шоков поставок, тогда как ФРС повышает ставки, чтобы обуздать инфляцию.

Риск спада бизнес-активности наряду с опасно высокими темпами инфляции, которая в феврале достигла 7,9%, ставит ФРС перед трудной задачей. Центральный банк пытается охладить экономику, замедлив инфляцию, но не допустить сокращения расходов и роста безработицы.

В марте ФРС повысила ключевую процентную ставку на четверть процентного пункта и просигнализировала еще о шести повышениях до конца года. Это наиболее агрессивные темпы ужесточения политики более чем за 15 лет. Многие экономисты и участники рынка ожидают еще двух или больше повышений ставки сразу на 0,50% до конца 2022 года, предполагая, что к концу 2022 года середина диапазона ключевой процентной ставки ФРС окажется на уровне 2,125%, а к декабрю 2023 года повысится до 2,875%. Но этого может быть уже недостаточно, чтобы сдержать ускоряющийся рост инфляции.

Высокие темпы инфляции остаются главным риском для экономики, негативно отражаясь на покупательной способности потребителей и их настроениях, побуждая ФРС агрессивнее ужесточать политику.

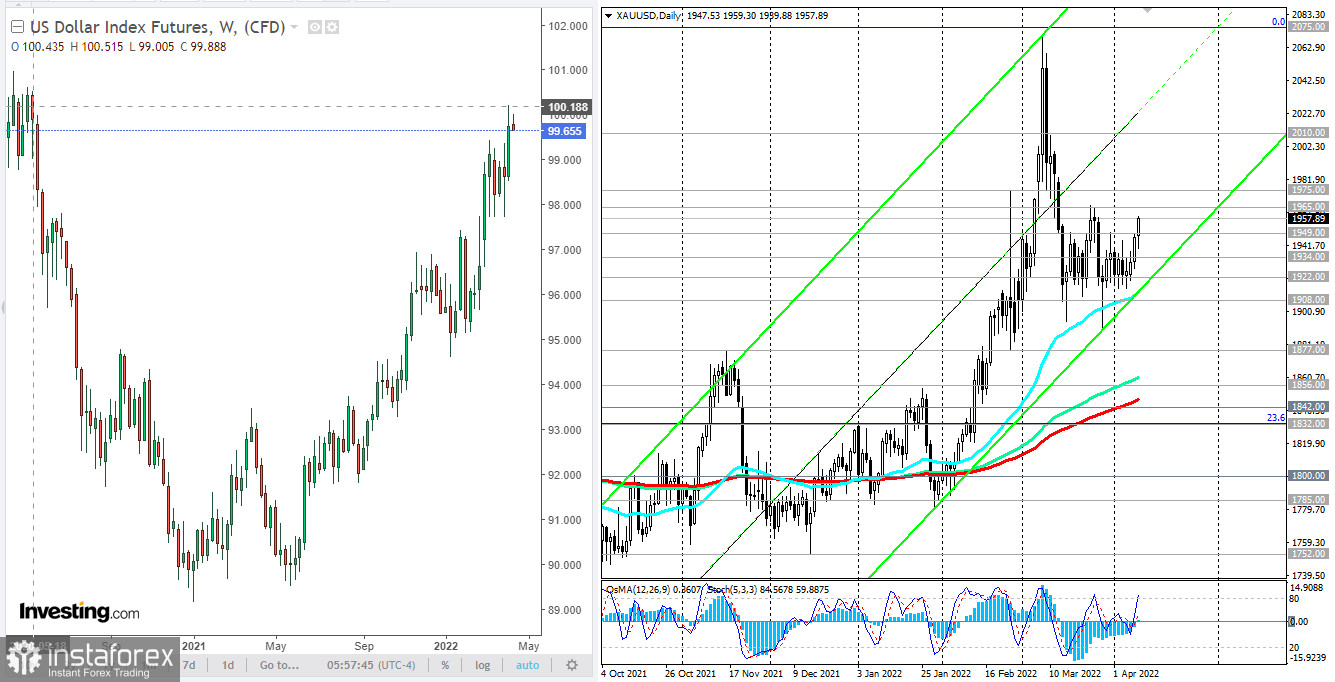

Достаточно взглянуть на график пары XAU/USD, чтобы понять степень озабоченности инвесторов в отношении рисков со стороны инфляции. Несмотря на ожидания более агрессивной политики со стороны ФРС, цены на золото не снижаются, а сегодня возобновили рост. Котировки золота крайне чувствительны к изменениям в политике крупнейших мировых центральных банков, прежде всего ФРС. При повышении их процентных ставок котировки золота, обычно, снижаются. Но этого не наблюдается. Золото растет в цене, несмотря на укрепление доллара.

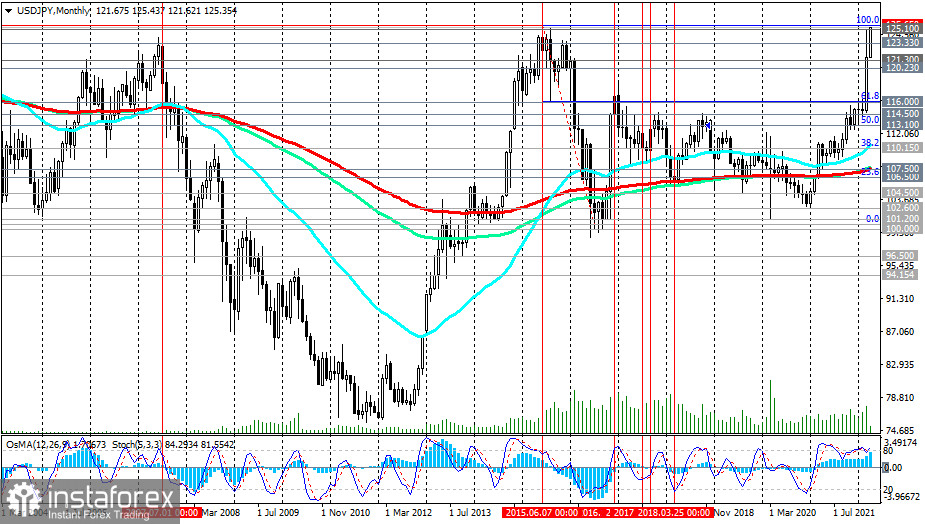

Возвращаясь же к паре USD/JPY, можем предположить ее дальнейший рост в краткосрочной и среднесрочной перспективах. Пока что инвесторы все же предпочитают доллар, в то время как в мире (за пределами США) сохраняется геополитическая напряженность. Так, в минувшую пятницу индекс доллара DXY обновил 2-летний максимум на отметке 100.19, и многие экономисты сходятся во мнении, что пробой психологически значимого уровня 100.00 ускорит дальнейший рост DXY, а доллар продолжит укрепляться.

Сегодня USD/JPY стремительно выросла, демонстрируя 6-недельный рост подряд и превысив отметку 125.10 (максимум прошлого месяца и августа 2015 года). Расхождение в курсах монетарной политики ФРС и Банка Японии будет, по всей видимости, увеличиваться, создавая предпосылки для дальнейшего роста USD/JPY. В этом случае пара направится в сторону многолетних максимумов вблизи отметки 135.00, достигнутой в январе 2002 года (см. «Технический Анализ и Торговые Рекомендации»).